カップウィズハンドルが失敗しがちな3つの条件|損切りの見直し方も紹介

カップウィズハンドルが失敗しがちな3つの条件|損切りの見直し方も紹介

カップウィズハンドルは、長期的な下落トレンドからの回復を示すチャートパターンとして多くのトレーダーに知られています。

しかし実際の相場を見てみると、カップウィズハンドルが形成されたのに下落した、ネックラインをブレイクしたものの上昇が続かないといった、失敗が起こることがあります。

この記事では、カップウィズハンドルが失敗する原因をパターン別に分け、それを回避するための方法などについて以下の項目で詳しく解説します。

- カップウィズハンドルは失敗することがある

- カップウィズハンドルが失敗しやすくなる3つの条件

- カップウィズハンドルの失敗を助けてくれるインジケーター

- カップウィズハンドルの失敗を想定した損切り設定

- カップウィズハンドルの練習はFunded7で

- まとめ

カップウィズハンドルは失敗することがある

カップウィズハンドルとは、長期的な下落トレンドからの回復を示すチャートパターンです。

実際にドル建てゴールドでは、2011年に天井をつけた後、2014年まで下落相場が続きました。

2014年~2018年までは方向感がないレンジ相場となっていたものの、週足上で大きな買いのカップウィズハンドルを形成したことをきっかけに大きな上昇を遂げました。

しかし、実際の相場ではカップウィズハンドルが形成されたにもかかわらず、失敗(だまし)に終わるケースもあります。

例えば、2025年2月6日〜2月7日にかけて、ユーロドルの15分足でカップウィズハンドルが形成されましたが、シグナルとは反して下落に転じました。

このようにカップウィズハンドルが形成されたからといって、必ずしも上昇トレンドのきっかけになるわけではないことに注意しなければならないのです。

実際の相場で起きたカップウィズハンドルの成功例、実際例については、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫カップウィズハンドルの実例6選|その後やトレードのコツを解説!

カップウィズハンドルが失敗しやすくなる3つの条件

カップウィズハンドルが失敗しやすい条件について、以下の3つを解説します。

- 相場のトレンドとシグナルの方向が合っていない

- カップウィズハンドルの形が綺麗ではない

- 材料がなく出来高が伴っていない

相場のトレンドとシグナルの方向が合っていない

カップウィズハンドルが示す売買シグナルの方向が、現在の相場のトレンドと合っていないと失敗する可能性が高まります。

例えば週足レベルで下降トレンドが続いている中、1時間足でカップウィズハンドルが形成された場合、短期的には上昇の動きが見られても、すぐに戻り売りに押されてしまいます。

実際に先ほど失敗例として紹介したユーロドルでは、長期的に下落トレンドが続いている中でカップウィズハンドルが形成されました。

対処法

カップウィズハンドルが形成された時間足よりも上位の時間足における市場の流れを見て、カップウィズハンドルのシグナルと一致しているかを確認することが重要です。

1時間足で形成されたなら日足、4時間足で形成されたなら週足など、2つ上の時間足を目安に確認しておくことがおすすめです。

また、期待するトレンド転換の時間足とカップウィズハンドルの大きさが釣り合っているかに注目することも重要です。

日足レベルなどの長期トレンドの転換を狙うのであれば、日足レベルで大きなカップウィズハンドルが形成される必要があります。

カップウィズハンドルの形が綺麗ではない

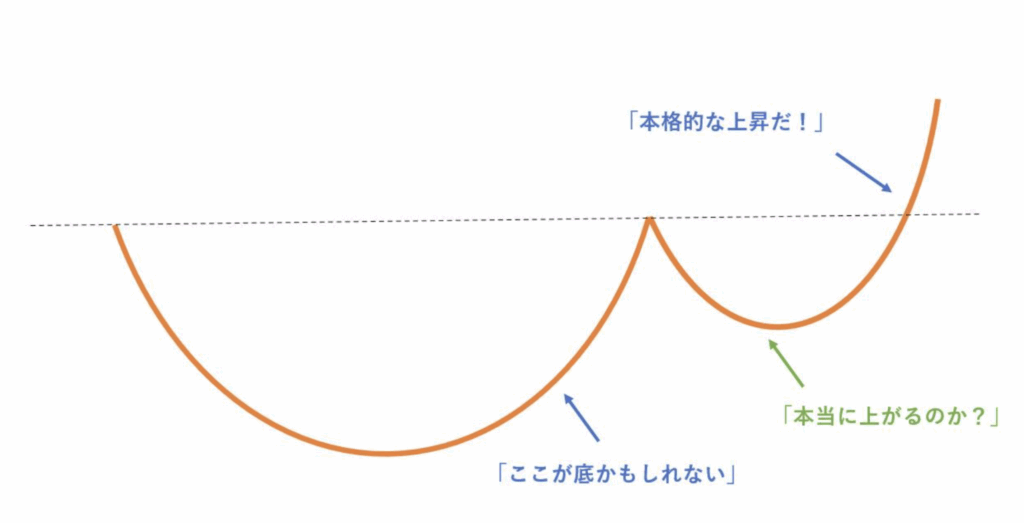

価格がチャートパターンのセオリー通りに推移するためには、チャートパターンの形成過程でトレーダーの心理がうまく噛み合う必要があります。

しかしチャートパターンの形が綺麗でないとトレーダーによって解釈が変わるので、失敗しやすい傾向にあります。

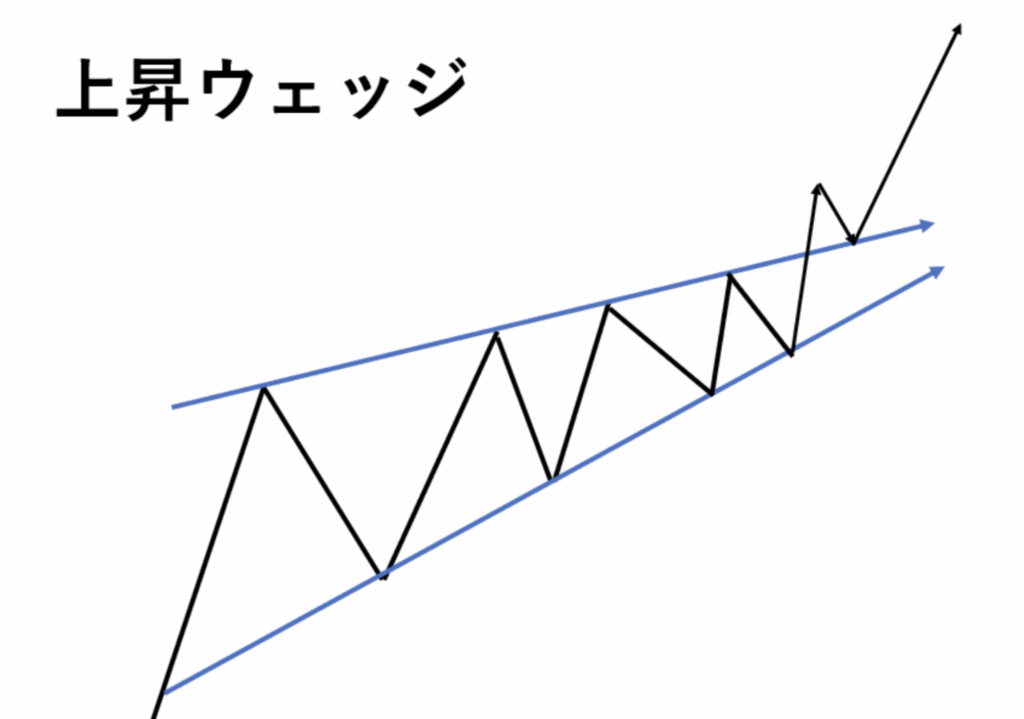

例えば、以下の画像のような右肩上がりのカップウィズハンドルは、見方によっては下落シグナルとなる「上昇ウェッジ」と捉えることもできるのです。

対処法

カップウィズハンドルの形状が綺麗かどうか、以下の項目をもとに事前にチェックすることでだましに遭うリスクを抑えられます。

- カップ部分がなだらかなU字型を描いているか

- ハンドル部分の横の長さがカップ部分と比べてコンパクトか

- カップ部分の押しや戻りがカップ部分の50%以内に収まっているか

- ネックラインが急角度な斜めでないか

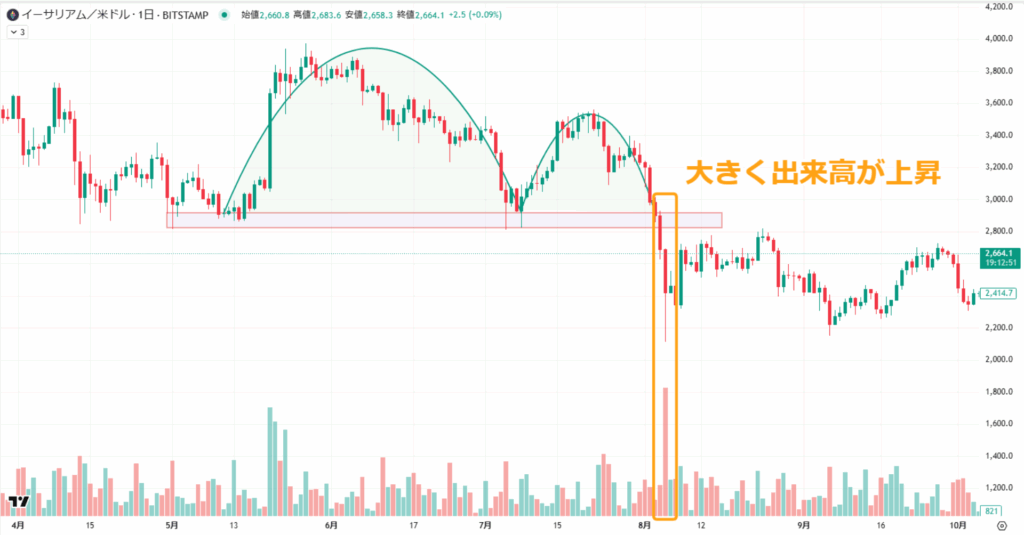

材料がなく出来高が伴っていない

カップウィズハンドルのネックラインを突破してトレンドを形成するためには、その価格変動に出来高が伴っている必要があります。

したがってブレイクとともに出来高も上昇していないと、一時的な価格変動に終わり、その後すぐに失速することが多いのです。

例えば以下のチャートでは、ネックラインを突破した際に大きく出来高が上昇していることが分かります。

対処法

カップウィズハンドルのブレイクアウトが本物かどうかを見極めるためには、出来高とブレイクアウトの原因を慎重に分析することが重要です。

まず、ブレイクアウトの出来高が直前の平均出来高と比較して明らかに増加していると、だましでない確率が高まります。

次になぜ出来高が増加しているのか、ファンダメンタルズ分析で材料を確認します。

例えば、株価チャートにおけるカップウィズハンドルが上昇ブレイクした場合、政策金利が引き下げられた、経済に期待できる好材料が出てきたなどがあれば信頼性が高いです。

このようにテクニカル分析のみに注目するのではなく、ファンダメンタルズ分析を使って要因を分析することが失敗を避ける高めるコツです。

カップウィズハンドルの失敗を助けてくれるインジケーター

カップウィズハンドルの失敗を避けるためには、インジケーターと組み合わせることがおすすめです。

カップウィズハンドルが示す売買シグナルと同じシグナルをインジケーターでも確認することができれば、トレードの根拠がより強まります。

カップウィズハンドルと相性がいいインジケーターとして、以下の3つが挙げられます。

- 移動平均線

- MACD

- RSI

例えば、以下のチャートではカップウィズハンドルがブレイク後、価格が移動平均線を超えて推移し続けているので本格的な上昇トレンドだと判断することができます。

今回紹介した3つの中から、普段使い慣れているインジケーターを選んで組み合わせてみましょう。

MACDについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫MACDを理解できる完全ガイド|見方や使い方をわかりやすく解説!

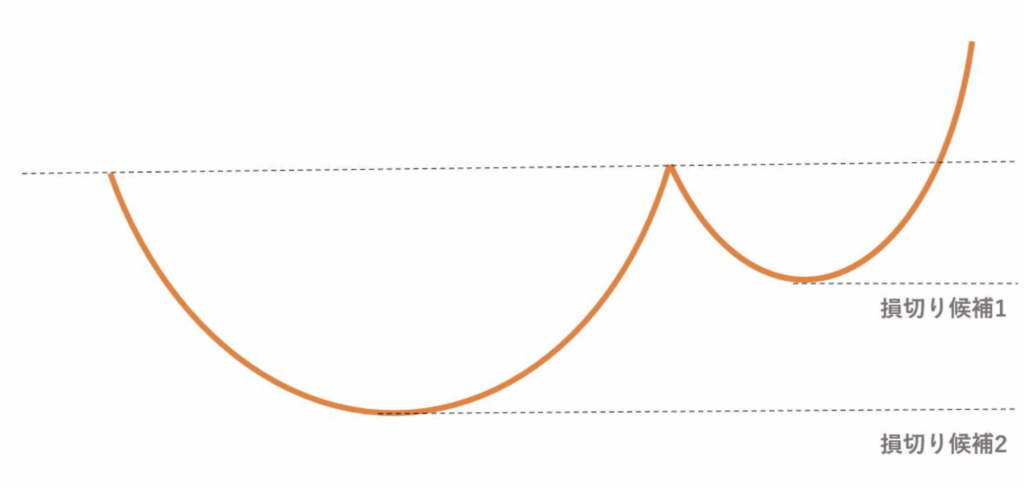

カップウィズハンドルの失敗を想定した損切り設定

一般的には、カップウィズハンドルのネックラインブレイク後にエントリーをして、そのネックラインの少し下の価格帯に損切りを設定します。

しかしネックラインの少し下だと、最も多いブレイク後のダマシによって損切りとなる可能性が高いのです。

したがって、以下のような位置に損切りを設定することが失敗を避けるために役立ちます。

- カップの底

- ハンドルの底

カップの底やハンドルの底に設定をしておくと、ネックライン付近の価格変動によるノイズに巻き込まれる可能性を下げられます。

カップの底とハンドルの底のどちらを基準にするべきか?

カップの底とハンドルの底に損切りを設定することには、それぞれメリットとデメリットがあります。

ハンドルを基準にする場合、損切りまでの値幅が少なくなるのでリスクリワードを高められるものの、ダブルボトムのような形になると損切りとなってしまいます。

一方でカップを基準にする場合、リスクリワードは低くなるものの、明確にトレンドが崩れるまでは損切りになることはありません。

したがって、カップウィズハンドルの形成に明確な自信がある場合は「ハンドルの底」、明確なトレンド転換を基準に損切りをする場合は「カップの底」に設定するとよいでしょう。

カップウィズハンドルの練習はFunded7で

まとめ

この記事では、カップウィズハンドルが失敗する原因や、それを回避するための方法について詳しく解説しました。

カップウィズハンドルは、相場の上昇転換を示唆する強力なチャートパターンですが、必ず成功するわけではありません。

特に相場のトレンドとシグナルが合っていない、形が不明瞭である、出来高が伴わないなどの要因があるとダマシに終わる可能性が高まります。

したがって、トレンドの確認や出来高の分析、適切な損切り設定が必要不可欠です。

今記事で紹介したポイントを参考にしながら、カップウィズハンドルを自分のトレードルールに組み込んでみてください。

プロップファームとはどのような仕組みなのか?報酬を得るまでの流れも解説!

プロップファームとはどのような仕組みなのか?報酬を得るまでの流れも解説!

「プロップファーム」という言葉を耳にしても、その仕組みや利用するメリット・デメリットがわからない方も多いのではないでしょうか?

プロップファームとは、外部から集めた資金ではなく、自己資金の運用を専門に行う金融会社です。

個人トレーダーでもプロップファームへ参加することができ、自己資金では実現できないほどの大金をプロップファームでは運用できる可能性があります。

この記事では、プロップファームの仕組みや参加するメリット、デメリットなどを以下の項目で詳しく解説します。

- プロップファームとは?

- プロップファームで運用を始めて利益を得るまでの仕組み

- 日本で注目されているのがプロップファーム「Funded7」

- プロップファームへ参加をする4つのメリット

- プロップファームへ参加をする3つのデメリット

- プロップファームはどんな人に向いているのか?

- まとめ

プロップファームとは?

プロップファーム(Proprietary Trading Firm)とは、外部から集めた資金ではなく、自己資金の運用を専門に行って資金の拡大を目指す金融会社です。

プロップファーム(Proprietary Trading Firm)とは、外部から集めた資金ではなく、自己資金の運用を専門に行って資金の拡大を目指す金融会社です。

プロップファームでは、プロップファームに所属するトレーダーである「プロップトレーダー」へ会社の自己資金を提供し、運用を任せます。

そしてプロップトレーダーが利益を上げた場合、その利益はトレーダーとプロップファームで分配される仕組みとなっています。

プロップファームが資金を提供する目的や役割

プロップファームがトレーダーに資金を提供する目的の1つは、優秀なトレーダーの力を借りて企業の利益を拡大することです。

プロップファームが注目され始めたきっかけは、2008年のリーマンショックです。

金融危機による金融規制強化から多くの金融機関がディーリングデスクを縮小し、トレーダーが解雇される事態が発生しました。

その結果、スキルはあるものの、資金不足で取引を続けられないトレーダーが増加し、その才能を活かすためにプロップファームの存在がクローズアップされたのです。

また、プロップファームは単なる資金提供者ではなく、トレーダーが利益を上げられるように、取引環境やツールを整え、必要に応じて教育サポートを提供することも特徴です。

プロップファームで運用を始めて利益を得るまでの仕組み

プロップファームで運用を始めて利益を得るまでの仕組みは、以下の通りです。

プロップファームで運用を始めて利益を得るまでの仕組みは、以下の通りです。

- プロップファームへの登録する

- 資金提供の条件をクリアする

- 報酬が支払われる

プロップファームへ登録する

個人トレーダーがプロップファームへ参加するには、「金融機関のプロップファーム部門に配属される」または「プロップファームと直接契約する」方法の大きく2つあります。

しかし、金融機関のプロップファーム部門に配属される方法は、「その部門に配属されるか分からない」「求人が常にあるわけではない」などの理由でハードルが高いです。

したがって、プロップトレーダーを目指す多くの個人トレーダーは、オンラインサイトを通じてプロップファームへ登録することが一般的となっています。

資金提供の条件をクリアする

プロップファームでは、トレーダーが会社の資金を運用する実力を持っているかを測るために、テストのようなものを実施しています。

テストでは「利益目標の達成」や「損失許容額の遵守」、「リスク管理の徹底」などについて一定の基準が設けられています。

決められた基準を守りつつ利益目標を達成することで初めて資金が提供され、プロップトレーダーとして活躍できるようになるのです。

報酬が支払われる

プロップトレーダーになった後は、リスク管理など決められたルールに則ってリアル口座で取引を続けていきます。

そして、運用益を得ることができると、利益の一定割合が報酬としてプロップファームよりトレーダーへ支払われます。

ルールを守って取引をして運用益を獲得する限り、トレーダーへは定期的に報酬が支払われ続けます。

このように、プロップファームは実力があるトレーダーに企業資金を提供し、その取引成果に基づいて利益を分配する仕組みなのです。

日本で注目されているのがプロップファーム「Funded7」

Funded7は初めてプロップトレードに挑戦される方に最適なプロップファームです。

- 国内銀行へ直接ペイアウト

- 本人確認(KYC)が出金時まで不要

- MT5が使用可能

- スキャルピング可能

- 簡潔な取引ルール

- チャレンジフェーズは手数料無料

- 日本人サポートの手厚さ

Funded7ではプロップファーム選びの際に大事になってくる以上の要素を全て取り揃えております。

実際に多くのインフルエンサーの方にもご好評いただいております。

ぜひFunded7でのプロップトレードに挑戦してみてください。

プロップファームへ参加をする4つのメリット

自己資金のみで取引をするのではなくプロップファームへ参加をするメリットとして、以下の4点が挙げられます。

自己資金のみで取引をするのではなくプロップファームへ参加をするメリットとして、以下の4点が挙げられます。

- 少ない自己資金で大きな資金を運用できる

- 大きな利益を狙える

- リスクが限定される

- トレードスキル向上の機会となる

その1:少ない自己資金で大きな資金を運用できる

プロップファームへ参加することで、自己資金が少なくても大きな資金を運用することができます。

例えば、Funded7では以下のようなプランが用意されています。

| 初期口座残高 | 200万円 | 700万円 | 1,500万円 | 3,500万円 | 6,000万円 |

| プラン価格 | 1万0,530円 | 3万7,530円 | 5万7330円 | 10万5,353円 | 19万6103円 |

*2025年8月13日時点、25%OFFクーポン適用

19万6,103円のプランを購入した場合、6,000万円の残高がある口座を使ってチャレンジへ挑戦することが可能です。

このようにまとまった自己資金を用意できないトレーダーでも、プロップファームを活用すれば大きな資金を運用することができます。

その2:大きな利益を狙える

プロップトレーダーが得られる利益は、運用益によって変動する完全歩合制です。

プロップファームではまとまった資金を運用できるがゆえに、自己資金だけでは実現し得ない大きな利益を狙うことができます。

その3:リスクが限定される

プロップファームで行う取引による損失を個人が負担する必要がないので、リスクはプランの購入価格のみに限定されます。

例えば1万0,530円のプランを購入して200万円の口座で運用を始めた場合、取引による損失をトレーダー自身が負担することはなく、たとえチャレンジに失敗しても失うのは1万0,530円のみです。

一方で、200万円の自己資金を使って取引する場合、元本である200万円以上の損失を取引で被る可能性があります。

このようにリスクを抑えつつ大きな利益を狙うことができるので、精神的なプレッシャーを軽減しながら安心して取引に集中できます。

その4:トレードスキル向上の機会となる

プロップファームに参加することは、トレードスキルを向上させる絶好の機会です。

評価チャレンジ段階から損失を抑えつつ利益目標を達成する必要があるので、リスク管理やエントリータイミング、損切り設定など実践的なトレードスキルを磨くことが求められます。

またプロップファームによっては、レポートによって過去のトレードを分析できたり、教育コンテンツやメンタリングプログラムを提供していたりと取引環境が整っています。

充実したサポート体制のもとトレードスキルを磨くことができるので、初心者でも基礎から応用まで学びながらプロップトレーダーを目指すことが可能です。

プロップファームへ参加をする3つのデメリット

プロップファームには多くのメリットがありますが、一方で参加に伴う以下のようなデメリットも存在します。

プロップファームには多くのメリットがありますが、一方で参加に伴う以下のようなデメリットも存在します。

- 一定のトレードスキルが必要になる

- 取引の自由度が高くない

- 選べるプロップファームがそれほど多くない

その1:一定のトレードスキルが必要になる

プロップファームでは評価チャレンジをクリアしたり、プロップトレーダーとして取引を続けたりしていくためのトレードスキルが必要になります。

例えば、Funded7における2段階の評価チャレンジが設けられている2フェーズプランでは、損失率を1日5%未満、全取引合計で10%未満に抑えつつ、一次評価では利益率8%、二次評価では利益率6%の達成を目指します。

したがって日々変化する相場状況に合わせてリスクを適切に管理するスキルがなければ、プロップトレーダーとして安定した収益を目指すことが難しいのです。

ただしチャレンジ達成までに無理な上限期間は設けられていないので、リスク管理のスキルを身に付けながらプロップトレーダーを目指すといったトレーダーも少なくありません。

その2:取引の自由度が高くない

プロップファームに所属するトレーダーは、会社の資金を運用するので取引ルールや取引方法などの制限を守る必要があり、自己資金を使ったトレードと比べると自由度は高くありません。

例えばFunded7では、アービトラージやシステム悪用、ヘッジ、高頻度取引(HFT)、ティックスキャルピングなどの取引が禁止されています。

禁止事項に抵触すると取引が続けられなくなるので、事前に各プロップファームの規約をよく確認して許可される取引スタイルを理解しておく必要があります。

禁止行為、不正行為に関するルール:

https://funded7.com/ja/faqs/trading-rules-ja/trading-restrictions-prohibited-practices-at-funded7/

その3:日本語対応のプロップファームがそれほど多くない

プロップファームは近年注目を集めていますが日本国内でのサポート体制は未整備なことが多く、自ずと選択肢が少なくなってしまうことがデメリットとして挙げられます。

特に以下の条件に当てはまるプロップファームはレアであると言えます。

- 日本語でのサポート体制が整っている

- 取引プラットフォームとしてMT5が使え

- 本人確認(KYC)にパスポート以外も使える

- 国内銀行へペイアウトできる

その点、Funded7は以上の条件を全て満たしたプロップファームであり、日本での展開後まもなく、Xを中心に話題となりました。

プロップファームはどんな人に向いているのか?

プロップファームに向いている人の特徴として、以下の例が挙げられます。

プロップファームに向いている人の特徴として、以下の例が挙げられます。

- 資金不足ではあるものの、取引の機会を広げたい人

- 本業としてトレード収益を得たい人

- リスクを抑えて安定した取引をしたい人

- 実力に応じた報酬を得たい人

- これからトレードスキルを高めたい人

- 持っているトレードスキルを試したい人

一方で、ハイリスク・ハイリターンを求めたり、取引に完全な自由度を求めたりするトレーダーには向いていません。

まとめ

この記事では、プロップファームの仕組みや参加方法、メリット・デメリットなどについて詳しく解説しました。

プロップファームは、自己資金を抑えて大きな資金を運用できることが大きなメリットであり、特に資金不足で取引機会を広げたいトレーダーにとっては絶好の選択肢です。

プロップトレーダーとして活躍するためには一定のスキルが必要ですが、取引環境をうまく使うことができればスキルを高めつつチャレンジを進めることができます。

プロップトレーダーとは一体?なるための方法や必要なスキルを徹底解説!

プロップトレーダーとは一体?なるための方法や必要なスキルを徹底解説!

「プロップトレーダー」という言葉を耳にしたことはあるものの、仕事内容や目指すメリット、どうしたらなれるのかなど詳しく知らない方も多いのではないでしょうか?

プロップトレーダーとは、プロップファームで資金の運用を行うトレーダーです。

自己資金だけでの取引に限界を感じていたり、持っているトレードスキルでより大きな利益を狙いたいと考えたりしているトレーダーにとって、プロップトレーダーは新たな可能性を切り開く選択肢になります。

この記事では、プロップトレーダーの役割や目指すための具体的な方法、必要なスキルなどについて以下の項目で詳しく解説します。

- プロップトレーダーとは

- プロップトレーダーになるメリットとデメリット

- プロップトレーダーになるにはどうしたらいいのか?

- 日本で注目されているのがプロップファーム「Funded7」

- Funded7のプロップトレーダーの年収は?

- Funded7でプロップトレーダーへの挑戦を始める方法

- プロップトレーダーになるために欠かせない5つのスキル

- まとめ

プロップトレーダーとは

プロップトレーダーとは、プロップファームで資金の運用を行うトレーダーを指します。

プロップトレーダーとは、プロップファームで資金の運用を行うトレーダーを指します。

プロップファームとは、自己資金の運用を専門に行って資金の拡大を目指す金融会社です。

すなわちプロップファームが自社の資金をプロップトレーダーへ提供してその運用を任せ、運用報酬として利益の一部をプロップトレーダーへ支払います。

プロップトレーダーは証券会社のディーラーのようにブローカー業務(仲介業務)を行わず、またヘッジファンドのように多くのトレーダーから集めた資金を運用しないのが特徴です。

プロップトレーダーという職業は、リーマンショック(2008年)以降の金融規制強化に伴うディーリングデスクの縮小によって注目され始めました。

プロップファームについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫プロップファームとはどのような仕組みなのか?報酬を得るまでの流れも解説!

プロップトレーダーになるメリットとデメリット

自己資金だけでトレードをするのではなく、プロップトレーダーとなって資金を運用するメリットとデメリットを見ていきましょう。

自己資金だけでトレードをするのではなく、プロップトレーダーとなって資金を運用するメリットとデメリットを見ていきましょう。

プロップトレーダーのメリット

プロップトレーダーになる大きなメリットの一つが自己資金ではあり得ない大きな資金を運用でき、取引利益の一部を報酬として受け取れる点です。

自己資金も加えて運用に充てる場合でも大部分は会社の資金なので、自己資金のみで運用する場合と比べて取引で被る損失を限定できます。

つまり、プロップトレーダーになるとリスクを抑えつつ大きなリターンを狙うことができるのです。

またプロップファームによっては、教育コンテンツやメンタリングプログラムなど取引でよりよい成績を残すための機会を提供しているので、トレードスキルの向上も期待できます。

プロップトレーダーのデメリット

プロップトレーダーには会社の資金を安定的に増やすことが求められるので、優れたトレードスキルが必要になります。

したがって、多くのプロップファームではトレーダーが持つトレードスキルを測るためのテストのような過程が設けられています。

そこでは利益目標の達成だけでなく損失を一定範囲に抑えることも求められるので、トレーダーにとってはハードルが高く感じるでしょう。

またプロップトレーダーの報酬は完全な歩合制なので、安定した利益を確保できなければ報酬は得られません。

取引結果が市場状況に左右される場面ももちろんあるので、継続的な学習とスキル向上が不可欠です。

プロップトレーダーになるにはどうしたらいいのか?

プロップトレーダーになるためには、「金融機関のデーリングを専門とする部門に配属される」または「プロップファームと直接契約する」方法の大きく2つがあります。

プロップトレーダーになるためには、「金融機関のデーリングを専門とする部門に配属される」または「プロップファームと直接契約する」方法の大きく2つがあります。

かつては金融機関の部門に配属されるケースが主流でしたが、配属されるかは会社の判断に委ねられたり、求人が常にあるわけではなかったりとハードルが高いのが現実でした。

そこで、近年注目されているのがオンライン上でプロップファームと直接契約する方法です。

オンライン上で簡単にプロップファームへ登録でき、評価チャレンジをクリアすれば資金提供を受けて取引を開始できます。

実績や経験を問わず純粋にトレードスキルのみで評価されるため、誰でもプロップトレーダーへ挑戦しやすい仕組みが整っています。

日本で注目されているのがプロップファーム「Funded7」

Funded7は初めてプロップトレードに挑戦される方に最適なプロップファームです。

- 国内銀行へ直接ペイアウト

- 本人確認(KYC)が出金時まで不要

- MT5が使用可能

- スキャルピング可能

- 簡潔な取引ルール

- チャレンジフェーズは手数料無料

- 日本人サポートの手厚さ

Funded7ではプロップファーム選びの際に大事になってくる以上の要素を全て取り揃えております。

例えば、Funded7では以下のようなプランが用意されています。

| 初期口座残高 | 200万円 | 700万円 | 1,500万円 | 3,500万円 | 6,000万円 |

| プラン価格 | 1万0,530円 | 3万7,530円 | 5万7330円 | 10万5,353円 | 19万6103円 |

*2025年8月13日時点、25%OFFクーポン適用

実際に多くのインフルエンサーの方にもご好評いただいております。

この機にぜひFunded7でのプロップトレードに挑戦してみませんか?

Funded7のプロップトレーダーの年収は?

世界のプロップトレーダーの平均年収は約3,500万円(参照:GLASSDOOR)だといわれていますが、Funded7の認定トレーダーでも同等の収入を目指すことが可能です。

世界のプロップトレーダーの平均年収は約3,500万円(参照:GLASSDOOR)だといわれていますが、Funded7の認定トレーダーでも同等の収入を目指すことが可能です。

たとえば、2段階の評価チャレンジが設けられているコースでは、以下4種類のプランが用意されています。

| 初期口座残高 | 200万円 | 700万円 | 1,500万円 | 3,500万円 | 6,000万円 |

| プラン価格 | 1万0,530円 | 3万7,530円 | 5万7330円 | 10万5,353円 | 19万6103円 |

*2025年8月13日時点、25%OFFクーポン適用

初期口座残高が6,000万円のプランで月利2%の運用を実現できれば、月間の取引利益は120万円(6,000万円×2%)となります。

ファンデッドトレーダーの段階では取引利益のうち80%を報酬として請求できるので、年収は1,152万円(120万円×80%×12ヵ月)となります。

さらに安定したトレード成績をあげると、口座残高と利益分配をアップできるプランも用意されているので、さらなる年収アップを狙うことも可能なのです。

ただし、あくまで上記はシミュレーションとなります。

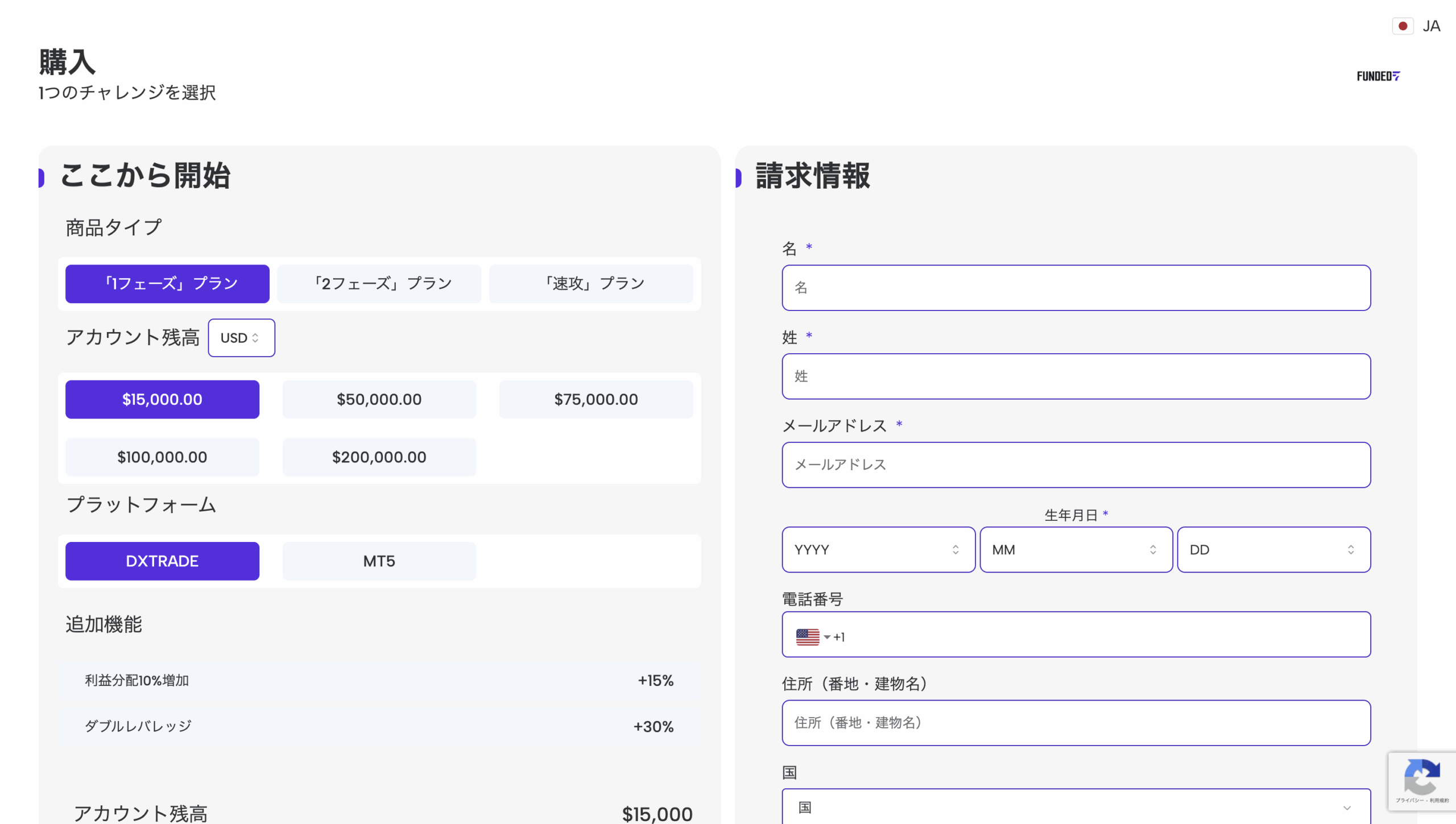

Funded7でプロップトレーダーへの挑戦を始める方法

Funded7の認定トレーダー(プロップトレーダー)への挑戦を始めるための、手順は簡単です。

Funded7の公式購入ページへアクセスし、メールアドレスや氏名などの項目を入力してアカウントを作成&購入を行います。

Funded7ではお客様の快適さを重視して、アカウント開設時や購入時に本人確認(KYC)などの煩雑な作業が不要です。

プロップトレーダーになるために欠かせない5つのスキル

プロップトレーダーになるため、そしてプロップトレーダーとして利益を安定的に出し続けるためには以下のようなスキルが必要になります。

プロップトレーダーになるため、そしてプロップトレーダーとして利益を安定的に出し続けるためには以下のようなスキルが必要になります。

- 資金管理スキル

- トレード手法の確立

- メンタル管理スキル

- 市場分析力

- 継続的な学習と改善する能力

資金管理スキル

資金管理スキルは、プロップトレーダーにとって最も重要といっても過言ではありません。

評価チャレンジでは、1日または取引全体の損失制限を守らなければプロップトレーダーになることはできません。

またプロップトレーダーになった後も、大幅なドローダウンをくらってしまうと取引を続けられなくなります。

プロップトレーダーを目指す際は、リスクを抑えつつリターンを狙えるよう、資金をしっかりと管理する意識を持ちましょう。

トレード手法の確立

一貫性のあるトレード手法を確立して取引を繰り返すことが、リスクを抑えつつ安定したリターンを狙うためには重要です。

プロップトレーダーが採用するトレード手法には、大きく分けて以下の2つがあります。

- 裁量トレード:自己判断でトレード判断を行う

- システムトレード:取引手法をプログラムに落とし込み、機械的にトレードを行う

どちらの方法でも構わないので、自信を持って取引を続けられるトレード手法を数個用意しておくとよいでしょう。

なおFunded7では、多くのプロップファームがEAを禁止している中、EAによるトレードを許可している数少ないプロップファームです。

メンタル管理スキル

プロップトレーダーとして安定した成績を維持するには、精神的な安定を保つメンタル管理スキルが欠かせません。

特に評価チャレンジ中は、連敗や損失によるプレッシャーが精神的な負担となるため、感情に流されない冷静な判断力が求められます。

例えば、連続で損失が出た場合でも、無理に取り返そうとポジションを増やす「リベンジトレード」は厳禁です。

常に事前に設定した取引ルールを厳守し、損切りや利確の基準に基づいて淡々と取引を行うことが重要です。

また、利益が出た場合でも過信せず、適切なロットサイズを維持することが安定した成績につながります。

メンタル管理の一環として、トレード記録をつけ、失敗や成功の要因を振り返る習慣を持つことも効果的です。

市場分析力

市場の動向を正確に読み解く市場分析力も必要です。

市場を分析する方法には、チャートをメインに分析する「テクニカル分析」と経済動向をメインに分析する「ファンダメンタルズ分析」の2つがあります。

相場環境に応じて両方をバランスよく活用できるように、両者に関する基礎知識を身に付けておくと良いでしょう。

Fundedd7ではブログなどで、市場分析のスキルアップに役立つ知識を学ぶことができるので活用してみてください。

継続的な学習と改善する能力

プロップトレーダーとして長期的に活躍するには、継続的な学習と取引の改善を行うことが不可欠です。

市場環境は日々変化しており、過去に効果的だった手法が突然通用しなくなることも少なくありません。したがって、常に最新の知識を取り入れ、取引手法を柔軟に見直すことが求められます。

特に有効なのは、トレードジャーナル(取引記録)をつけることです。

各取引のエントリー理由、損益、感情状態を記録し、後で振り返ることで、成功パターンや改善点を明確にできます。

また経済ニュースや金融レポートを定期的にチェックし、相場環境に応じた戦略を構築することも重要です。

まとめ

この記事では、プロップトレーダーについて概要や目指すメリット・デメリット、そしてプロップトレーダーになる方法に至るまで詳しく解説しました。

トレードスキルをさらに活かしたい、自己資金だけでは限界などと感じているトレーダーにとって、プロップファームは新たな挑戦の場を提供してくれる存在です。

ただしプロップトレーダーを目指すためには資金管理やメンタル管理、市場分析力など多くのスキルを身に付ける必要があります。

Funded7のブログコンテンツやサポート体制を活用しつつ、スキルを磨きながら認定トレーダーを目指してみてはいかがでしょうか。

下降ウェッジとは?だましを回避するための5つのコツも紹介!

下降ウェッジとは?だましを回避するための5つのコツも紹介!

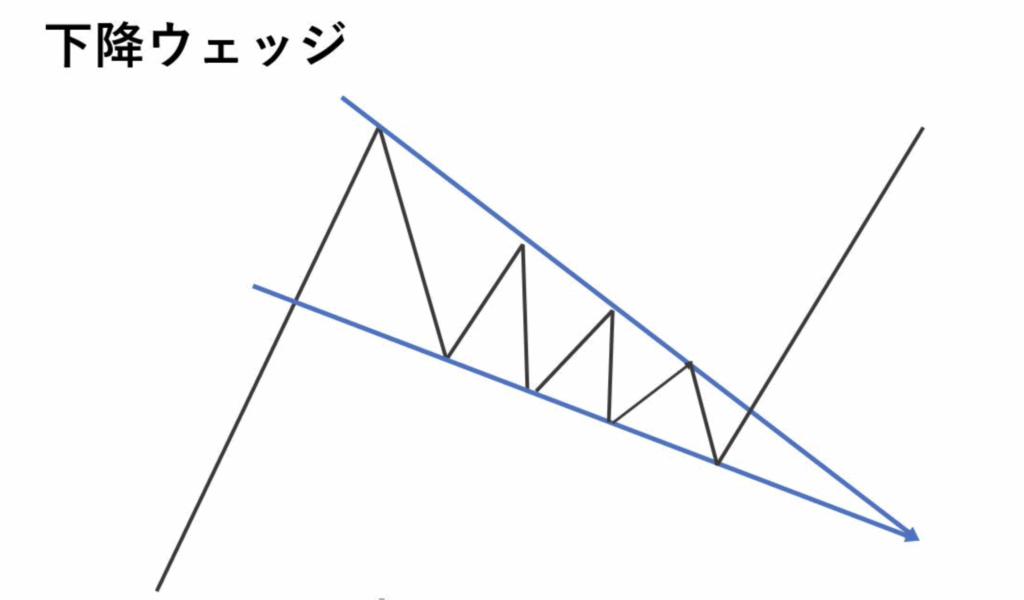

上昇シグナルのチャートパターンとして多くのトレーダーに知られているのが「下降ウェッジ」です。

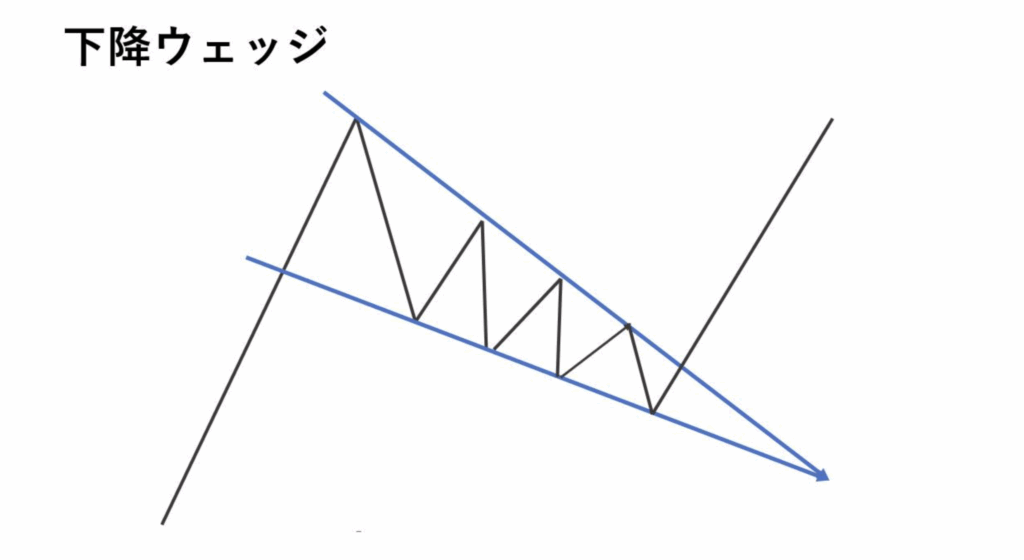

下降ウェッジとは、価格が徐々に安値と高値を切り下げながら三角形を作るチャートパターンであり、上限のトレンドラインをブレイクすると上昇トレンドへ繋がります。

ただし実際の相場では、下降ウェッジをブレイクしたのにすぐに下落するなどの「だまし」が発生するケースも少なくありません。

またディセンディングトライアングルや三角持ち合いと混同してしまい、間違った判断から損失につながってしまうこともあります。

この記事では、下降ウェッジの基本的な形や特徴をはじめ、他のチャートパターンとの具体的な見分け方、実際に下降ウェッジを使う際のコツなどを以下の項目で詳しく解説します。

- 下降ウェッジとは何か?

- 下降ウェッジには2パターンある

- 下降ウェッジを使った取引のセオリー

- 下降ウェッジにはだましも存在する

- 下降ウェッジのだましを回避するための5つの方法

- 下降ウェッジの練習はFunded7で

- まとめ

下降ウェッジとは何か?

下降ウェッジとは、価格が徐々に安値と高値を切り下げながら、トレンドライン同士が先端に向けて収束していくチャートパターンです。

下降ウェッジにおける上のトレンドラインを相場価格がブレイクすると、上昇トレンド発生のシグナルとなります。

下降ウェッジを見る際のポイントとなるのが、チャートパターンの形成過程では下降トレンドに見えるものの、最終的にトレンドラインを上方向へブレイクする点です。

ボラティリティが縮小する中、下降トレンドだと考えているトレーダーの思惑に反してトレンドラインを上方向にブレイクすると、売りポジションの損切りを巻き込んで大きな上昇を引き起こすのです。

三角持ち合いやディセンディングトライアングルとの違い

下降ウェッジと見間違いやすいチャートパターンに、三角持ち合いやディセンディングトライアングルがあります。

どれも高値と安値の両方が収束して三角形を形成する点では共通していますが、形を詳細に見れば簡単に見分けられます。

まず三角持ち合いは上下対象に綺麗な三角形を形成するので、いびつな三角形を形成する下降ウェッジとは異なります。

またディセンディングトライアングルは下降ウェッジと違い、サポートラインが水平ラインになっています。

三角持ち合いについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫三角持ち合いのだましを見抜く6つの方法|ブレイクの見極め方や3つの種類について解説!

下降ウェッジには2パターンある

下降ウェッジには、上昇トレンド中に形成されるものと、下落トレンドの終了間際に形成されるものの2パターンがあります。

どちらも最終的に価格が上昇する点は共通しているものの、確認できる売買シグナルが微妙に違います。

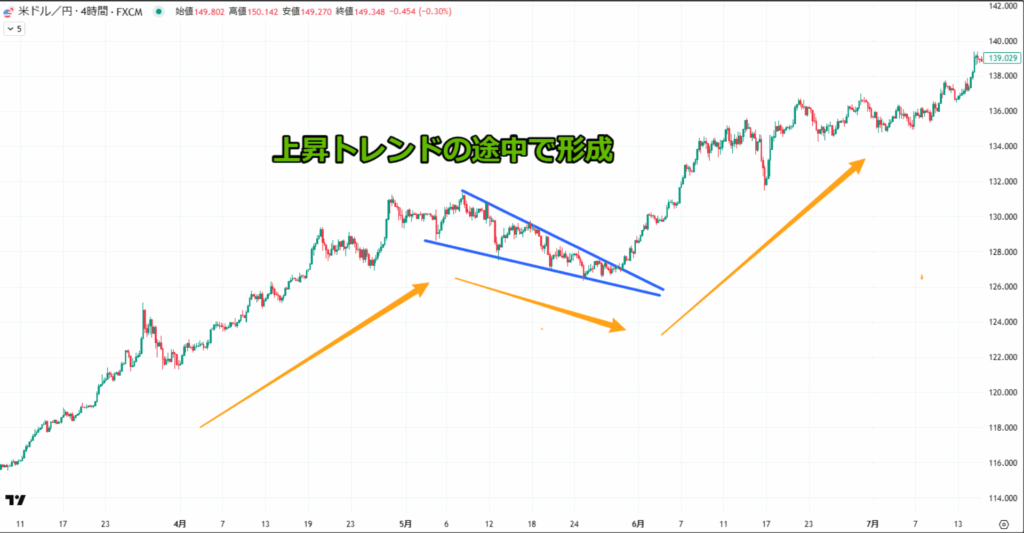

上昇トレンド中に発生する下降ウェッジ(トレンド継続型)

強い上昇トレンドの最中に、価格調整として下降ウェッジが形成されることがあります。

トレンドラインで下値を切り下げるものの、全体の流れは上昇基調が維持されている状態なので「トレンド継続」のシグナルとなります。

トレーダー心理としては、「短期的な利確売り」が発生する一方、下がれば買いたいという押し目買い勢力も控えている状況です。

特に直前の上昇トレンドが強かった場合、押し目買いの勢力も多くブレイク後に大きな価格上昇を期待できる傾向にあります。

下落トレンドの終了間際に形成される下降ウェッジ(トレンド転換型)

長期的な下落トレンドが続いた結果、徐々に買い戻す動きが現れることで全体的なトレンドが緩やかになり下降ウェッジが形成されるパターンもあります。

さらなる戻り売りを狙う新規の売り勢力が参入しているものの、下落トレンドが緩やかになったことでトレンド終了を感じるトレーダーも増えている状況です。

そのような状況で、戻り売りの取引根拠である下降ウェッジの上のトレンドラインを上方ブレイクすると本格的なトレンド転換となります。

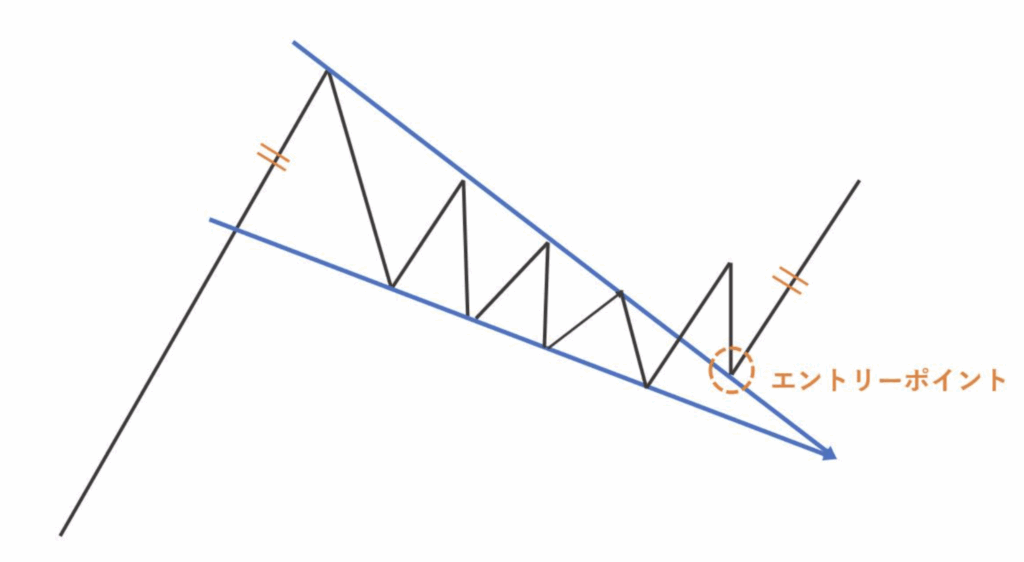

下降ウェッジを使った取引のセオリー

下降ウェッジでは、上限のトレンドラインを明確に上抜けしたタイミングがエントリーポイントです。

そしてウェッジが形成されている値幅分ブレイク地点から上昇する傾向にあるので、その地点が利確目標となります。

損切りはブレイクしたトレンドラインの下、またはウェッジ先端の下限(直近安値)付近に設定します。

下降ウェッジにはだましも存在する

下降ウェッジが形成されたものの、上昇トレンドとならずに下落へ転じる「だまし」が発生することもあります。

実際、2023年11月にドル円の4時間足チャート上では綺麗な下降ウェッジが形成されたものの大幅な下落につながりました。

また下降ウェッジを上方にブレイクしたものの上昇が続かずに下落するパターンや、下降ウェッジ完成後もレンジが続くパターンのだましも存在します。

下降ウェッジを取引で活用する際は、だましを見極める方法も知っておく必要があります。

下降ウェッジのだましを回避するための5つの方法

下降ウェッジのだましを回避するために確認するべき、以下の5つの項目を紹介します。

- どのような相場状況で下降ウェッジが形成されたか

- 上位足のトレンド方向

- 他のテクニカル指標でも買いシグナルが出ているか

- 出来高やローソク足の強さ

- ブレイク後の値動き

どのような相場状況で下降ウェッジが形成されたか

上昇トレンドの途中や下落トレンドの終盤で下降ウェッジが形成された場合は、価格の上昇シグナルとして機能しやすくなります。

一方で、下落トレンドの途中で形成される下降ウェッジは単なる一時的な調整にすぎず、上限のトレンドラインで跳ね返されてそのまま下落が継続するケースが多いです。

したがって下降ウェッジを見つけた際には、どのような相場状況で形成されているのかをまず冷静に判断することが重要です。

上位足のトレンド方向

下降ウェッジが形成された時間足のさらに上位足のチャートにおいて、下降ウェッジの買いシグナルを後押しするような上昇トレンドが発生しているか確認しましょう。

上位足でも上昇トレンドが発生していると、下降ウェッジのブレイク後に価格が伸び悩んだり、下にブレイクしたりする可能性は低くなります。

上位足での全体感を掴みつつ、短期足との整合性を取ることが下降ウェッジを活用した取引では重要です。

また、1分足や5分足などの短期足で形成される下降ウェッジはそもそもだましで終わる可能性が高いので、上位足でチャートパターンが形成されたかも確認しておきましょう。

他のテクニカル指標でも買いシグナルが出ているか

下降ウェッジは単体でもテクニカル分析で使えますが、さらに取引の精度を高めるためには他のテクニカル指標と組み合わせた多角的な分析が不可欠です。

中でもトレンドの方向が測れる移動平均線やボリンジャーバンドは、仕組みもシンプルで下降ウェッジとの相性が抜群です。

たとえば、移動平均線が上を向いて上昇トレンドを示している中で下降ウェッジが形成されると上昇トレンドが継続する可能性が高まります。

普段お使いのインジケーターがあれば、組み合わせて下降ウェッジを取引で活かしていきましょう。

出来高やローソク足の強さ

出来高増加=相場参加者の取引が活発である証拠となるため、大きな出来高を伴って下降ウェッジをブレイクすると、そのブレイクはダマシである可能性が低いと判断できます。

株式市場や仮想通貨市場では出来高データが取得できるため、ブレイク時に出来高が増加しているかを確認してみましょう。

一方、為替市場では正確な出来高データが取得できないため、代替手段としてブレイク時のローソク足の大きさを見るのがおすすめです。

過去数本のローソク足よりも明らかに大きな陽線が現れた場合、実需や機関投資家の参加による強い買い圧力が加わっている可能性が高く、信頼度が上がります。

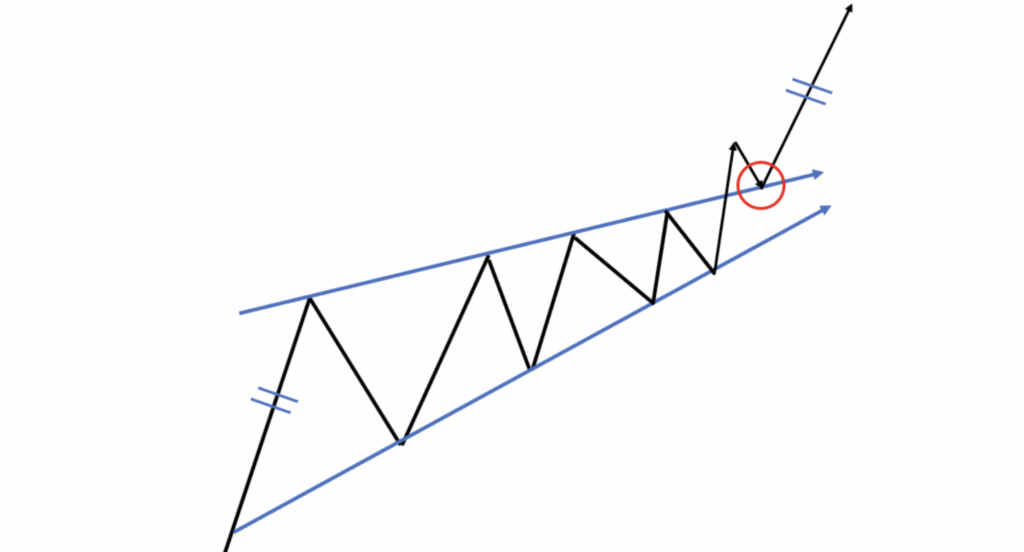

ブレイク後の値動き

下降ウェッジは、ブレイクした瞬間にエントリーしたくなりますが、ここにダマシの落とし穴が潜んでいます。

特に最初のブレイクが「フェイク」であるケースは多く、ブレイク直後に反転して再び下降トレンドへ戻るパターンも珍しくありません。

したがってブレイク直後の値動きを慎重に観察することが重要です。

具体的には、5分足や15分足など短期足で上抜け後の戻り(リターンムーブ)を確認します。

リターンムーブで再度ブレイクポイントを試し、そこから再上昇する動きが見られれば、本物のブレイクと判断できます。

さらに、リターンムーブの際に下ヒゲを伴うローソク足が現れれば、買い支えが強い証拠となり、フラッグ形成へ移行するパターンも回避しやすくなります。

単純なパターン認識だけでなく、ブレイク後のプライスアクションまで丁寧に追うことで、ダマシを見極める精度が飛躍的に向上します。

下降ウェッジの練習はFunded7で

まとめ

この記事では、下降ウェッジの基本的な形や特徴、他のチャートパターンとの違い、だましの見分け方などに至るまで詳しく解説しました。

下降ウェッジは、単なるチャートパターンのひとつではなく、相場心理やプライスアクションが凝縮された重要なシグナルです。

特に、上昇トレンド中の押し目や下落トレンドの最終局面で現れる下降ウェッジは、今後のトレンド転換や継続を読み解く鍵として、多くのプロトレーダーにも注目されています。

ただし下降ウェッジには「だまし」が発生するリスクもあるため、上位足の確認や出来高のチェック、他のテクニカル指標との組み合わせなど、多角的な分析が欠かせません。

今回紹介した5つのだまし回避方法を参考にしながらリアルな相場環境で経験を積むことで、下降ウェッジを活用したトレードスキルを着実に身につけることができるでしょう。

【実例付き】カップウィズハンドルとは?見つけ方やだましの回避方法を解説!

【実例付き】カップウィズハンドルとは?見つけ方やだましの回避方法を解説!

カップウィズハンドルという名前を聞いたことがあるものの、「実際の取引でどう活用すればいいのか分からない」、「形の判断やエントリータイミングに自信が持てない」という方も多いのではないでしょうか。

特に形が綺麗なカップウィズハンドルを見つけてもその後必ず上昇するとは限らないため、「本当に信頼できるのか」不安を感じるトレーダーも少なくありません。

結論として、カップウィズハンドルは価格上昇を示す確かなチャートパターンではありますが、リアルトレードで活用するためにはいくつかのポイントを知っておくことが重要です。

この記事では、カップウィズハンドルの基本から見つけ方、実際の相場例を踏まえた失敗パターン・成功パターンに至るまで以下の項目で解説します。

- カップウィズハンドルとは

- カップウィズハンドルがなぜ価格上昇のシグナルになるのか

- カップウィズハンドルの見つけ方|初心者でも迷わない判別ポイント

- カップウィズハンドルはどこまで上がる?利確ポイントの考え方

- カップウィズハンドルが上昇したその後の事例

- カップウィズハンドルは失敗することもある

- カップウィズハンドルの練習はFunded7で

- まとめ

カップウィズハンドルとはどのようなチャートパターン?

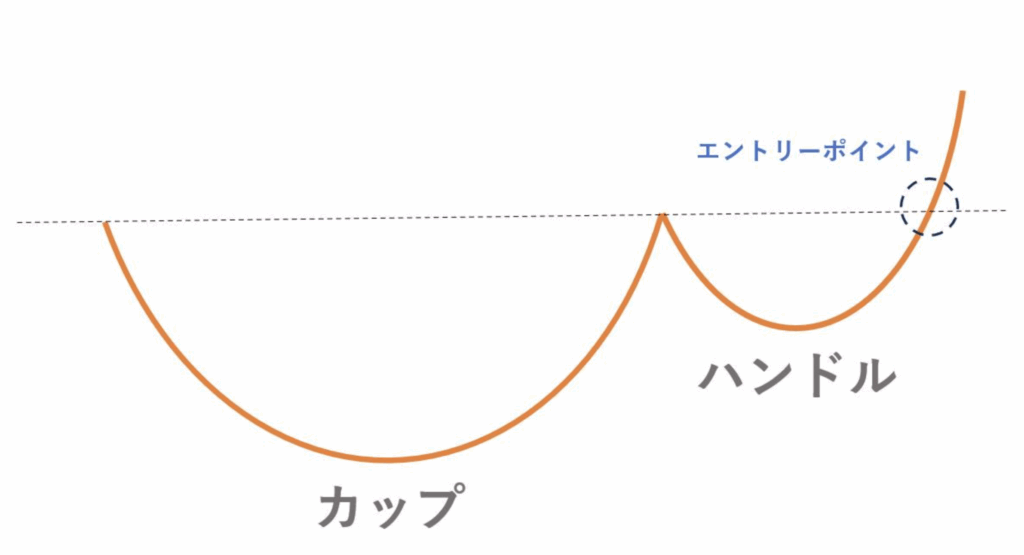

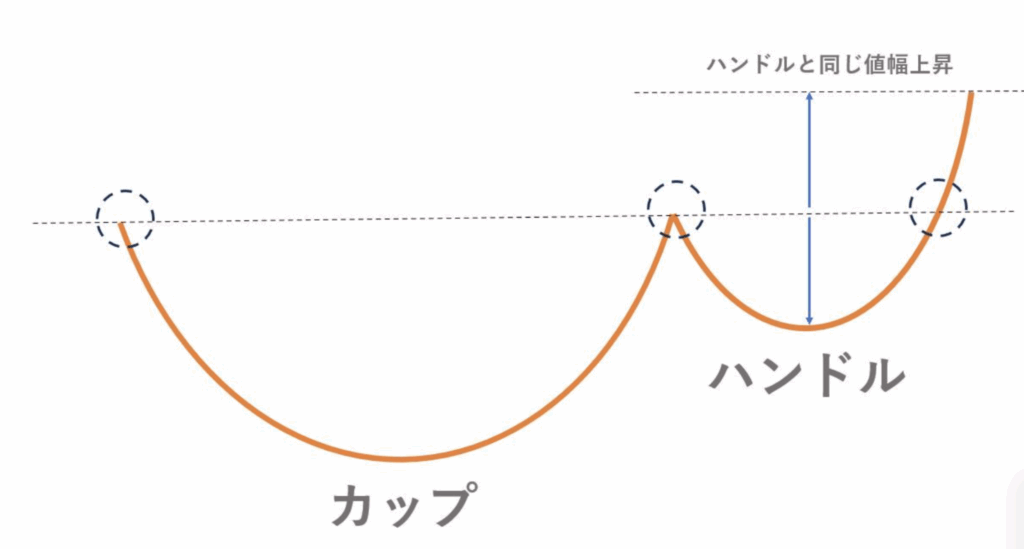

カップウィズハンドルとは、価格が底を固めてU字型の形状を作る「カップ」と、一時的な調整が入った後に上昇して作る「ハンドル」の2つで構成されるチャートパターンです。

カップウィズハンドルのネックラインをブレイクすると、相場価格が上昇するシグナルとなります。

したがって、ネックラインをブレイクしたタイミングやサポレジ転換でエントリーをすることが一般的です。

カップウィズハンドルを初めて定義して広めた人物は、米国の著名な投資家であり投資理論家のウィリアム・オニールです。

オニール氏は、株式市場の歴史的な上昇銘柄を徹底的に調査し、そこに共通するチャートパターンを分析した結果、カップウィズハンドルというパターンを発見しました。

カップウィズハンドルには逆パターンもある

カップウィズハンドルには通常のカップウィズハンドルを逆さまにした「逆カップウィズハンドル」があり、これは売りシグナルを表します。

価格が一度大きく下落した後、反発してU字型の戻りを作りますが、戻り高値は以前の高値を超えず、右側に小さな持ち合い(逆ハンドル)を形成します。

この持ち合いから下方向にブレイクすると、投資家心理が一気に弱気に傾き、そのまま下落トレンドが加速するという流れです。

特に高値圏で出現する逆カップウィズハンドルは、天井形成パターンとして注目されます。

カップウィズハンドルがなぜ価格上昇のシグナルになるのか

カップウィズハンドルがなぜ相場価格が上昇するシグナルとなるのかは、チャートパターンの形成過程におけるトレーダーの心理をひも解くと理解できます。

カップ部分では、下落から回復する過程で「ここが底かもしれない」という期待が生まれ、安値で買いたいトレーダーが増えます。

その結果、出来高は徐々に増加して買い意欲が高まる流れが生まれます。

ただし高値付近での調整局面に入ることで、「これから本当に上がるのか?」と様子見するトレーダーが増加。

短期的な利益を確定する売りも出ますが、押し目買いを狙うトレーダーも待機しているため、価格は大きく下がりにくくなります。

このような強気と弱気の攻防が整理される期間を経て、ハンドル上限をブレイクすることで、「やはり強い!今度こそ本格上昇だ!」という安心感が広がります。

その結果、新規買いや売り方の損切りが一斉に入り、トレーダー心理が一気に強気に傾くことで上昇トレンドの加速へつながるのです。

カップウィズハンドルの見つけ方|初心者でも迷わない判別ポイント

チャート上でカップウィズハンドルのようなチャートパターンが形成されても、本当にそれがカップウィズハンドルとして信頼できるのか迷うトレーダーもいることでしょう。

カップウィズハンドルを見つけるための、基本的な判別ポイントとして、以下の3点を紹介します。

- カップ部分の底の形が滑らか

- カップ部分とハンドル部分における形成期間のバランス

- ハンドル部分が深押ししすぎていない

カップ部分の底の形が滑らか

カップウィズハンドルのカップ部分を正しく見極めるには、底の形状に注目することが重要です。

理想的なカップはU字型に滑らかに形成され、V字型のような急反発は失敗しやすい特徴があります。

なぜなら、V字型のような急落後の急反発は大口や短期トレーダーによる一時的な買い戻しである可能性が高く、その後の上昇が続きにくいからです。

一方でU字型のカップは時間をかけて売り圧力を吸収しながら買いが増えていくため、安定した上昇トレンドにつながりやすい傾向があります。

カップ部分とハンドル部分における形成期間のバランス

カップウィズハンドルを正しく見つけるには、カップ部分とハンドル部分それぞれの形成期間に注目することが重要です。

カップ部分は価格が下落して底を固めて再び高値付近まで戻るまで目安として、数週間から数ヶ月かけてゆっくり形成されるのが理想です。

特に週足や日足の場合、カップ部分に1〜3ヶ月程度かかるケースが多く、これくらいの時間をかけることで売り圧力がしっかり整理されやすくなります。

一方、ハンドル部分の形成期間はカップ部分と比べて短めが基本であり、目安として2週間〜4週間程度が理想とされます。

重要なのは、カップ部分とハンドル部分の期間バランスです。カップに数ヶ月かけたのに、ハンドルが数日で終わると、調整不足でブレイクが失敗しやすい傾向があります。

逆に、ハンドル部分が長すぎると、エネルギーが蓄積されず勢いがなくなるリスクもあります。

このように、カップ部分でじっくり買いが集まり、ハンドル部分で最後の売りを吸収してからブレイクするという時間的な流れが、カップウィズハンドル成功の鍵です。

ハンドル部分が深押ししすぎていない

カップウィズハンドルを見極める際は、ハンドル部分の押し幅が深すぎるかをチェックすることも重要です。

理想的なハンドル部分の押し幅は、カップ全体の上昇幅(高値 – 底値)の10%〜15%程度です。

これ以上深く押す場合、上昇トレンドの勢いが弱いと判断される可能性が高く、その後のブレイクもだましになりやすいのです。

またカップ全体の上昇幅も重要な判断材料です。高値から底値への下落幅が深すぎる場合、単なるリバウンド狙いの短期上昇で終わるリスクもあります。

逆に浅すぎるカップでは売り手が十分に整理されていないため、ブレイク後の上昇が続きにくくなります。

カップウィズハンドルはどこまで上がる?利確ポイントの考え方

カップウィズハンドルでエントリーした後、どこまで上がるのかを考えることは、利確ポイントを決めるうえで非常に重要です。

目安としてよく使われるのが、ハンドル部分の深さです。

ハンドルの値幅分をブレイクポイントにそのまま上乗せした価格を、最低限の上昇目標として設定することが基本です。

さらに強いトレンド相場では、カップの深さと同等または、その1.5倍〜2倍まで上昇するケースもあります。

「どこまで上がるか」に固執せず、出来高や勢いの変化を見ながら柔軟に利益確定していく姿勢が利益を伸ばすためのコツです。

カップウィズハンドルが上昇したその後の事例

カップウィズハンドルがセオリー通り上昇した実例として、以下の2つを紹介します。

- 2021年11月4日〜11月16日のドル円の1時間足

- 2018年1月〜2019年6月のゴールドの週足

2018年11月4日〜11月16日にかけて、ドル円の1時間足でカップウィズハンドルが形成されました。

カップウィズハンドル完成後、セオリー通りハンドルの値幅分、ブレイク後に上昇をしました。

抑えられていたレジスタンスラインに何度も価格がタッチしていたことからも、綺麗にブレイクする可能性が高かったことが分かります。

また2018年1月〜2019年6月にかけて、ドル建てゴールドで大きなカップウィズハンドルが形成されました。

カップウィズハンドルが完成後、セオリー以上の大幅な上昇を見せ、2025年2月現在に至るまで上昇トレンドを描いています。

カップウィズハンドルについて他の事例については、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫カップウィズハンドルの実例6選|その後やトレードのコツを解説!

カップウィズハンドルは失敗することもある

カップウィズハンドルが形成されたにもかかわらず、相場価格がセオリー通り上昇しないこともあります。

失敗例として挙げられるのが、2025年2月6日〜2月7日にかけて形成されたユーロドルの15分足におけるカップウィズハンドルです。

綺麗な形のカップウィズハンドルが形成されていたものの、ネックラインをブレイクすることなく大幅な下落へ転じました。

カップウィズハンドルにはこのように失敗パターンがあるので、だましには注意して取引で活用しなければなりません。

カップウィズハンドルが失敗しやすい3つの条件

カップウィズハンドルが失敗しやすい条件として、以下の3点を挙げられます。

- 相場のトレンドとシグナルの方向が合っていない

- カップウィズハンドルの形が綺麗ではない

- 材料がなく出来高が伴っていない

例えば、長期足で下降トレンドが続いている中、買いのカップウィズハンドルが形成された場合、戻り売りに押されてしまい失敗する確率が高まります。

また形が綺麗でないカップウィズハンドルは、トレーダーによってチャートに対する解釈が変わりやすいので、セオリー通りのテクニカル分析が機能しづらいです。

さらにブレイク後の価格変動に材料がなく出来高が伴っていないと、その上昇は一時的なものに終わってすぐに失速することが多いです。

このような条件下でカップウィズハンドルが発生した場合は、特にだましを警戒して取引を避ける方が賢明でしょう。

カップウィズハンドルの失敗については、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫カップウィズハンドルが失敗しがちな3つの条件|損切りの見直し方も紹介

カップウィズハンドルの練習はFunded7で

まとめ

この記事では、カップウィズハンドルの基本から見つけ方、エントリーのタイミングや利確ポイント、失敗パターンの回避方法まで詳しく解説しました。

カップウィズハンドルは、価格が底を固めた後に買いの勢いが戻るといったようなトレーダー心理の変化を示す信頼性の高いパターンです。

カップ部分とハンドル部分それぞれの形成条件や、ブレイク時に出来高が増えるなどのポイントを押さえておけば、初心者でも再現しやすいテクニカル分析として強い武器になるでしょう。

一方で、セオリー通りに上昇しないといった失敗パターンも存在するため、形だけでなく相場全体のトレンドや材料も併せて判断することが重要です

ぜひ今回の解説を参考に、実際のチャートで見つける練習をしながらカップウィズハンドルを自分のトレードルールに組み込んでみてください

デイトレで1日5万円は現実的か?身につけておきたい3つのスキルを紹介!

デイトレで1日5万円は現実的か?身につけておきたい3つのスキルを紹介!

SNSやYouTubeなどで他のトレーダーの利益報告を目にして、「自分でもデイトレで1日5万円稼ぐことはできるのか?」と考えたことがある方もいるのではないでしょうか。

しかしいざ挑戦しようと思っても、必要な資金はいくらなのか、どんなトレードスキルが求められるのかなど具体的なイメージは湧きづらいものです。

この記事では、デイトレで1日5万円を目指すことは可能なのか、そして可能なのであればどのような準備やスキルが必要なのかなどを以下の項目で詳しく解説します。

- デイトレで1日5万円稼ぐのは現実的?

- デイトレで1日5万円を狙うなら何から学べばいいのか?

- デイトレで1日5万円を目指すのに必要な元手資金の目安

- デイトレの資金準備が難しいならFunded7を活用する

- デイトレで1日5万円を達成するための確率を高めるコツ

- デイトレで1日5万円を狙う際に注意したい3つのこと

- まとめ

【1分要約】デイトレで1日5万円は可能だがスキルと資金が重要

デイトレードで1日5万円を目指すことは十分可能ですが、一定レベルのトレードスキルとまとまった資金が必要です。

特にテクニカル分析を中心とした相場分析スキル、エントリー・利確・損切りを明確化したトレードルール、メンタル管理の3つは全トレーダーが身に付けておきたいです。

加えて、2%ルールに基づいて算出できる250万円以上の元手を用意することができれば、安定して1日5万円という目標達成を狙えるようになります。

Funded7のようなスプレッドの狭いプロップファームを活用するとデイトレードへ取り組みやすくなるでしょう。

デイトレで1日5万円稼ぐのは現実的?

結論として、デイトレードで1日5万円の利益を目標とするのは十分現実的です。

しかし1日5万円の利益を安定的に狙うためには、大きく以下2つのハードルをクリアしなければならないので、誰でも実現できるとは言えません。

- ある程度のトレードスキルが必要になる

- まとまった資金を用意する必要がある

1ヵ月20営業日だとして毎日5万円を目標とする場合、月間で100万円の利益を目指すことになり、資金100万円の場合でも月利100%が必要になります。

つまり月利100%以上を目指せる高いトレードスキルを身に付けるか、100万円以上のまとまった資金を用意することが1日5万円を目指すための方法となります。

デイトレードは1日5万円を狙うために最適なのか?

特にトレード初心者であるほど、1日5万円を狙うならデイトレードが最適です。

デイトレードよりも資金を高速で回転できるスキャルピングの方が、うまくいけば1日5万円を最短で目指すことができます。

しかし秒単位の迅速な判断力や何度も取引を続けるための集中力など、経験に基づいた高いトレードスキルを求められるので技術を身に付けるまでのハードルが高いのです。

またスイングトレードのように数日〜数週間ポジションを保有するスタイルの場合、トレード成績は相場全体の方向感に大きく左右されます。

特に長い期間をかけてレンジ相場が発生すると、思うように利益を伸ばせないという結果に陥りがちです。

したがって1日5万円という明確な目標を立てるのであれば、取り組みやすく、かつ効率性と再現性の両方を兼ね備えたデイトレードが向いています。

デイトレで1日5万円を狙うなら何から学べばいいのか?

デイトレで1日5万円を狙うためのトレードスキルを身に付けるために、特に初心者は何から学び、どの順番でスキルを積み上げるべきかを具体的に解説します。

デイトレで1日5万円を狙うためのトレードスキルを身に付けるために、特に初心者は何から学び、どの順番でスキルを積み上げるべきかを具体的に解説します。

基本的な相場分析スキルを身に付ける

まず最初に身につけるべきは、相場全体の流れを読み、エントリーポイントや損切りポイントを判断するための「相場分析スキル」です。

相場分析スキルには大きく分けて、「テクニカル分析」と「ファンダメンタルズ分析」の2つがありますが、まずはテクニカル分析中心に学ぶようにしましょう。

ファンダメンタルズ分析で把握できる企業の決済や政策変更などは、数年や数ヶ月単位などの市場全体の方向性を判断するためには有効です。

しかし経済状況の変化による値動きは1日単位の値動きに対して即座に反映されるものではないので、短期的な値動きを読み取れるテクニカル分析の方が重要度が高いのです。

テクニカル分析で学ぶべき、重要項目は以下の通りです。

- チャートやローソク足の見方や意味

- インジケーターの仕組みや示す売買シグナル

- 基本的なチャートパターン

- 水平線やトレンドラインの引き方

自分なりのトレードルールを作る

基本的な相場分析スキルを学んだ後は、自分のトレードスタイルや性格に合わせたトレードルールを作ります。

トレードルールは「トレード手法」と「資金管理」の大きく2つから構成されます。

トレード手法はエントリーや利確、損切りの具体的な判断基準をルール化したものであり、感覚的なトレードを避けるため、そして取引の間違いを振り返るために重要です。

トレード手法の具体例は以下の通りです。

- エントリー方法:移動平均線を上抜け+直近高値更新で買い

- 損切りルール:エントリー直後に逆行、直近安値を割り込んだ時点で損切り

- 利確ルール:リスクリワード2:1を基本とし、プラス圏に乗ればこまめに部分利確

エントリ-方法だけでなく、エントリー後にどのような基準で損切りや利確をするのかまでまずは明確にルール化しておくことが重要です。

次に資金管理は、1トレードあたりまたは1日あたりの損失許容額や、ポジションサイズを明確にするものであり、1回の失敗によって即退場しないために重要です。

1日5万円を狙うなら1トレードあたりの損失を1万円以内に抑えるなど、トータル収支がプラスになる設計をしておきましょう。

メンタルの管理方法を身に付ける

1日5万円という具体的な目標設定をしていると、「今日5万円に届かなければ負け」という心理的プレッシャーがかかりやすくなります。

したがって、プレッシャーが原因で本来は避けるべき無理なエントリーをしたり、損切りを躊躇したりなどの感情的なトレードを避けるためにもメンタルの管理方法を身に付けましょう。

メンタル管理を強化するためには、具体的には以下のような仕組みづくりが効果的です。

- 1日の損失上限を事前に決め、超えたら強制終了

- 損失が続いたら、相場を一旦離れて頭を冷やす「クールダウンルール」を設ける

- 他人の収支報告やSNS投稿に一喜一憂せず、自分のルールに集中する

- 負けを次に繋げるための必要コストと捉える思考にシフト

特に「勝ち続けるメンタル」ではなく、「負けを受け入れ、冷静に損失をコントロールするメンタル」を身に付けるためのルール作りが重要です。

デイトレで1日5万円を目指すのに必要な元手資金の目安

デイトレで1日5万円を目指すのであれば、250万円以上の資金を用意しておくと現実的です。

デイトレで1日5万円を目指すために1日あたりどれくらいの利率が目安になるのか、また難易度はどれくらいなのかを資金額別に以下の表にまとめました。

| 元手資金 | 1日5万円のための日利目安 | 難易度 |

| 30万円 | 約16.7% | 非常に高い |

| 100万円 | 約5% | 高い |

| 250万円 | 約2% | 普通 |

| 300万円 | 約1.7% | やや低い |

| 1,000万円 | 約0.5% | 低い |

トレードの世界では、1トレードの損失額をトレード資金の2%に抑える(2%ルール)と安定して運用ができると言われています。

したがって元手資金が250万円以上あれば、リスクリワードが1:1であっても勝率が50%程度あれば負けづらく、かつ1日5万円という目標の実現性も高まります。

一方で250万円も資金を用意できない場合、勝率やリスクリワードを高めるためのよりハイレベルなトレードスキルを求められるので難易度は高くなります。

デイトレで1日5万円を達成するための確率を高めるコツ

デイトレで1日5万円を達成するための確率を高めるコツとして、以下の3つを解説します。

デイトレで1日5万円を達成するための確率を高めるコツとして、以下の3つを解説します。

- 値動きが大きい銘柄や通貨ペアを選ぶ

- 時間帯を絞って取引をする

- 順張りをメインにする

値動きが大きい銘柄や通貨ペアを選ぶ

値動き(ボラティリティ)の大きい銘柄や通貨ペアを選ぶと、デイトレで1日5万円の目標を達成しやすくなります。

目安としては、目指す日利の4〜5倍変動する銘柄を取引すると良いでしょう。

デイトレードは短期売買なので、1日の中で大きく価格が動く銘柄ほど取引チャンスが多くなり、かつ目標利益を達成しやすいです。

反対に値動きが乏しい銘柄の場合、利益チャンスが限られる上に無理なエントリーを増やしてしまう原因になります。

値動きの大きい銘柄を探す方法としては、出来高急増ランキングを見る、直近で材料が出た銘柄に注目するなどが挙げられます。

特定の銘柄や通貨ペアにこだわらず常にボラティリティをチェックして、日によって取引銘柄を切り替えると良いでしょう。

時間帯を絞って取引をする

値動きが活発な時間帯を知って効率よくエントリータイミングを狙うことで、ストレスを抱えることがなくデイトレへ取り組めるようになります。

値動きが活発な時間帯とは、市場において注文が集中しやすい以下のような時間帯です。

- 9:00〜10:00:東京市場の寄り付き直後

- 15:00〜18:00:ロンドン市場の開幕

- 21:00~25:00:NY市場とロンドン市場がどちらも開いている

上記の時間帯に集中すれば、短時間で効率的にチャンスを掴めるため、長時間トレードによる疲労や判断ミスを防げます。

「常に監視しなければならない」という思い込みをなくし、時間を区切って集中トレードすることが、効率性を上げ、かつメンタル負担を軽減するために重要です。

順張りをメインにする

初心者ほど順張り(トレンドフォロー)を基本戦略にするようにしましょう。

順張りではトレンドを見極める力は必要になりますが、価格が大きく逆行するリスクが低いので損切りとなっても損失は小さく、うまく行けば利益を大きく伸ばすことができます。

一方で逆張りはエントリーポイントの見極めが簡単ではあるものの、相場の流れに飲まれてしまうと大きな損失を被る可能性が高いのです。

したがって無理に逆張りを狙わず、順張りを基本戦略とする方が利益を安定させやすいです。

デイトレで1日5万円を狙う際に注意したい3つのこと

1日の利益目標を決めてデイトレを行う際には、以下の点に注意しましょう。

1日の利益目標を決めてデイトレを行う際には、以下の点に注意しましょう。

- 目標金額に縛られて焦らない

- 勝った後でもロットを大きく上げない

- 情報に振り回されない

目標金額に縛られて焦らない

デイトレードで1日5万円という明確な目標を掲げることは良いことですが、「何が何でも今日5万円稼ぐ」という思考に縛られると、かえって失敗しやすくなります。

なぜなら目標に固執することで、エントリーチャンスがない相場でも無理やりポジションを取るなど、判断ミスを引き起こす原因になるからです。

さらに、損失が出ると「取り返したい」という焦りから、ロットを無駄に大きくしたり、根拠のないナンピンを繰り返したりする悪循環に陥るケースも多く見られます。

1日5万円という目標はあくまで目安と考え、取れる日にしっかり取る・取れない日は無理せず見送るといった柔軟なスタンスを持つことが、安定した収支を築くためには不可欠です。

またこのように焦ってしまう場合は、目標金額が高すぎる可能性があります。まずは1日5,000円を目標にするといったように段階を踏んでいきましょう。

デイトレードで1日5,000円目指すコツについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫デイトレで1日5000円は目指せるのか?4つのコツや必要な資金も解説!

勝った後でもロットを大きく上げない

デイトレードで1日大きく勝てた翌日に、ロットを一気に上げる行為は非常に危険です。

人は大勝ちすると「自分の実力で勝った」「この流れならもっと取れる」と過信しがちですが、相場環境は日々変わるため、前日と同じ手法・ロットでは通用しないことも多くあります。

特にロットを上げれば上げるほど少しの逆行で損失額が膨らむため、普段なら冷静に損切りできる場面でも損切りを躊躇しやすくなる心理が働きます。

より大きく稼ぎたいという気持ちは分かりますが、大勝ちした翌日はあえてロットを普段より下げるくらいの慎重なスタンスが望ましいです。

情報に振り回されない

SNSやサイト上には「今この銘柄が熱い」「次はここで爆上げ」といった情報が溢れていますが、目標を達成するためにこれらを鵜呑みにしてエントリーするのは非常に危険です。

特にデイトレでは資金量や保有時間、リスク許容度が違えば、同じ銘柄の同じ価格で取引したとしても最適な戦略は異なります。

また情報発信者がポジショントーク(自身の利益のための誘導)を行っているケースも少なくありません。

ネット上の情報はあくまで参考材料と割り切り、自分の分析結果に基づいて取引判断をする習慣を徹底しましょう。

まとめ

この記事では、デイトレで1日5万円を目指すために必要なスキルや資金目安、注意点などを詳しく解説しました。

デイトレで1日5万円を目標とすること自体は現実的ですが、特に初心者にとっては相応のスキルと資金を準備する必要があるので簡単に達成できるものではありません。

しかし、1日5,000円などのより低い目標を目指すとしてもトレードスキルは必須です。

したがって、まずはこの記事で解説した順序によってしっかりとトレードに関する知識を積み上げて、小さなステップからでも進んでみると良いでしょう。

Funded7で1日5万円のデイトレを実現しましょう

デイトレーダーが悲惨な末路を辿る4つの理由|勝ちを目指す対策方法を解説!

デイトレーダーが悲惨な末路を辿る4つの理由|勝ちを目指す対策方法を解説!

ネット上では「1日で〇〇万円稼いだ」「専業のデイトレーダーとして生計を立てている」といった成功談が目立ちます。

しかしその裏には、多くのデイトレーダーが資金を失って相場から撤退しているという事実があります。

それではデイトレーダーとして勝つためにはどのような対策をとればいいのでしょうか?

この記事では、デイトレーダーの多くが悲惨な末路をたどってしまう理由や、勝ちを目指すための対策方法などについて以下の項目で詳しく解説します。

- デイトレーダーの末路とは?成功者と失敗者の実態

- デイトレーダーの多くが悲惨な末路をたどってしまう理由

- デイトレードで勝ちを目指すための対策

- デイトレードだけが勝つための正解ではない

- Funded7でデイトレードへ挑戦する

- まとめ

デイトレードについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫デイトレードとは?初心者におすすめの理由や欠かせない準備方法も解説

【1分要約】デイトレードで勝つためには4つの対策が必要

デイトレードの成功確率は1割未満と言われており、退場を余儀なくされたり、精神的なストレスを抱えたりと悲惨な末路をたどってしまうデイトレーダーも少なくありません。

しかし多くのデイトレーダーが悲惨な末路をたどってしまうのには、手法を過信してしまったり、感情に流されてしまったりといった明確な理由があります。

したがって、その理由を解決するために大きく4つの対策を講じればデイトレードで勝つ可能性を大幅に高められるのです。

またデイトレードだけがトレードで勝つための正解ではないので、固執せずに他のトレードスタイルにシフトすることも有効です。

デイトレーダーの末路とは?成功者と失敗者の実態

デイトレードで成功する確率はどれくらいなのか、またデイトレードで成功するトレーダーと失敗するトレーダーの特徴を見ていきましょう。

デイトレードで成功する確率はどれくらいなのか、またデイトレードで成功するトレーダーと失敗するトレーダーの特徴を見ていきましょう。

デイトレードで成功する確率はどれくらい?

デイトレードで成功する確率は、一般的に1割未満と言われています。

またデイトレードの成功率についてデータとして参考になるのが、2004年12月にマクロミルによって実施された「オンライン株式の利用実態」に関する調査です。

同調査では、2004年度中に取引をしたネットトレーダーのうち、値上がりを経験したトレーダーは25.0%のみで、2倍以上の52.3%が値下がりを経験したことが分かりました。

上記は約20年前、かつ株式市場におけるデータですが、ゼロサムゲームである為替市場において勝ちトレーダーが大幅に増加しているとは考えにくいです。

したがってSNS上などでは成功しているトレーダーが目立っていますが、負けトレーダーの方が多いのが実情でしょう。

デイトレーダーを待っている悲惨な末路

トレードの成功談ばかりが目立つネットの世界とは異なり、現実のデイトレードは非常に厳しいものであり、以下のような悲惨な末路が待ち受けています。

- 資金を失って退場を余儀なくされる

- トレードにトラウマを持つまでの精神的なストレスを抱える

- 多くの時間を費やしたがスキルを活かせる場面が限られる

デイトレードの失敗と聞くとまず思い浮かぶのが、思うように利益を上げられずに相場から撤退を余儀なくされるケースでしょう。

しかしデイトレードの失敗が人生に及ぼす影響はお金だけにとどまりません。

負けが続くと焦りやストレスが増大して精神的な負担が増えたり、トレードに夢中になるあまり大切な人との時間を犠牲にして関係性が悪化したりするケースもあります。

またデイトレードの経験はビジネススキルとして評価されづらいので、後のキャリアに影響が出る可能性もあるのです。

成功するデイトレーダーの特徴

デイトレードで失敗してしまうトレーダーがいる一方で、勝ち続けているトレーダーももちろんいます。

勝ちトレーダーの中には、数十万円の資金からスタートして累計数十億円以上の利益を上げる凄腕のデイトレーダーも存在します。

このようなトレーダーが勝ち続けられているのは単なる運ではなく、以下のようなデイトレードで欠かせない技術を持っているからです。

- 市場や銘柄の分析力が高い

- 長期間の経験と継続した学習を怠らない

- 一貫したトレードルールを持ち、それを守る

- リスク管理が徹底されている

デイトレーダーの多くが悲惨な末路をたどってしまう理由

勝ち続けているデイトレーダーは確かに存在するものの、多くが悲惨な末路をたどってしまう理由として、以下の4つを挙げられます。

勝ち続けているデイトレーダーは確かに存在するものの、多くが悲惨な末路をたどってしまう理由として、以下の4つを挙げられます。

- トレード知識が不足している

- 自分のトレード手法を過信している

- トレードが感情に流されてしまう

- 余裕資金で取引ができていない

デイトレードが絶対に勝てないと言われる理由については、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫デイトレードは本当に「絶対に勝てない」のか?6つの理由や勝つためのステップを解説

トレード知識が不足している

デイトレードで勝つためには、テクニカル分析やファンダメンタルズ分析、リスク管理など多岐にわたる知識が必要です。

トレードに関する知識が不足しているがゆえに明確なトレードルールを確立することができず、感覚的な取引を繰り返してしまうのです。

またルールが曖昧なままエントリーしてしまうと、なぜ勝てたのか、なぜ負けたのかを分析することができません。

その結果として、トレードの再現性がなくなり負けパターンを繰り返してしまうのです。

自分のトレード手法を過信している

「自分は勝てる」と過信することは、柔軟な対応が日々必要になるデイトレードにおける最大の落とし穴のひとつです。

特に連勝を経験したトレーダーは自分の手法が完璧であると錯覚し、一度勝てた手法に固執してしまったり、リスク管理を怠ったりしやすいです。

しかし相場は常に変化するものであり、一時的に勝てたからといってその手法が長期的に通用するとは限りません。

自分を過信するあまりに相場環境の変化を無視して適応できなくなった結果、大きな損失を出して市場から退場することになってしまいます。

トレードが感情に流されてしまう

デイトレードで長期的に勝ち続けるためには冷静な取引判断を続けることが重要ですが、感情に流されてしまった結果、最終的に大きな損失を出してしまいます。

感情に支配されたトレードの代表的な例として「損切りができない」、「損切り貧乏になる」、「取引しないと不安になる(ポジポジ病)」などが挙げられます。

「このポジションはいつか含み益になるはず」、「負けを取り戻したい」などという焦りがストレスとなり冷静な判断をするのが難しくなります。

そのストレスがさらなる無謀なトレードを引き起こし、最終的には資金をすべて失うことになるのです。

余裕資金で取引ができていない

余裕資金ではなく、生活費や借金を元手に取引をしてしまうとデイトレードで失敗する可能性が高まります。

デイトレードは決してリスクがないトレード方法ではないので、負けることを前提にしてトータルでプラスを狙うリスク管理が求められます。

しかし余裕資金でないと「このお金で絶対に勝たなければならない」と考えてしまいがちなので、冷静な判断ができなくなり結果的にさらに負けやすくなるのです。

デイトレードで勝ちを目指すための対策

デイトレードで悲惨な末路をたどってしまう可能性を下げて勝ちを目指すために役立つ具体的な対策として、以下の4つを解説します。

デイトレードで悲惨な末路をたどってしまう可能性を下げて勝ちを目指すために役立つ具体的な対策として、以下の4つを解説します。

- デイトレードに必要な知識を見直す

- 十分な取引資金を用意する

- 明確なトレードルールを作る

- トレードルールが実現可能か試してみる

デイトレードに必要な知識を見直す

今の自分に足りない知識は何かを今一度見直して、学習の優先順位を決めることがデイトレードで勝つための第一歩となります。

デイトレードでは、テクニカル分析、ファンダメンタルズ分析、資金管理、トレード心理の大きく5つの分野に関する知識が必要になります。

この中でも優先度が高いのは短期的な値動きを予測する際に役立つ「テクニカル分析」と、資金を守るために必要となる「資金管理」に関する知識です。

またトレードに関する情報を継続的に学習することも重要なので、SNSなどを駆使して最新の市場情報を常にチェックする習慣を身に付けるようにしましょう。

十分な取引資金を用意する

冷静な取引をしやすくするために、十分な取引資金を用意しましょう。

どれくらいの資金を用意すればいいかは、1トレードにおいてどれくらいの損失を許容できるのかから逆算できます。

一般的に1トレードの損失は証拠金の1〜2%に抑えることが推奨されるので、1回の損失額を1万円程度に抑える場合、最低でも50万円以上の資金を用意するのが理想です。

まとまった資金を用意することが難しい場合は、Funded7のようなプロップファームを活用する選択肢も有効です。

明確なトレードルールを作る

トレードルールは、感情的なトレードを避けて一貫性のある取引を続けるために作ります。

トレードルールには大きく分けて「取引手法」と「資金管理」の2つがあります。

取引手法とはエントリーとエグジットの基準を明確にするためのルールであり、以下のポイントを明確にしておくことで無計画なトレードを防ぐことができます。

- どのようなシグナルが出たときにエントリーするのか

- どのような条件で利益確定・損切りをするのか

- どの銘柄を取引するのか

- 何時から何時までトレードを行うのか

- 1日の取引目安は何回にするのか

また一度の負けで相場から退場するリスクを下げて安定した利益を積み重ねるためにも、以下のような資金管理ルールも作っておきましょう。

- 1回の損切り額の上限

- 利益と損失のバランスリスクリワード比

- 1日・1週間の最大損失額

トレードルールが実現可能か試してみる

トレードルールを作ってみたはいいものの実際の相場でルールを守れずに負けてしまうこともあるので、実現可能かを事前に試してみることが大切です。

トレードルールを試す際におすすめなのが、Funded7です。

Funded7では損失率や利益率の達成など、相場で長く生き残るために必要となる資金管理ルールを守らなければ取引を続けられなくなるので、トレードルールが実現可能か試す際には最適なのです。

少額からプランを購入してみたのちに、自己資金でのトレードやより高額なプランでのトレードを始めてみたりと次のステップへ進むとよいでしょう。

デイトレードだけが勝つための正解ではない

デイトレードだけが、トレードで勝つための正解ではありません。

デイトレードだけが、トレードで勝つための正解ではありません。

デイトレードの他にもトレードスタイルにはいくつかあるので、自分の性格やライフスタイルにあったものを選ぶことが利益の最大化につながります。

特に短期間の値動きに惑わされてしまう、トレードの時間を確保できない、損切りがなかなかできないといった人は無理にデイトレードに挑戦する必要はありません。

より落ち着いた取引判断ができるスイングトレードにシフトするなど、デイトレードに固執することなくトレードと向き合うことが重要です。

Funded7でデイトレードへ挑戦する

まとめ

この記事では、デイトレーダーの末路について、失敗してしまう理由や勝つ可能性を高めるための対策方法などを詳しく解説しました。

デイトレードでは短期間でも利益を狙えますが、知識不足や感情的な取引、資金管理の失敗などによって相場から退場してしまうトレーダーも少なくありません。

したがってリスクが伴うことを理解した上で、必要な知識を学んだり、トレードルールを明確にしたりと生き残るための術を身に付けることは欠かせません。

本当に自分がデイトレードに向いているのかなども考えつつ、まずは堅実なトレードスタイルの確立から目指していきましょう。

上昇ウェッジの見方|だましの見極めや三角保ち合いとの違いも解説

上昇ウェッジの見方|だましの見極めや三角保ち合いとの違いも解説

相場の動きを予測するためにはチャートパターンの理解が欠かせません。

チャートパターンにはさまざまありますが、その中でも「上昇ウェッジ」は多くのトレーダーが注目するパターンの一つとして知られています。

しかし、上昇ウェッジを見つけたときに「これはどういいうシグナルなのか?」「三角持ち合いやペナントとどう違うのか?」と疑問を持つことも多いでしょう。

この記事では、上昇ウェッジについて以下の項目で詳しく解説します。

- 上昇ウェッジの基本

- 上昇ウェッジと他のチャートパターンの見極め方

- 上昇ウェッジには2種類ある

- 上昇ウェッジは上抜けしてだましになることもある

- 上昇ウェッジのだましを回避する4つのポイント

- 上昇ウェッジの練習はFunded7で

- まとめ

【1分要約】上昇ウェッジは売りのチャートパターン

上昇ウェッジとは、価格が徐々に安値と高値を切り上げながら収束していくチャートパターンですが、実は「売り」を示すシグナルとなります。

チャートパターンを知らないトレーダーが上昇ウェッジを見ると一見上昇トレンド継続だと勘違いしますが、トレーダーの思惑に反して下にブレイクするので大幅下落に繋がります。

また上昇ウェッジにはトレンド継続型とトレンド転換型がありますが、トレンド転換型はだましも多いので、まずはトレンド継続型を身に付けることがおすすめです。

上昇ウェッジの基本

ウェッジ(Wedge)とは日本語で「くさび」という意味であり、トレードではくさびのように先端が先細っているチャートパターンを示します。

ウェッジの一つである「上昇ウェッジ」について、トレードにおける基本を解説します。

上昇ウェッジとは何か?

上昇ウェッジとは、価格が徐々に安値と高値を切り上げながら、トレンドライン同士が先端に向けて収束していくチャートパターンです。

そして相場価格が下限のトレンドラインを下にブレイクすると、下落トレンド発生のシグナルとなります。

上昇ウェッジのポイントは、チャートパターンの形成過程では上昇トレンドに見えるものの、最終的には下へブレイクして下落トレンド発生の起点となる点です。

ボラティリティが縮小する中で上昇トレンドだと考えているトレーダーの思惑に反して価格が下落するので、買いポジションの損切りを巻き込んで大きな下落を引き起こします。

上昇ウェッジのエントリーと利確ポイントのセオリー

上昇ウェッジにおける下限のトレンドラインを明確に下抜けしたタイミング、または下抜けした後にそのトレンドラインで反発したタイミングがエントリーポイントです。

損切りはブレイクしたトレンドラインの少し上、またはウェッジ先端の上限(直近高値)付近に設定します。

そしてブレイク後はウェッジが形成されていた値幅分、ブレイク地点から下落する傾向にあるので、その地点が利確ポイントとなります。

上昇ウェッジと他のチャートパターンの見極め方

上昇ウェッジのような三角の形をしたチャートパターンは多数あるので、リアルタイムで変動する相場では見分けがつかないことがあります。

上昇ウェッジと見間違えやすいチャートパターンとの見極め方を解説します。

上昇ウェッジと下降ウェッジの違い

下降ウェッジは、上昇ウェッジとは逆に高値と安値が切り下がりながら収束するチャートパターンです。

どちらも「ウェッジ」のチャートパターンに分類されますが、示す売買シグナルは真逆です。

上昇ウェッジは下落のシグナル、下降ウェッジは上昇のシグナルと覚えておきましょう。

下降ウェッジについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫下降ウェッジとは?だましを回避するための5つのコツも紹介!

三角持ち合いやアセンディングトライアングルとの違い

三角持ち合いやディセンディングトライアングルは、ウェッジと同様に高値または安値が収束して三角形を形成するチャートパーンですが、形やシグナルに以下のような違いがあります。

| チャートパターン | 形状 | 売買シグナル |

| 上昇ウェッジ | 高値・安値が切り上がりながらいびつな形で収束 | 下ブレイクで売り |

| 三角持ち合い | 高値は切り下げ、安値は切り上げて綺麗な三角を形成 | ブレイクした方向へ順張り |

| アセンディングトライアングル | 安値が切り上がりながら、高値は水平 | 上方ブレイクで買い |

相場分析時にどのチャートパターンに該当するか迷った場合は、上記表を参考にしてください。

三角持ち合いについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫三角持ち合いのだましを見抜く6つの方法|ブレイクの見極め方や3つの種類について解説!

上昇ウェッジには2種類ある

上昇ウェッジには、下落トレンド中に形成される「トレンド継続型」と、上昇トレンドの終了間際に形成される「トレンド転換型」の2パターンがあります。

トレンド継続型の上昇ウェッジ

トレンド継続型の上昇ウェッジは、下落トレンド途中の価格調整局面、つまり戻りで形成されます。

実際にチャートを見ると、トレンドラインで高安値を切り上げるものの全体の流れは下落基調が維持されている状態であることが分かります。

またトレーダーの心理としては、短期的な利益確定買いが発生して一旦相場が膠着する一方、上がれば売りたい、下落が続くならその流れに乗りたいという売り勢力も控えている状況です。

したがって、セオリー通りに下ブレイクすると下落トレンドが継続するのです。

さらに直前の下落トレンドが強い場合、売り基調が強くブレイク後に大きな下落を期待できる傾向にあります。

トレンド転換型の上昇ウェッジ

トレンド転換型の上昇ウェッジは、上昇トレンドの終盤で形成されてその後の下降トレンド発生のシグナルとなります。

実際にチャートを見ると、長期的な上昇トレンドが続いた後、徐々に買い勢力が弱くなり全体的なトレンドが緩やかになっていることが分かります。

またトレーダーの心理としては、さらなる上昇を狙う新規の買い勢力が参入しているものの、上昇が緩やかになったことでトレンド終了を感じるトレーダーも増えている状況です。

そのような状況で、押し目買いのサポートラインとなる下のトレンドラインを下方へブレイクすると本格的なトレンド転換となるのです。

上昇ウェッジは上抜けしてだましになることもある

上昇ウェッジが形成されたものの、下落トレンド発生とならずに上昇を続ける「だまし」が発生することもあります。

実際、2024年6月にドル円の4時間足チャート上では綺麗な上昇ウェッジが形成されたものの価格は上昇しました。

また上昇ウェッジを下方向にブレイクしたものの下落が続かずに再上昇するパターンや、上昇ウェッジ完成後もレンジが続くパターンのだましも存在します。

したがって、上昇ウェッジを活用して取引する際は、だましを見極める方法も知っておく必要があります。

上昇ウェッジのだましを回避する4つのポイント

上昇ウェッジのだましを回避するために確認するべき、以下の4つの項目を紹介します。

- 上昇トレンドの途中で形成されていないか

- 上位足が下落トレンド方向を向いているか

- 他のテクニカル指標でも買いシグナルが出ているか

- 出来高やローソク足の強さ

- ブレイク後の値動き

上昇トレンドの途中で形成されていないか

上昇ウェッジがセオリー通りに機能しやすいのは、下落トレンドの途中や下落トレンドの終盤で形成された場合です。

一方で上昇トレンドの途中で形成される上昇ウェッジは、全体的な上昇基調に呑まれてそのまま上抜けして上昇が継続する可能性が高まるのです。

特にだましにかかりやすいのは「トレンド転換型」であり、上昇トレンド終盤だと判断したものの実はトレンド途中で上昇を続けるといった場面があるのです。

したがってトレンド転換型を活用する際は、過去チャートの水平ラインを確認したり、上位足を確認したりして、トレンド終盤だと言える根拠を固めておくようにしましょう。

上位足が下落トレンド方向を向いているか

上昇ウェッジが形成された時間足のさらに上位足のチャートにおいて、上昇ウェッジの売りシグナルを後押しするような下落トレンドが発生しているか確認しましょう。

上位足でも下落トレンドが発生していると、上昇ウェッジのブレイク後に価格が伸び悩んだり、上にブレイクしたりする可能性は低くなります。

また1分足や5分足などの短期足はノイズが多いので、形成される上昇ウェッジも信頼できないものが多いです。

したがってなるべく上位足で形成されたもののみをトレード根拠として参考にしましょう。

他のテクニカル指標でも売りシグナルが出ているか

上昇ウェッジは単体でも機能しますが、インジケーターや水平ライン、トレンドラインなど他のテクニカル指標と組み合わせることでさらに取引の精度を高められます。

中でもトレンドの方向が測れて、レジサポとして機能もする移動平均線は、仕組みもシンプルで上昇ウェッジとの相性が抜群です。

例えば移動平均線が下を向いており、かつ移動平均線に抑えられる形で上昇ウェッジが形成されると下落する可能性が高まります。

普段お使いのインジケーターがあれば、組み合わせて上昇ウェッジを取引で活かしていきましょう。

出来高やローソク足の強さ

出来高増加=相場参加者の取引が活発である証拠となるため、大きな出来高を伴って上昇ウェッジをブレイクすると、セオリー通りに成立する可能性が高まります。

ただし為替市場では正確な出来高データが取得できません。したがって、代替手段としてブレイク時のローソク足の大きさを確認することが有効です。

過去数本のローソク足よりも明らかに大きな陰線が現れた場合、実需や機関投資家の参加による強い売り圧力が加わっている可能性が高く、信頼度が上がります。

上昇ウェッジの練習はFunded7で

まとめ

この記事では、上昇ウェッジの基本的な特徴や形成される背景、他のチャートパターンとの違い、そしてだましの見極め方に至るまで詳しく解説しました。

上昇ウェッジは、単なるチャートパターンのひとつではなく、相場心理も凝縮された重要なシグナルです。

一見すると上昇トレンドの継続を示しているように見えますが、最終的に下方向へブレイクするからこそ強い下落につながることが多いチャートパターンなのです。

ただし上昇ウェッジにはだましもあるので、上位足の確認や他のテクニカル指標との組み合わせなど、さまざまな観点からの分析が欠かせません。

今回紹介しただまし回避方法を参考にしながらFunded7を活用して実践経験を積むことで、着実に上昇ウェッジを使いこなせるようになるでしょう。

ADXだけで勝てるのかを検証|勝率アップのコツや相性がいいインジケーターを紹介

ADXだけで勝てるのかを検証|勝率アップのコツや相性がいいインジケーターを紹介

トレードで大きく利益を伸ばすためには、トレンド相場を正しく見極めて順張りの精度を高めることが不可欠です。

そこでトレンド相場を見極めるために役に立つのが、ADXというインジケーターです。

ADXはトレンドの強さと売り買いの方向の両方が分かる万能なインジケーターなので、「ADXだけでもトレードで勝てる」という声があります。

ただし、本当にADXだけでトレードで勝つことができるのか疑問に感じるトレーダーも少なくないでしょう。

この記事では、トレードはADXだけで勝てるのかについて実際の相場での検証も交えつつ、以下の項目で詳しく解説します。

- ADXとは?

- トレードはADXだけで勝てると言われる2つの理由

- 本当にADXだけで勝てるのか相場で検証

- ADXだけで勝てる可能性を高める4つのコツ

- ADXと相性のいいインジケーター

- ADXの練習はFunded7で

- まとめ

【一分要約】ADXだけでもトレードで勝てるが工夫は必要

ADXでトレンドが発生しているかを確認しつつ、±DIのラインを使ってトレンド方向も判断するといった流れがADXを使った取引の基本です。

ユーロドルの1分足〜日足まであらゆる時間足の相場でADXの基本手法を検証したところ、平均勝率が58.3%であり、リスクリワード比1以上であれば勝てることが分かりました。

ただし、検証結果によると上位足における勝率は高くなかったので、ADXが上昇基調であるかを確認したり、トレンド継続を見極めてさらに利益を伸ばしたりなどの工夫が必要です。

また移動平均線やRSI、ボリンジャーバンドとの相性がいいので、組み合わせるとさらに取引精度を高められます。

ADXとは?

ADX(Average Directional Movement Index) とは、以下のようにトレンドの「強さ」を数値化してくれるオシレーター系インジケーターです。[image_with_animation image_url="21586" image_size="full" animation_type="entrance" animation="None" animation_movement_type="transform_y" hover_animation="none" alignment="" img_link_large="yes" border_radius="none" box_shadow="none" image_loading="default" max_width="100%" max_width_mobile="default"]

| ADXの数値 | トレンドの強さ |

| 0~20 | トレンドなし(レンジ相場) |

| 20~40 | トレンドが発生し始めている |

| 40~50 | トレンド相場に突入している |

| 50~60 | 強いトレンドが発生している |

| 60~ | トレンドが過熱している |

ADXの値が低い場合はレンジ相場なので順張りを避ける、高い場合はトレンド相場なので順張りをメインにするといった、手法を強化するための重要な指標として知られています。

ADXを使った売買シグナル

ADXは上昇トレンドの強さを表している+DI(Directional Indicator)と、下落トレンドの強さを表している-DIをもとに算出されていることもあり、組み合わせて活用するケースが多いです。

ADXと+DI、-DIを組み合わせた売買シグナルは以下の通りです。

買いシグナル

- ADXが20以上でトレンド相場を確認

- +DIが-DIを上抜ける

売りシグナル

- ADXが20以上でトレンド相場を確認

- -DIが+DIを下抜ける

[image_with_animation image_url="21592" image_size="full" animation_type="entrance" animation="None" animation_movement_type="transform_y" hover_animation="none" alignment="" img_link_large="yes" border_radius="none" box_shadow="none" image_loading="default" max_width="100%" max_width_mobile="default"]

ADXでトレンド相場が発生しているかを確認した上で、±DIを見て判断できるトレンド方向に順張りするのが基本的な使い方です。

トレードはADXだけで勝てると言われる2つの理由

- トレンドの向きと強さの両方を確認できるから

- 順張りと相性がよく利益を伸ばしやすいから

トレンドの向きと強さの両方を確認できるから

ADXは、±DIを使ってトレンドの向きを確認できるだけでなく、トレンドの強さを明確に数値化してくれるのでエントリーの判断がしやすくなります。

トレンドの向きを判断できる代表的なインジケーターとして移動平均線が知られています。

確かに移動平均線を見ればトレンドの向きは明確ですが、トレンドの強さの基準は傾きが急であるかという少し曖昧な基準なのが欠点です。

ADXでは前日の安値や当日の安値、1日の最大値動きを示すTR(True Range)などを使ってトレンドの強さが明確に数値化されるので根拠が明確です。

したがって、一つのインジケーターで他のインジケーターが抱える弱点も補完してくれることから、ADXだけで勝てると言われるのです。

順張りと相性がよく利益を伸ばしやすいから

ADXは強いトレンド相場を見極めてエントリーをすることができるので、順張りと相性がよく利益を伸ばしやすいです。

トレードでは逆張りよりも順張りの方が利益を伸ばしやすいので、順張りの精度を高める方が取引資金を大きく増やしやすい傾向にあります。

しかし「相場はレンジが8割」と言われるほどレンジ相場の方が圧倒的に多いので、的確に順張りができるトレンド相場を見極めることはそれほど簡単ではないのです。

そこでADXを使うとトレンド相場を見極められる確率が高くなるので、順張りの精度を高められます。

本当にADXだけで勝てるのか相場で検証

本当にADXだけで勝てるのかを、実際の相場を使って検証してみましょう。

本当にADXだけで勝てるのかを、実際の相場を使って検証してみましょう。

検証の条件は以下の通りです。

- エントリー条件:ADXが20を超えた状態で、±DIがクロスしたら順張り

- 損切り条件:エントリー地点の直近高安値

- 利益確定の条件:リスクリワード比が1以上へ到達

また調査対象期間は以下の通りです。

- ユーロドル日足:2024年4月1日~2025年3月17日

- ユーロドル1時間足:2025年3月1日~2025年3月17日

- ユーロドル15分足:2025年3月12日~2025年3月17日

- ユーロドル1分足:2025年3月17日9時~14時

| 項目 | 取引チャンス | 勝率 |

| ユーロドル日足 | 10回 | 50% |

| ユーロドル1時間足 | 11回 | 45.5% |

| ユーロドル15分足 | 10回 | 60% |

| ユーロドル1分足 | 9回 | 77.8% |

検証結果は平均勝率が58.3%となり、今回の条件下であるリスクリワード比1以上であればADXだけでも勝てることが分かりました。

ただし日足や1時間足などの上位足では勝率が低く、15分足や1分足などの短期足では勝率が高い点には注目です。

勝率のみに注目すると、ADXはデイトレードやスイングトレードよりもスキャルピングで活用した方がいいという結論になります。

ADXはなぜスキャルピングと相性がいいのか?

ADXがなぜスキャルピングと相性がいいという結果になったのか、その理由として上位足がレンジ相場であったからという点が挙げられます。

特にユーロドルはレンジ相場を形成しながら、ジリジリと価格変動を起こしやすい通貨ペアです。

2024年のユーロドル相場は一見トレンドが発生しているように見えるものの、大局を見るとレンジ相場を形成しているので順張りとの相性が悪かったと考えられます。

一方で上位足がレンジ相場であっても短期足ではトレンドが発生するので、ADXが機能する機会が多かったのでしょう。

ADXだけで勝てる可能性を高める4つのコツ

検証結果より分かったADXだけで勝てる可能性を高めるコツとして、以下の4点が挙げられます。

- ADXが上昇基調であるかを確認する

- ADXは20を基準にトレンド発生を判断する

- トレンド継続を見極めて利益を伸ばす

- デフォルトの設定を活用する

ADXが上昇基調であるかを確認する

ADXが上昇基調の場面で±DIのクロスが発生すると、売買シグナルの精度が高まる傾向にあります。[image_with_animation image_url="21598" image_size="full" animation_type="entrance" animation="None" animation_movement_type="transform_y" hover_animation="none" alignment="" img_link_large="yes" border_radius="none" box_shadow="none" image_loading="default" max_width="100%" max_width_mobile="default"]

ADXが一定値を超えているとトレンド発生だと考えられますが、下落基調で値が徐々に減少していると一応順張りはできるもののトレンドは弱まっていることになります。

一方でADXが上昇基調であれば、これからトレンドが強まる可能性が高いので順張りが成功する確率も高まるのです。

したがってADXが一定の値を超えているかだけでなく、増加傾向にあるのかその向きも確認しておくことが重要です。

ADXは20を基準にトレンド発生を判断する

ADXでトレンドを確認する基準には20や40、60などいくつかありますが、最も低い20を基準に取引することがおすすめです。

40以上だと強いトレンドが発生していると判断できるのでより順張りが確実に決まるのではないかと考えるトレーダーもいると思いますが、高安値でポジションを掴んでしまうリスクがあります。

特にADXは過去の相場の数値をもとに算出される遅行性のインジケーターなので、判断基準を厳しくすると高値買いや安値売りをしてしまう確率が上がってしまうのです。[image_with_animation image_url="21611" image_size="full" animation_type="entrance" animation="None" animation_movement_type="transform_y" hover_animation="none" alignment="" img_link_large="yes" border_radius="none" box_shadow="none" image_loading="default" max_width="100%" max_width_mobile="default"]

20のようにトレンド確認の基準をある程度低く設定し、トレンドが発生するであろうと見越して先んじてポジションを保有することがADXを使う際のコツです。

トレンド継続を見極めて利益を伸ばす

特に強いトレンド相場において順張りをする際には、トレンド継続も見極めて利益を伸ばす選択肢を取ることも重要です。

一般的に、売買シグナルとしたクロスと逆のクロスが発生すると利益確定ですが、それでは早期の利益確定となってしまう可能性が高いです。

サポレジをブレイクするなどして強いトレンドが見込めるのであれば、多少逆の売買シグナルが発生しても利益確定を待つようにしましょう。[image_with_animation image_url="21604" image_size="full" animation_type="entrance" animation="None" animation_movement_type="transform_y" hover_animation="none" alignment="" img_link_large="yes" border_radius="none" box_shadow="none" image_loading="default" max_width="100%" max_width_mobile="default"]

さらにADXが40以上に到達後、40の数値で反発が確認できたらさらにトレンドが伸びる可能性が高まるので注目です。

デフォルトの設定を活用する

ADXの設定はデフォルトの「14」を利用するのが最も効果的なので、期間設定にこだわりすぎないようにしましょう。

ADXを活用する多くのトレーダーがデフォルト設定を活用しているので、デフォルト設定の方がセオリ-通りのテクニカル分析が効きやすいです。

また、たとえ現在の相場で非常に機能する期間設定の数値を発見したとしても、将来の相場でも同じように機能し続けるとは限りません。

同じ期間設定を使い続けてどのような相場で機能して、どのような相場で機能しないのかを見極められるようになることが重要です。

ADXと相性のいいインジケーター

ADXだけでも取引判断をすることができますが、勝率を高めるためには他のインジケーターと組み合わせることも有効です。

ADXだけでも取引判断をすることができますが、勝率を高めるためには他のインジケーターと組み合わせることも有効です。

ADXと組み合わせると相性のいいインジケーターとして、以下が挙げられます。

- 移動平均線

- RSI

- ボリンジャーバンド

トレンドの強さを測れるADXに方向性が一目で分かる移動平均線を組み合わせることで、トレンドの発生とトレンド方向、取引タイミングがより明確になります。

またRSIは、トレンドの過熱感を測ることが弱いADXの弱点を補強することができます。

さらにボリンジャーバンドとADXはともにボラティリティを測れるインジケーターなので、組み合わせることでADXを使ったトレード根拠がより明確になります。

自身のADXの使い方を一度見直して、自身のないトレード根拠を補強できるインジケーターを組み合わせてみましょう。

ADXの練習はFunded7で

まとめ

この記事では、トレードはADXだけで勝てるのかについて、実際の検証を踏まえつつ真実や勝つためのコツなどについて詳しく解説しました。

今回の検証結果ではADXだけでもトレードで勝てること、また通貨ペアによってはスキャルピングの方が機能することが分かりました。

しかし相場の値動きは不規則なので、今記事で紹介したADXのコツを活用したり、勝てる時に利益を最大限伸ばしたりなどの工夫が必要です。

まずは実際の相場でADXの動きを確認してみて、インジケーターとの組み合わせも試しながら自分なりのトレード手法を確立してみましょう。

ADX・DMIの使い方や見方|手法を極めるためのコツも紹介!

ADX・DMIの使い方や見方|手法を極めるためのコツも紹介!

ADXとはトレンド相場が発生しているかどうかと、そのトレンドの強弱を数値化して判断できるインジケーターです。

ADXは、相場価格だけでは今がトレンド相場なのかレンジ相場なのかの判断が難しい場合に役立ちます。

またADXの計算過程で使われるDMIというインジケーターも、売買シグナルを判断するためにADXと同時に表示して活用されます。

この記事ではADXやDMIの仕組みを踏まえつつ、使い方や他のインジケーターと組み合わせた場合のトレード戦略などを以下の項目で詳しく解説します。

- ADXとはトレンドの強さがわかるインジケーター

- ADXやDMIの使い方や見方

- ADXは基本的な使い方だけで勝てるのか?

- ADXを極めるための2つのコツ

- ADXの練習はFunded7で

- まとめ

【一分要約】ADXは2段階の使い方をする

トレンドの発生や強弱が分かるADXは相場の環境認識、上昇と下落の強弱が分かるDMIは環境認識をした上での売買判断に使います。

具体的には、ADXが20以上を超えているかどうかで、順張りに適した強いトレンドが出ている銘柄を見つけます。

その後、DMIの構成要素である+DIと-DIラインのクロスを確認することで「買い」または「売り」のタイミングを判断できます。

さらに移動平均線やボリンジャーバンドなどのインジケーターと組み合わせることで、ADXの弱点を補いつつトレード根拠を強化することができます。

ADXとはトレンドの強さがわかるインジケーター

ADX(Average Directional Index)とは、相場にトレンドがあるかどうか、そしてそのトレンドの強弱を数値化して判断できるインジケーターです。

ADXは0〜100の範囲で推移し、数値が高いほどトレンドが強いこと、低いほどレンジ相場であることを示します。[image_with_animation image_url="21586" image_size="full" animation_type="entrance" animation="None" animation_movement_type="transform_y" hover_animation="none" alignment="" img_link_large="yes" border_radius="none" box_shadow="none" image_loading="default" max_width="100%" max_width_mobile="default"]

ADXで確認できる数値を使った、トレンド強弱の基準は以下の通りです。

| ADXの数値 | トレンドの強さ |

| 0~20 | トレンドなし(レンジ相場) |

| 20~40 | トレンドが発生し始めている |

| 40~50 | トレンド相場に突入している |

| 50~60 | 強いトレンドが発生している |

| 60~ | トレンドが過熱している(反転の可能性が高い) |

ADXとDMIの関係

ADXを使うことでトレンドの発生や強弱を判断できるものの、「上昇トレンド」か「下降トレンド」かのトレンド方向は判断できません。

トレンド方向の判断材料としてADXと組み合わせて使われるのが、DMI(Directional Movement Index)です。

DMIは、上昇トレンドの強さを表す「+DI」と、下落トレンドの強さを表す「-DI」という2つのラインから構成されています。

つまりADXが上昇している中で、+DIラインが-DIラインよりが上昇していると「上昇トレンド」、-DIラインが+DIラインより上昇していると「下落トレンド」といった判断ができます。[image_with_animation image_url="22010" image_size="full" animation_type="entrance" animation="None" animation_movement_type="transform_y" hover_animation="none" alignment="" img_link_large="yes" border_radius="none" box_shadow="none" image_loading="default" max_width="100%" max_width_mobile="default"]

なおADXとDMIの関係は深いことから、取引プラットフォームによってはADXを表示すると同時にDMIも表示されます。

ADXの計算方法

ADXとDMIの関係をさらに理解するために、ADXの計算方法を見ていきましょう。

ADXの算出プロセスは以下の通りです。

- 当日と前日の高安値をもとに+DMおよび−DMを計算

- 価格変動の最大幅であるトゥルーレンジ(TR)を計算

- +DMや−DM、TRを使って+DIと-DIを計算

- +DIと-DIをもとにDX(Direction Index)を計算

- DXの平均を求めてADXを計算

計算方法を見て分かるように、ADXの計算にはDMIの構成要素である+DIと-DIが使われています。

このようにADXと+DI・-DIは非常に関連性が深いテクニカル指標なのです。

ADXやDMIの使い方や見方

ADXは相場の環境認識、DMIは環境認識をした上での売買判断に使います。

ADXやDMIの使い方や見方の基本として、以下の2つを解説します。

- ADXだけで順張りに適した銘柄を見つける

- +DIと−DIのクロスで順張りエントリーをする

ADXだけで順張りに適した銘柄を見つける

ADXの数値を見ることで、順張りに適した強いトレンドが出ている銘柄を見つけることができます。

ADXは銘柄ごとのトレンドの強さを数値化してくれるため、ADXの数値が一定以上であれば順張りが効きやすい銘柄だと判断することができます。

判断基準は以下の通りです。

| ADXの数値 | 判断基準 |

| 0~20 | トレンドなし(エントリー非推奨) |

| 20~40 | トレンドの初動(注目すべき局面) |

| 40~50 | 明確なトレンド(エントリー好機) |

| 50~60 | 強いトレンド(トレンド継続の期待大) |

| 60~ | トレンドが過熱(利益確定、またはエントリー非推奨) |

例えば複数の通貨ペアにADXを表示して、ADXの数値が40以上の銘柄だけを絞り込むことでトレンド相場を効率的に狙うことが可能です。[image_with_animation image_url="22016" image_size="full" animation_type="entrance" animation="None" animation_movement_type="transform_y" hover_animation="none" alignment="" img_link_large="yes" border_radius="none" box_shadow="none" image_loading="default" max_width="100%" max_width_mobile="default"]

このようにADXの数値を活用することで、「勝ちやすい相場」と「負けやすい相場」を事前に選別できるのが大きなメリットです。

+DIと−DIのクロスで順張りエントリーをする

ADXでの相場の見極めに加えて、+DIと−DIのクロスを活用することで、具体的な売買判断が可能になります。

+DIと−DIのクロスによる売買判断方法は、以下の通りです。

- +DIが−DIを上抜けた場合:買いが優勢 → 買いエントリーのシグナル

- −DIが+DIを上抜けた場合:売りが優勢 → 売りエントリーのシグナル

ただしクロスだけで判断するのではなく、ADXの数値でトレンド相場であることを確認できているのが大前提です。

例えばADXが20以上のときに+DIが−DIを上抜いたら、強い上昇トレンドの発生と判断して買いエントリーを検討できます。[image_with_animation image_url="22022" image_size="full" animation_type="entrance" animation="None" animation_movement_type="transform_y" hover_animation="none" alignment="" img_link_large="yes" border_radius="none" box_shadow="none" image_loading="default" max_width="100%" max_width_mobile="default"]

ADXが低い状態でのクロスは、レンジ相場におけるだましの可能性が高くなるので注意しましょう。[nectar_btn size="jumbo" open_new_tab="true" button_style="regular" button_color_2="Accent-Color" solid_text_color_override="#000000" icon_family="none" button_id="challenge2" text="TradingCultで取引を始める" url="https://my.tradingcult.com/ja/challenges?group=Challenges&affiliateId=148&utm_campaign=blog20250321&utm_content=challenge2"]

ADXは基本的な使い方だけで勝てるのか?

ADXは基本的な使い方だけでも相場で勝てるのか気になる方のために、以下の条件で実際の相場を使って検証してみました。

ADXは基本的な使い方だけでも相場で勝てるのか気になる方のために、以下の条件で実際の相場を使って検証してみました。

- エントリー条件:ADXが20を超えた状態で、±DIがクロスしたら順張り

- 損切り条件:エントリー地点の直近高安値

- 利益確定の条件:リスクリワード比が1以上へ到達

検証結果は以下の通りです。

| 項目 | 取引チャンス | 勝率 |

| ユーロドル日足 | 10回 | 50% |

| ユーロドル1時間足 | 11回 | 45.5% |

| ユーロドル15分足 | 10回 | 60% |

| ユーロドル1分足 | 9回 | 77.8% |

平均勝率が58.3%となり、今回の条件下ではADXだけでも勝てることが分かりました。

また15分足や1分足などの短期足では勝率が高かったことから、スキャルピングのような短期取引に向いていることも分かりました。

ADXだけで勝てるのかについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫ADXだけで勝てるのかを検証|勝率アップのコツや相性がいいインジケーターを紹介

ADXと他のインジケーターを組み合わせた使い方

DMIの他にもトレンド方向や売買シグナルを判断するために、ADXと相性がいいインジケーターがあります。

ADXと相性がいい以下のインジケーターを組み合わせた使い方を解説します。

- ADXと移動平均線の組み合わせ

- ADXとボリンジャーバンドの組み合わせ

ADXと移動平均線の組み合わせ

移動平均線は価格の方向性を視覚的に把握できるため、ADXのトレンド方向を判断できないという弱点を補うことができます。

具体的な使い方は以下の通りです。

- ADXが25以上、かつ移動平均線が上方向:買いシナリオ

- ADXが25以上、かつ移動平均線が下方向: 売りシナリオ

上記を使ってトレンド方向を確認した上で、移動平均線で価格が反発したタイミングで順張りエントリーをします。[image_with_animation image_url="22028" image_size="full" animation_type="entrance" animation="None" animation_movement_type="transform_y" hover_animation="none" alignment="" img_link_large="yes" border_radius="none" box_shadow="none" image_loading="default" max_width="100%" max_width_mobile="default"]

ADXとボリンジャーバンドの組み合わせ

ボリンジャーバンドではトレンド方向と強弱の両方を確認することができるので、ADXの弱点を補いつつトレード根拠も強めることができます。

具体的には、ボリンジャーバンドが広がり始めてADXが20〜25を上抜けるタイミングがトレンド発生の初動になるので、順張りエントリーの好機だと分かります。

そしてボリンジャーバンドが拡大中にADXが40以上で上昇中の場合、 強いトレンド継続中だと判断できるので押し目買いや戻り売りを狙いやすくなります。[image_with_animation image_url="22034" image_size="full" animation_type="entrance" animation="None" animation_movement_type="transform_y" hover_animation="none" alignment="" img_link_large="yes" border_radius="none" box_shadow="none" image_loading="default" max_width="100%" max_width_mobile="default"]

一方でADXが上がっているものの、ボリンジャーバンドが広がっていない場合はADXのシグナルがだましの可能性があると判断できます。

ADXを極めるための2つのコツ

ADXの使い方を極めるためのコツとして、以下の2つを紹介します。

ADXの使い方を極めるためのコツとして、以下の2つを紹介します。

- トレンドの発生前に注目する

- 設定はなるべく変えない

トレンドの発生前に注目する

ADXの真価が発揮されるのはすでにトレンドが出ている相場ではなく、これからトレンドが始まりそうな相場です。

なぜならADXで強いトレンドがすでに確認されている状態でエントリーをすると、高値買いや安値売りになる可能性があるからです。

したがってADXを効果的に使いたいなら、最低でも20台から上昇し始める動きにいち早く気づき、初動で入ることがカギとなります。

設定はなるべく変えない

ADXはデフォルトで「14」期間に設定されていることが多いですが、この設定はなるべく変えないようにしましょう。

なぜなら多くのトレーダーがデフォルト設定を活用しているので、そのままの設定を使う方がセオリ-通りのテクニカル分析が効きやすいからです。

また設定を頻繁に変えることは、トレードに再現性がなくなってしまう原因にもなります。

仮に「今回は設定7」「次は設定20」と使い分けてしまうと、結果の比較ができず、自分に合った勝ちパターンが確立しにくくなるので注意しましょう。

ADXの練習はFunded7で

まとめ

この記事ではADXの使い方について、概要からDMIとの関係性、他のインジケーターとの組み合わせ方まで、実践に役立つ情報を幅広く解説してきました。

検証結果からも、ADXはトレンドのある通貨ペアを見極める手段として非常に有効であり、特にスキャルピングのような短期取引との相性が良いことも分かりました。

ただしADXだけで取引は完結するのではなく、他のインジケーターや環境認識と組み合わせて使うことが勝率アップの鍵となります。

まずはデフォルト設定のままADXを表示し、実際のチャートでトレンドの強さと動きの関係性を体感してみてください。

今日からでもすぐに始められるインジケーターですので、ぜひADXを使ったトレードにチャレンジして、自分の勝ちパターンを見つけていきましょう。