元手10万円から始められる投資先7選|注目されるプロップファームとは

元手10万円から始められる投資先7選|注目されるプロップファームとは

10万円の余剰資金ができたとき、あなたなら何に使いますか?

旅行や家電の購入も魅力的ですが、将来に向けて「投資」でお金を増やしたいと考える人も少なくありません。

「10万円でどんな投資ができるのか?」

「短期間で増やすことは現実的なのか?」

ただし10万円という限られた資金で投資を始める際には、上記のような疑問を持つ方もいるのではないでしょうか?

この記事では、元手10万円から始められる投資先を7つ紹介するとともに、現実的にどれくらいまで増やせるのかなど含めて以下の項目で詳しく解説します。

- 元手10万円から始められる投資先7選

- 10万円投資で現実的に目指せる成果とは?

- 10万円で投資を始めるなら「時間×リスク×知識」の関係を知る

- 10万円を投資するならプロップファームFunded7

- 10万円を投資する際の注意点

- まとめ

【1分要約】10万円で資産形成を狙うならプロップファーム

低リスクでコツコツ増やしたいなら個人向け国債や積立定期預金、多少のリスクを取ってでもよりリターンを狙いたいならプロップファームや株式投資など、元手10万円から始められる投資先はいくつもあります。

中でも昨今注目され始めているのは、トレードの実力次第で大きな資金を使った取引に挑戦できるプロップファームの存在です。

プロップファームFunded7のようなサービスを活用すれば、数万円から始めて、最大6,000万円規模の資金を使った本格的な取引に挑戦できるため、限られた元手でも大きな資産形成のチャンスを得られます。

元手10万円から始められる投資先7選

元手10万円から始められる投資先として、以下の目的別に紹介していきます。

元手10万円から始められる投資先として、以下の目的別に紹介していきます。

- 低リスクでコツコツ増やしたい

- 多少のリスクを取ってでもよりリターンを狙いたい

- リスクを取ってハイリターンを目指したい

低リスクでコツコツ増やしたい

10万円をできるだけ減らさず安全にコツコツ増やしたいという方には、以下のように元本割れの心配がほぼない投資先が適しています。

- 個人向け国債

- 積立定期預金

その1:個人向け国債

個人向け国債とは、日本政府(財務省)が個人投資家向けに発行する国債であり、元本保証がされていることから資産運用が初めての方でも安心して購入できます。

購入は額面1万円から1万円単位と少額から可能、かつ購入時の手数料も基本的にかかないので銀行や証券会社で口座を通じて手軽に申し込みが可能です。

ただし最も一般的な個人向け国債の1つである「変動10年型」でも、最低保証利率が年1%未満と利率が非常に低いです。

10万円を個人向け国債へ投資しても年間わずか100円程度の利息にしかならないため、ほとんど預金をしている状態と変わらないといえます。

その2:積立定期預金

積立定期預金では、毎月一定額を積み立てながら満期までの運用を行う投資先であり、元本保証があるため元手を減らすリスクがなく、貯蓄と資産運用の中間的な役割を果たします。

10万円の元手がある場合、毎月1万円ずつ10か月に分けて積み立てるなど、資金計画に合わせた柔軟な設計が可能です。

メリットとしては、普通預金(大手銀行で年0.001%程度)に比べて、年0.01%〜0.15%程度とやや高めの金利が設定されている点です

ただし、利率が普通預金と比べて高いといっても利息は数十円〜数百円程度にとどまるので、資産を「増やす」よりも「減らさない」ことを重視する選択肢といえます。

多少のリスクを取ってでもよりリターンを狙いたい

国債や定期預金よりも多少のリスクを取ってでも、よりリターンを狙いたい投資先として以下の3つが挙げられます。

- プロップファーム

- 株式投資

- 投資信託(ETF)

元本割れの可能性はありますが、長期的に見れば預金より高い利回りが期待でき、工夫次第では元手10万円でも効率よく増やすことが可能です。

その1:プロップファーム

プロップファームとは、トレーダーに資金を提供し利益の一部を分配する仕組みを持つ会社のことで、自分の手元資金が少なくても大きな資金を運用できるチャンスがあります。

例えば、注目のプロップファームFunded7では、挑戦料(チャレンジ費用)を支払ってトレーディングの試験に合格すれば、最大で6,000万円規模の資金を託されトレードが可能になります。

一方で評価試験に合格しなければ資金提供を受けられない点や、厳しい取引ルール(損失制限・取引日数など)を守りつつ取引をしなければならないので、トレードスキルを身につけておく必要はあります。

プロップファームについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫プロップファームとはどのような仕組みなのか?報酬を得るまでの流れも解説!

その2:株式投資

株式投資は、企業の株式を購入してその価格上昇や配当による利益を狙うオーソドックスな方法です。

歴史的に見て株式は預金や債券より高い利回りを生みやすい資産であり、長期保有すれば年数%台のリターンが期待できるとされています。

10万円あれば、単元未満株(ミニ株)や1株から購入できる証券会社を活用することで、多くの上場企業への投資が可能です。

元本割れも起こりえたり、企業分析などの知識も必要だったりしますが、着実に資産を増やしたい人にとって中長期でリターンを狙える有力な選択肢です。

その3:投資信託(ETF)

投資信託は、複数の投資家から集めた資金をプロが運用する金融商品で、少額から幅広い資産に投資できる点で初心者に人気があります。

100円程度から積立投資できる商品もあり、10万円あれば国内外の株式や債券、不動産(REIT)などに分散投資するファンドを購入可能です。

特にインデックスファンド(市場平均に連動するタイプ)は手数料が低く、長期の資産形成に適しています。

例えば、年間5%の利回りが期待できるグローバル株式型の投資信託に10万円投資した場合、単純計算で1年後に約10万5千円になります。

大きな利益ではないですが、複利効果で長期間運用すれば雪だるま式に資産が増えていきます。

リスクを取ってハイリターンを目指したい

元手10万円を大きく増やしたい、ハイリターン志向だという方は、以下のように大きな利益が狙える反面、10万円をすべて失う可能性もある投資先が適しています。

- FX(外国為替証拠金取引)

- 仮想通貨(暗号資産)

その1:FX(外国為替証拠金取引)

FX(外国為替証拠金取引)は、通貨の価格変動を利用して利益を狙う投資です。

レバレッジ(てこ)を利かせられるのが特徴で、日本の国内業者でも最大25倍までのレバレッジをかけることができ、10万円の証拠金で最大250万円分の通貨を売買できます。

レバレッジによって小さな為替変動でも大きな利益を狙えるものの、損失も同様に拡大する点に注意が必要です。

その2:仮想通貨(暗号資産)

ビットコインをはじめとする仮想通貨(暗号資産)は、近年急激な価格上昇で注目を集めた投資先です。

値動きが非常に大きく、短期間で資金が数倍になる可能性がある一方で、暴落すれば半分以下になることも珍しくありません。

例えばビットコインは過去10年で何度も価格が数倍〜数十倍に跳ね上がりましたが、その途中で価値が半分以下に落ち込む暴落も経験しています。

10万円を仮想通貨に投じた場合、運良く有望な銘柄を選べれば1年で数十万円以上になる可能性もありますが、逆に大幅下落局面では数万円程度に目減りするリスクも覚悟しなければなりません。

10万円投資で現実的に目指せる成果とは?

元手10万円の投資で、一体どれほどの成果を期待できるのでしょうか。

元手10万円の投資で、一体どれほどの成果を期待できるのでしょうか。

ここでは、10万円という資金規模が投資として適切か、そして数年で100万円に増やすことは可能なのか、考えてみましょう。

10万円は投資に適したスタート資金か?

10万円という金額は、投資を始める資金として決して少なくありません。むしろ初心者にとっては、痛手になりにくい範囲で投資経験を積むのに適した額と言えます。

現在では数百円から投資できるサービスもありますが、10万円あれば株式・投資信託・FXなど一通りの投資を試すには十分な金額です。

一方でリターンも常識的な範囲に留まります。例えば年利5%なら年間利益は約5千円に過ぎません。

最初は大金を投入するより小額で経験を積み重ねることが重要であり、10万円という資金規模はまさに投資を学ぶために適切な金額と考えるとよいでしょう。

10万円が100万円になる可能性はある?

結論として、10万円が100万円になる可能性はゼロではありませんが、短期間で達成するのは非常に難しいです。

安全な商品(預金や国債など)では利回りが低すぎて一生かかっても10倍には増えません。株式や投資信託でも、年率5〜10%程度で運用してようやく数十年がかりのスケールです。

したがって、10万円を10倍の100万円にするためには、プロップファームを使って元手を増やすかハイリスクな投資先で値上がりを狙う方法が現実的です。

しかし、FXや仮想通貨はハイリスクな分失敗例も多いので、トレードスキルに相当自信がない限りはプロップファームを選ぶことがおすすめです。

10万円で投資を始めるなら「時間×リスク×知識」の関係を知る

10万円の投資を成功させる鍵は、時間とリスク、知識のバランスをとることです。この3要素はトレードオフの関係にあり、どれを優先するかで戦略が変わります。

例えば、時間を味方に長期運用するなら高いリスクを取らずとも複利で資産を増やせます。

逆に短期間で増やしたいならどうしてもハイリスクな勝負に出るか、あるいは高度な知識やスキルで人より有利な投資判断を下す必要があるでしょう。

以下の表をもとに、自分がどのバランスを重視するのかを考えつつ投資先を選ぶとよいでしょう。

| 目的 | 投資先 |

| 時間がかかってもいいが、低リスク重視 | 個人向け国債、積立定期預金 |

| 知識は身につかないが、低リスクで安定したリターンを狙う | 投資信託(ETF) |

| 知識を学びつつ、将来的にハイリターンを目指す | プロップファーム |

| 知識を使って、リスクをとりつつハイリターンを狙う | FX、仮想通貨、株式投資 |

10万円を投資するならプロップファームFunded7

10万円を投資する際の注意点

10万円を投資する際には、以下の2点に注意するようにしましょう。

10万円を投資する際には、以下の2点に注意するようにしましょう。

- 投資の目的を明確にする

- 自分のリスク許容度を理解する

投資の目的を明確にする

まずは投資の目的をはっきりさせることが重要です。

同じ10万円を運用するにしても、「将来の教育資金の足しにしたい」のか「老後資金を長期で育てたい」のか、「趣味程度に投機を楽しみたい」のかで適切な手法は変わります。

目的が明確になれば、自ずと取るべきリスクの度合いや期間も定まってきます。

例えば、数年以内に使う予定の資金なら元本割れしにくい商品を、長く資産を運用できるトレードスキルを身につけたいならプロップファームと目的に応じて適した方法は異なります。

投資を始める前に自分のゴールを具体的にイメージし、それに合った戦略を立てるようにしましょう。

自分のリスク許容度を理解する

自分がどれだけ損失に耐えられるか、リスク許容度を把握しておくことも大切です。

10万円が半分の5万円に減ってしまった時、自分や家計に与える影響はどの程度かを想像してみてください。

もし大きなダメージを感じるようであれば、リスクの高い投資は避け、安全性の高い商品中心にすべきです。

逆にリスク許容度が高い人であれば、ハイリスク商品にも挑戦しやすくなるでしょう。

最初は自分が安心していられる範囲内の金額・商品から始め、徐々にリスク資産を増やしていく方が無難です。

また余剰資金で行うことも鉄則です。生活費や緊急予備資金を除いた「無くなっても困らないお金」で投資することで、最悪の事態でも生活基盤を守れるようにしておきましょう。

まとめ

この記事では、元手10万円から始められる投資先を目的別に紹介し、現実的に目指せる成果や注意点まで詳しく解説しました。

10万円という資金は、少額ながらも投資を本格的に始めるには十分なスタート資金です。

安全性を重視するなら個人向け国債や積立定期預金、少しリスクを取ってリターンを狙うなら株式投資や投資信託、そしてハイリターンを目指すならFXや仮想通貨など、目的に応じた多様な選択肢があります。

なかでも「より短期間で資金を増やしたい」「将来的に大きな資金を運用してみたい」という方には、Funded7のプロップファームチャレンジが非常に魅力的な選択肢となるでしょう。

10万円あれば、Funded7で認定トレーダーを目指す挑戦が十分可能です。

もう迷わない!FX検証のやり方や改善方法をわかりやすく解説

もう迷わない!FX検証のやり方や改善方法をわかりやすく解説

FXにおける検証とは、過去の相場データを用いて自分のトレードルールや手法の有効性を確かめるプロセスです。

「トレードを続けているのに、なぜか勝ちパターンがつかめない」

「手法の改善点が見えてこない」

上記のような悩みを抱える多くのトレーダーにとって、過去チャートを使った検証は避けては通れない重要なステップです。

しかし何となくチャートを見返すだけでは意味がなく、誤った方法で検証を行えばかえって混乱を招いてしまうこともあります。

本記事では、FXにおける検証のやり方について、下準備に役立つテンプレート例とともに、進め方やコツなどについて以下の項目で詳しく解説します。

- FXで検証をする目的を理解する

- FXで検証をする前の下準備

- FXにおける検証の具体的なやり方

- FXならではの検証のやり方やコツ

- 検証後の次のステップはFunded7の無料トライアル

- まとめ

【1分要約】検証から本番の橋渡しになるのがFunded7

FXで検証をする前に、まずはトレードルールや検証の目的を明確にして、検証に適したツールを選びます。

そしてチャートを使って実際に検証をし、その結果から勝ちパターンと負けパターンを分析した後に1つずつ改善を繰り返していきます。

検証後、スキルに自信がついた方におすすめしたい次のステップが、プロップファームです。

プロップファームとは、損失率などのトレードルールを守りつつ目標利益を達成することで、大きな資金での運用ができる権利を得られるサービスです。

自己資金をリスクに晒すことなくトレードできるプロップファームのFunded7は、「検証→本番」へとステップアップしたい方に最適な選択肢となります。

FXで検証をする目的を理解する

トレーダーにとって検証とは、単なる準備段階ではなく、勝率や収益を安定させるための土台です。

検証を行わずにトレードを始めてしまうと、「感覚的に良さそうなポイント」で売買を繰り返し、なぜ勝てたのか、または負けたのかが曖昧なままになってしまいます。

その結果、改善のきっかけを見つけられず、いつまでも根拠のないトレードから抜け出せません。

一方、検証をしているつもりでも間違ったやり方では意味のない結果になってしまうこともあります。

例えば直近のドル円のトレンドで成功した手法を他の通貨ペアに使って損失が膨らんだり、後出しの過去チャートで手法の有効性を評価したりするなどです。

こうした事例は「検証が甘い」典型例であり、データをもとに冷静に判断する視点が不足している状態です。

正しい検証を行えば、自分の手法がどの相場環境に強く、どんな場面でリスクが高いかを客観的に把握できます。

さらに再現性のあるルールを持つことで、感情に左右されずに取引できる自信が生まれ、結果的にトレードの精度や安定性が大きく向上します。

FXで検証をする前の下準備

FXで検証をする前には、検証の目的を明確にしたり、どのツールで実際に検証を進めていくか決めたりといった下準備から始めましょう。

トレードルールや検証の目的を明確にする

検証が感覚頼りになってしまわずに効果を最大限に引き出すには、あらかじめトレードルールや何を検証するかを具体的に設定することが重要です。

トレードルールについて明確にしておきたい事項については、以下の通りです。なお、記載内容については例となります。

基本情報

| 項目 | 記載内容 |

| トレード資金 | 100,000円 |

| 取引スタイル | スキャルピング / デイトレード / スイングトレード |

| 取引通貨ペア | USD/JPY |

| 取引時間 | NY時間 |

| メインの時間足 | 1時間足 |

| 環境認識に使う上位足 | 4時間足、日足 |

エントリールール

| 項目 | 内容 |

| 使用するテクニカル指標 | 移動平均線、水平ライン |

| 条件1 | 4時間足が上昇トレンド(移動平均線20MAが右肩上がり) |

| 条件2 | 1時間足で20MAを下から上にローソク足がブレイク |

| 最大同時保有数 | 最大2ポジションまで |

決済ルール

| 項目 | 内容 |

| 許容リスク(1回の損失) | 資金の2%(2,000円) |

| 目標リスクリワード比 | 1:2(損切り10pips:利確20pips) |

| 利確の基準 | 直近高安値手前 or 20pips到達時点 |

| 損切りの基準 | エントリーのローソク足安値を10pips下回ったら |

そしてトレードルールを書き出した後、検証したい条件を1テーマに絞ります。複数の要素を一度に検証してしまうと、どの要素が効果的だったのかわかりづらくなるため注意です。

テーマを絞る際は、エントリータイミングなど損益に直結しそうな要素を優先したり、自信がないトレードアイデアを優先したりと、優先順位をつけることがおすすめです。

検証をするツールを選ぶ

目的に合わせて、どのツールを使って検証を行うか決めていきます。

目的別の検証ツールは以下の通りです。

| 目的 | 検証ツール |

| 手軽に検証を始めたい | 無料の検証ソフト、デモ口座 |

| 本格的に検証をしたい | 有料の検証ソフト |

| 自動売買の精度を高めたい | MT4/MT5のストラテジーテスター |

裁量トレードを検証したい場合でも、目的によって使うべき検証ツールが異なります。

とりあえず取引の感覚をつかみたいなど、検証を軽く始めてみたいといった目的であれば無料の検証ソフトやデモ口座がおすすめです。

ただし無料の検証ソフトやデモ口座では、チャートの巻き戻し機能のような検証に必要となる機能を使えなかったり、データの分析に手間がかかったりなどデメリットもあります。

したがって、本格的に検証へ取り組みたいという場合は、有料の検証ソフトを使うことがおすすめです。

FXにおける検証の具体的なやり方

FXにおける検証の具体的なやり方について、以下の手順に沿って解説していきます。

- 過去チャートで検証する

- 検証結果から勝ちトレードと負けトレードの共通点を見つける

- 改善点を明らかにして再検証する

手順①:過去チャートで検証する

過去チャートで検証する際は、以下の3つのポイントを押さえながら進めていきましょう。

- チャートの右側(未来の値動き)を隠す

- 検証期間は、自動売買の場合は10年、裁量の場合100〜200回程度

- 検証結果のデータを逐一記録する

未来の値動きがわかっていると、「この後上がるとわかっているからエントリーできる」などのバイアスが生じ、実際のトレードで再現できない過信を生む可能性があります。

リアルトレードの環境になるべく近づけるためにも、チャートの右側は隠して検証を行うことが必須です。

検証期間については、自動売買(EA)の場合は10年程度が推奨されますが、裁量トレードでは現実的にそこまで遡るのは難しいこともあります。

したがって、環境認識やエントリーの判断基準に再現性があるかを確認するには、最低でも100〜200回程度のトレード記録を集めることが目安になります。

また検証結果の分析を効率的に進めるためにも、日付・通貨ペア・エントリー根拠・損益・振り返りなどを以下のように整理しつつ進めていくようにしましょう。

さらにチャートのスクリーンショットを保存しておくことで、「自分がどの根拠でエントリーしたのか」をビジュアルで振り返ることが可能になります。

手順②:検証結果から勝ちトレードと負けトレードの共通点を見つける

検証が一通り完了したら、記録した結果をもとにパターンや傾向を分析していきます。

分析の際に重要なのは、勝ちトレードと負けトレードの違い、そしてそれぞれの共通点を洗い出すことです。

勝ちトレードの共通点が「トレンドが明確だった」、負けトレードの共通点が「環境認識に反していた」場合、上位足がトレンド相場の場合に取引をすればいいということが明らかになります。

勝ちトレードと負けトレードの共通点を見つける際に、チェックしておくべきパラーメータは以下の通りです。

| 問題 | 見るべきパラーメータ |

| 勝率はいいのに微益、または負けている | リスクリワード |

| エントリータイミングに自信がない | エントリー直後の最大含み益(含み損) |

| 取引時間に原因があるかもしれない | エントリーした時間帯ごとの成績差 |

| 取引通貨が間違っているかもしれない | 通貨ペア別のパフォーマンス |

| 環境認識が甘いかもしれない | エントリー時の相場状況 |

また、感情面での判断ミス(例:連敗後の焦りや連勝後の過信)も含めて自己評価することで、トレードの再現性を高めるためのルール修正につなげられます。

もし分析の中で勝ち負けに一貫性が見いだせない場合は、ルール自体が曖昧すぎる可能性があるので、トレードルールを再度見直す必要があります。

手順③:改善点を明らかにして再検証する

検証によって傾向が見えてきたら、次は改善点を明確にし、ルールを修正して再検証を行います。

ここで重要なのは、一度に複数の要素を変更しないことです。

例えば勝率はいいのに微益である場合、「リスクリワードを高めるために損切り幅を10pips狭める」といったように、変更は1点に絞ることで債券相の結果に対する因果関係を明確にできます。

そして再検証の結果を記録することで、改善によって勝率やリスクリワードがどう変化したかが可視化されます。

こうしたPDCAの繰り返しによって、トレードルールは洗練され、相場変動に左右されにくい再現性の高い手法へと進化していきます。

FXならではの検証のやり方やコツ

FXならではの検証のやり方やコツとして、以下の2つを解説します。

FXならではの検証のやり方やコツとして、以下の2つを解説します。

- 複数チャートで通貨相関やマルチタイムフレーム分析を検証する

- スプレッドやスリッペーなどのトレードコストも加味する

複数チャートで通貨相関やマルチタイムフレーム分析を検証する

FXでは、トレード精度を高めるためにも、複数の通貨ペア(通貨相関)や時間足(マルチタイムフレーム分析)を横断的に見ることが重要です。

通貨相関を検証する際は、例えば「ドル円とユーロ円の動きが同調していたか」「クロス円が一斉にブレイクした場面だったか」など、相場全体の流れとのズレがなかったかを検証項目に加えるのが効果的です。

またマルチタイムフレーム分析を検証する際は、勝ちトレードと負けトレードで「上位足と下位足の方向が一致していたか」を記録し、方向一致の有無と勝率の関係を確認すると、優位性のあるパターンが見えてきます。

スプレッドやスリッペーなどのトレードコストも加味する

検証では勝率や手法に目が行きがちですが、スプレッドやスリッページといったトレードコストも考慮すべき要素です。

特にスキャルピングのように数pipsを狙う手法やEAを用いた高速トレードでは、数pipsのスプレッド差が勝敗を分けることも珍しくありません。

スプレッドを無視して検証を行うと、実際の取引では利益が出ない絵に描いた餅になってしまうリスクがあります。

検証ソフトによっては、通貨ペアごとにスプレッドや手数料の値を指定できるものもあるのであれば普段お使いの業者の値に合わせて設定しておくようにしましょう。

また機能がない場合は、スプレッドシート上で損益を計算する際に往復分の手数料を差し引くなどの調整をしてみてください。

検証後の次のステップはFunded7

まとめ

本記事では、検証を始める前の下準備から、過去チャートを使った実践的な検証手順、そして結果分析とルール改善までの一連の流れを解説してきました。

また通貨相関やマルチタイムフレーム分析、スプレッドなど、FX特有の検証ポイントも押さえることで、再現性のある手法を確立するための視野が広がったはずです。

ただし、いくら検証を積んでも実戦のプレッシャーや判断スピードは別の壁として立ちはだかります。

そうした本番トレードへの橋渡しとして最適なのが、Funded7です。

過去検証で積み重ねた戦略をリアルな相場で試すことで、資金管理やメンタル面も含めた本物の実力へとつながります。

「検証はできた。でも次にどう進めばいいか分からない」そんな方は、ぜひFunded7で、一歩先の実戦経験をスタートしてみてください。

トレンド相場は不要?レンジ相場で稼ぐ理由やトレード戦略を解説

トレンド相場は不要?レンジ相場で稼ぐ理由やトレード戦略を解説

レンジ相場は価格が一定の範囲内を上下するだけの「退屈な相場」と思われがちですが、実は戦略さえ知っていれば安定的に利益を積み上げやすいチャンス相場でもあります。

この記事では、レンジ相場がなぜ稼ぎやすいと言われているのかその理由や実際に稼ぐための基本戦略、気をつけたい失敗パターンなどを以下の項目で詳しく解説します。

- レンジ相場が稼ぎやすい4つの理由

- レンジ相場とトレンド相場どっちが稼ぎやすいのか?

- レンジ相場で稼ぐための基本戦略

- レンジ相場の練習はFunded7で

- レンジ相場を狙うトレーダーのよくある失敗パターン

- まとめ

【1分要約】トレンド相場よりもレンジ相場で稼ぐ理由には4つある

レンジ相場は価格が一定の範囲内を行き来する特徴があり、エントリーポイントが明確で取引チャンスも豊富です。

さらにレンジ相場の段階でポジションを仕込んでおくことで、ブレイク後のトレンドに有利な価格帯から参入できるというメリットもあります。

レンジ相場では、上限・下限を見極めるためにチャートに水平ラインを引き、移動平均線やボリンジャーバンドなどのインジケーターで相場状況を補足的に確認します。

次にエントリー前にはライン付近でのプライスアクションを見極め、最後に明確な損切りルールを設定したうえでエントリーすることが重要です。

レンジ相場が稼ぎやすい4つの理由

レンジ相場が稼ぎやすいと言われる理由として、以下の4つが挙げられます。

- エントリー箇所が明確だから

- 取引チャンスが多いから

- 後に発生するトレンド相場に備えられるから

- 自動売買との相性がいいから

その1:エントリー箇所が明確だから

レンジの上限に価格が到達すれば「売り」、下限に触れれば「買い」といったように、レンジ相場ではエントリーポイントが明確です。

また順張りをする際も、レンジのブレイクを確認すればいいだけなので初心者でも取引判断が比較的簡単に行えます。

一方でトレンド相場では、「押し目買い」や「戻り売り」のポイントを見極めることがレンジ相場と比べて難しいです。

押し目に見えた値動きが実はトレンド転換の始まりだった、などというだましを避けるためにはある程度トレードの経験が必要になるのです。

その2:取引チャンスが多いから

レンジ相場は、繰り返しの値動きを使って何度も稼げる相場だと捉えているトレーダーも少なくありません。

一般的に「相場の約7割はレンジ相場である」といわれるように、トレンド相場が継続する期間よりもはるかに長い時間価格は一定の範囲内で行き来しています。

したがって、上限での「売り」エントリー、下限での「買い」エントリーができる機会が何度も発生するのです。

さらにトレンド相場のように長期間ポジションを保有する必要がなく、短期間で利益確定を繰り返すスタイルをレンジでは取りやすい点も取引チャンスが多くなる要因の一つです。

後に発生するトレンド相場に備えられるから

レンジ相場は「相場がエネルギーを蓄えている状態」とも言われており、その後に大きなトレンドが発生する予兆として捉えられることがあります。

したがってレンジ相場の段階でポジションを仕込んでおくことで、ブレイク後のトレンドに有利な価格帯から参入できるというメリットがあります。

その上、レンジ相場では高値や安値が明確な分ブレイクポイントとなるラインをあらかじめ意識しやすいです。

このようにレンジ相場は単に「今」稼ぐだけでなく、「未来」のトレンド相場で最大限の収益を狙うための助走期間としても活用できる点がトレード戦略における大きな魅力です。

自動売買との相性がいいから

相場が一定の価格帯で上下動を繰り返すというレンジ特有の性質は、プログラムによる機械的な売買判断に向いています。

例えばボックス相場の上限で「売り」、下限で「買い」を繰り返すシステムを作成すれば、感情に左右されることなく、淡々と高確率のエントリーを継続することができます。

実際にループイフダンやトラリピなど、レンジ相場において一定の値幅を狙う「リピート系自動売買」が人気を集めています。

レンジ相場とトレンド相場どっちが稼ぎやすいのか?

結論、レンジ相場もトレンド相場も稼げる相場です。ただし求められる戦略やトレードスタイルがそれぞれの相場で異なるため、自分の得意な相場を見つけることが重要になります。

レンジ相場では価格が一定の範囲内で行き来するため、短期的に繰り返される高値・安値の反発を狙った逆張りが基本です。

レンジ相場における逆張りは利幅は小さくなる傾向がありますが、エントリーと利確のタイミングが明確で、初心者にも比較的取り組みやすいというメリットがあります。

また取引回数が多くなるため、「コツコツ型」で利益を積み上げるスタイルに適しています。

一方トレンド相場では、上昇や下降の勢いに乗ってポジションを保有し続ける順張り戦略が主流です。

適切な押し目買いや戻り売りができれば、1回のトレードで大きな利幅を獲得できますが、エントリーのタイミングを誤るとトレンドの終点で入ってしまうこともあり、難易度はやや高めです。

したがって安定して細かく利確したい人にはレンジ相場、相場の流れをじっくり追いたい人にはトレンド相場が稼ぎやすいといえるでしょう。

レンジ相場で稼ぐための基本戦略

レンジ相場で安定した利益を狙うためには、感覚に頼ったエントリーではなく、一定の手順とルールに基づいたトレード戦略を実行することが重要です。

ここでは初心者でも実践しやすいように、レンジ相場を攻略するための4つの手順を紹介します。

手順1:水平ラインを描いてレンジの上限と下限を見極める

まず価格がどこで反発しやすいかを把握するために、水平ラインを使ってレンジ相場における上限と下限のラインを正確に分析します。

レンジの上限と下限は、過去のチャートにおいて複数回価格が反転している高値や安値の水準にラインを描くことで見つけられます。

特にチャート上で明確な高値や安値を結んだラインは多くの市場参加者に意識されているため、反発やブレイクの判断基準として非常に有効です。

また、水平ラインを描く時間軸にも注意が必要です。だましに強く、信頼性の高い水平ラインを描くためにも上位時間足(日足や4時間足)から確認しておくとよいでしょう。

手順2:インジケーターでも相場状況を確認する

ラインだけでなく、インジケーターも併用することで相場判断の精度を高めることができます。

レンジ相場を判断できるインジケーターの代表例が、移動平均線やボリンジャーバンドです。

具体的には、移動平均線の場合は傾きが横這いになっている、ボリンジャーバンドの場合はバンドの収縮が続いているとレンジ相場であると判断できます。

レンジ相場とトレンド相場を見極められるインジケーターについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

手順3:レンジの上限下限におけるプライスアクションを確認する

エントリータイミングをより正確にするためには、価格がレンジの上限下限に到達したときにすぐにエントリーするのではなく、プライスアクション(価格の動き方)を確認することが重要です。

ラインにタッチしたというだけで反射的に売買を行うと、そのままレンジをブレイクして損切りになるケースも少なくありません。

このようなだましを避けるためにも、ライン付近でピンバーや包み足などのローソク足の反転パターンが発生したのかも確認するようにしましょう。

例えばレンジ上限で上ヒゲの長いピンバーや陰線の包み足が出現した場合、買い圧力が失速して反転するサインと読み取ることができます。

手順4:損切りを決めてエントリーをする

レンジ相場で安定して稼ぐには、損切りラインを明確に決めてからエントリーすることが鉄則です。

どれだけプライスアクションを確認し、優位性のあるポイントで入ったとしても、相場は時に予想を裏切ります。そのリスクに備えるのが損切りの役割です。

レンジ相場で逆張りをする際の損切りの基本は、エントリーした方向の外側にある重要なラインの少し外に置くことです。

例えば下限で反発を確認して買いエントリーをする場合、下限ラインを明確に割った水準に損切りを設定します。

レンジ相場の練習はFunded7で

レンジ相場を狙うトレーダーのよくある失敗パターン

レンジ相場を狙うトレーダーのよくある以下のような失敗パターンと、それに対する解決策について解説します。

レンジ相場を狙うトレーダーのよくある以下のような失敗パターンと、それに対する解決策について解説します。

- エントリーをした途端にトレンドに巻き込まれる

- 価格が戻るだろうと思い損切りを考えない

- 往復ビンタでこれまで稼いだ利益を失う

- インジケーターの過信

エントリーをした途端にトレンドに巻き込まれる

1つ目は、レンジ相場で逆張りを狙ってエントリーしたものの、その直後に相場がブレイクしてトレンドに転じて損切りに遭うパターンです。

特に下限で買い・上限で売りといった戦略を繰り返していると、これまでのパターンと同じだろうと安易にエントリーしてしまって急変動に巻き込まれてしまいます。

このような失敗を防ぐために意識すべきなのは、レンジで反発した回数です。

水平ラインは何度も反発を繰り返すほど反発力が徐々に弱まっていく傾向にあり、ブレイクするリスクもどんどん高まります。

したがって、反発回数は2〜3回までを目安としてレンジ相場の取引で使える水平ラインを見極めるとよいでしょう。

価格が戻るだろうと思い損切りを考えない

2つ目は、「どうせ価格は元に戻るだろう」という希望的観測によって、損切りを設定しないままポジションを持ち続けてしまうパターンです。

過去に何度も同じ価格帯で反発していたという経験があると、つい今回も大丈夫だろうと信じたくなってしまいます。

しかし相場は常に変化しており同じようなレンジが永遠に続くことはなく、あるタイミングでレンジがブレイクされて一気にトレンド相場に転じることがあります。

したがって価格がレンジ内に戻るかどうかではなく、戻らなかったときにどう対応するかを常に考えたうえでトレードを設計することが重要です。

往復ビンタでこれまで稼いだ利益を失う

3つ目は、レンジ相場のランダムな値動きに翻弄された結果、エントリーを損切を繰り返してしまうパターンです。

上限で売りポジションを持ったもののブレイクされて損切り、続いて「今度は上昇トレンドか」と思って買いで入り直したところ、すぐに価格が戻ってきてまた損切りなどがよくある失敗例です。

特にトレンド相場でうまく利益を上げた直後は、レンジ相場に切り替わったことに気づかず同じ感覚でトレードを続けてしまった結果、往復ビンタを喰らってしまいがちです。

このような状況を防ぐには、まずトレード前に「相場がレンジに入っているのか、それともまだトレンドが継続しているのか」を冷静に見極める力が必要です。

レンジに移行したと感じたらエントリーを急がず、一度立ち止まって観察する時間を設けることが大切です。

またポジションを持たなければならないという意識を捨て、トレードをしない選択肢を選ぶ勇気を持つこともコツになります。

インジケーターの過信

4つ目は、インジケーターのシグナルだけを根拠にエントリーしてしまうパターンです。

レンジ相場はトレンド相場と違って価格を動かす材料がなく、かつ方向感も乏しいためついインジケーターに頼りがちになります。

しかしレンジ相場には「ダマシ」が多く存在するためです。

例えばボリンジャーバンドが±2σに触れたからといって即逆張りで入ると、そのままブレイクしてトレンドが発生することもあるため、指標のサインだけで判断するのは非常に危険です。

したがってインジケーターを「判断の補助」として位置付け、チャート上での価格の動き、つまりプライスアクションと組み合わせて使うことが重要です。

まとめ

この記事では、レンジ相場が稼ぎやすいと言われる理由や、実際に利益を狙うための基本戦略、さらに初心者がやりがちな失敗パターンまで詳しく解説しました。

レンジ相場は取引チャンスが多く、エントリーポイントが明確であるため、しっかりと手順を踏めば安定したトレードが可能です。

特に水平ラインの引き方やインジケーターの見方、プライスアクションの活用方法を理解しておくことで、相場のだましに引っかかりにくくなります。

加えて、損切りルールを明確にし、相場の環境認識を磨くことがレンジ攻略の鍵となります。

レンジ相場に強くなりたい方は、Funded7を活用した実践的な練習を通じて判断力を磨いていきましょう。

【全て無料】移動平均線乖離率インジケーターのおすすめ5選|設定の目安も紹介

【全て無料】移動平均線乖離率インジケーターのおすすめ5選|設定の目安も紹介

移動平均線乖離率インジケーターは、移動平均線に対して価格がどれだけ離れているかを測れるツールであり、相場の過熱感や反発の目安を見極めるうえで役立ちます。

移動平均線には価格が回帰しやすいという特性があるため、乖離率を定量的に把握することで、トレンドの継続性や反転ポイントをより正確に分析できるようになります。

「MT4で使える乖離率インジケーターにはどんな種類があるのか?」

「乖離率をpipsや直感的に把握したいけど、そういったインジはある?」

このような疑問を持つ方に向けて、この記事では移動平均線乖離率インジケーターを5つ紹介するとともに、設定の目安や具体的な活用方法などを以下の項目で詳しく解説します。

- MT4で使える移動平均線乖離率インジケーター3選

- 移動平均線同士の乖離を表示するならMACD

- 移動平均線乖離率インジケーターの設定の目安

- 移動平均線乖離率インジケーターの活用例

- 移動平均線乖離率の練習はFunded7で

- まとめ

【1分要約】移動平均線乖離率インジケーターのおすすめは5つ

代表的な移動平均線乖離率インジケーターとして、MT4搭載の「エンベロープ」、逆張りサイン機能のある「keys_kairi」、乖離をpipsで表示できる「kairi_oscillator」の3つがあります。

またMACDやTradingViewの「MA_RIBBON」を活用すれば、移動平均線同士の乖離も把握可能です。

グランビルの法則やオシレーターとの併用時における設定の目安としては±5〜10%が一般的ですが、通貨ペアや時間軸によって最適値は異なります。

MT4で使える移動平均線乖離率インジケーター3選

TradingCultの取引プラットフォームであるMT4で使える移動平均線乖離率インジケーターとして、以下の3つを紹介します。

- エンベロープ

- keys_kairi

- kairi_oscillator

なおMT4に標準で搭載されているのはエンベロープのみで、他2つのインジケーターは別途外部から無料ダウンロードする必要があります。

その1:MT4搭載のインジケーター「エンベロープ(Envelopes)」

エンベロープ(Envelopes)は、移動平均線を中心として、一定の乖離率を加減した上下のラインを表示する代表的なインジケーターです。

例えば0.2%という乖離率をエンベロープで設定すると、移動平均線の数値から±0.2%の位置に上下2本のラインが表示されます。

エンベロープは、ボリンジャーバンドと形状が似ていますが、仕組みは異なります。

ボリンジャーバンドが価格の標準偏差を基にしているのでバンド幅が常に変動するのに対し、エンベロープは一定の乖離率(%)でバンドを固定するためバンド幅が常に一定です。

したがってボリンジャーバンドはボラティリティの変化に敏感である一方で、エンベロープは相場の過熱感や反発の目安を安定的に示すのに適しているといえるのです。

またエンベロープはMT4に標準搭載されているので、スマホ版MT4でも活用できる点も特徴です。

その2:売買サインも表示してくれる「keys_kairi」

keys_kairiは、オシレーターの形式で移動平均線の乖離率を表示してくれるインジケーターです。

乖離率の計算の仕組みはエンベロープとは違い、標準偏差をもとに算出されています。

乖離が大きくなり、かつ上方乖離の場合は陰線の出現タイミング、下方乖離の場合は陽線の出現タイミングで矢印を表示してくれるので逆張り判断の精度も高まります。

また表示しているチャートと別の通貨ペアの乖離率を表示できたり、乖離率のグラフを上下反転する機能を使って通貨相関も把握できたりと機能が豊富なことも特徴です。

乖離率をpipsで表示できる「kairi_oscillator」

kairi_oscillatorは、移動平均線との乖離を「%」ではなく「pips」で表示できるインジケーターです。

設定した移動平均線に対して、現在の価格が何pips上または下に位置しているかを表示してくれるので直感的に乖離幅を把握しやすいです。

また、リアルタイムの乖離幅をチャート上にpipsで表示してくれる「kairi_text」というインジケーターと組み合わせることでさらに状況を把握しやすくなります。

移動平均線同士の乖離を表示するならMACD

トレンドの強さや過熱感を把握する上で、価格と移動平均線の乖離だけでなく、複数の移動平均線間の乖離を把握したいという方も少なくないでしょう。

移動平均線同士の乖離を確認するために役立つインジケーターの一つが、MACDです。

MACDの構成要素の一つであるMACDラインは、MACDで設定した2本の移動平均線の乖離(例:12EMA − 26EMA)を表しています。

したがってMACDの設定で乖離率を確認したい移動平均線の期間を指定すると、MACDラインにて移動平均線同士の乖離を確認できるようになります。

TradingViewの「MA_RIBBON」もおすすめ

移動平均線同士の乖離の確認には、TradingViewで活用できる「MA_RIBBON」というインジケーターもおすすめです。

MA_RIBBONとは、表示している2つの移動平均線間をゾーンとして塗りつぶして描画してくれるインジケーターです。

ゾーン部分が狭い場合は乖離しておらずトレンドも発生していない、広がり始めた場合はトレンド発生、広がりすぎた場合はトレンドの過熱といったように直感的に乖離を把握できます。

直感的なチャート分析を重視するトレーダーや、今表示している移動平均線でそのまま乖離率も確認したいというトレーダーにおすすめです。

移動平均線乖離率インジケーターの設定の目安

一般的に、移動平均線からの乖離が±5%を超えると過熱感が意識されやすく、±10%を超えると相場の転換点になる可能性が高まるといわれています。

したがって一般的な数値を目安にエンベロープ(Envelopes)を使う場合は、偏差を「0.5〜1.0」に設定しておくとよいでしょう。

ただしこの目安は銘柄や時間軸によって異なるため、過去の値動きをチャートで確認し、どの程度の乖離で価格が反転しやすかったかを検証することが重要です。

例えばドル円の4時間足で過去半年分を表示し、21SMAからの乖離率をエンベロープで表示してみると、「+7%を超えたら反落しやすい」「−6%で反発しやすい」といった傾向が見えることがあります。

このようにテストを重ねて最適な目安値を見つけておくと、トレードの判断がより明確になります。

移動平均線乖離率インジケーターの活用例

移動平均線の乖離率を確認できるインジケーターを活用した例として、以下の3つを紹介します。

- グランビルの法則を使った逆張り

- 移動平均線を使った順張りの決済目安にする

- オシレーターと組み合わせた逆張り

グランビルの法則を使った逆張り

グランビルの第4原則や第8原則を使った逆張りのエントリーポイントを判断する際に、移動平均線乖離率インジケーターが役立ちます。

グランビルの第4原則や第8原則では、価格が移動平均線から大きく乖離したタイミングで逆張りとされています。

しかし、どれくらい乖離した場合にエントリーすればいいのか具体的な基準がありません。

乖離率インジケーターの過去数値を見て反転しやすい具体的な数値を把握しておくことで、より根拠を持った逆張りが可能になります。

移動平均線を使った順張りの決済目安にする

移動平均線乖離率インジケーターは、順張りトレードの決済タイミングを見極めるための基準としても有効です。

トレンドフォローのエントリー後、どこで利益を確定するかを迷う場面は多くありますが、価格が移動平均線からどれだけ離れたか(乖離)を数値で把握することで、過熱感を客観的に判断できます。

例えば上昇トレンド中に価格がSMAから+5%以上乖離した場合、相場では過熱感が意識されるので利益確定を考えたほうがいいと判断することができます。

トレンドに乗っている間の「出口の判断」が曖昧になりがちなトレーダーにとって、乖離率インジケーターは強力なサポートツールとなるでしょう。

オシレーターと組み合わせた逆張り

移動平均線乖離率インジケーターは、RSIやストキャスティクスといったオシレーター系インジケーターと組み合わせることで逆張り手法の精度をさらに高めることができます。

例えば移動平均線乖離率インジケーターで過熱感を確認できたと同時に、RSIでも「買われすぎ」や「売られすぎ」が確認できると逆張りの成功率を高められます。

またオシレーター系インジケーターは価格の勢い(モメンタム)を測ることに長けています。

したがって、移動平均線からの乖離率が大きいにもかかわらず、RSIが高止まりしている場合などは「勢いが続いている」と判断できるため、無駄な逆張りを避けるフィルターとしても機能します。

移動平均線乖離率の練習はFunded7

まとめ

この記事では、移動平均線乖離率インジケーターについて、おすすめのインジケーターや設定の目安、実践的な活用方法に至るまで詳しく解説しました。

インジケーターを使うことで乖離の大きさを定量的に把握できるようになるので、今までなんとなくで行っていたエントリーや決済に明確なルールが生まれます。

今回紹介したインジケーターや活用パターンを参考に、自分のトレードスタイルに合った設定を実際のチャートで試してみましょう。

慣れてきたら、Funded7を活用して実際の取引環境で練習を重ね、移動平均線乖離率を活かした精度の高いトレードを目指してみてください。

カップウィズハンドルの実例6選|その後やトレードのコツを解説!

カップウィズハンドルの実例6選|その後やトレードのコツを解説!

カップウィズハンドルは、価格の上昇シグナルを示す代表的なチャートパターンとして知られています。

しかし、「本当にこのパターンで価格が上昇するのか?」「実際に綺麗なカップウィズハンドルは形成されるのか?」といった疑問を持つトレ-ダーもいるのではないでしょうか?

結論として、実際の相場でも綺麗なカップウィズハンドルが形成されて価格が上昇することはありますが、決められたパターン通りにならない場面も少なくありません。

この記事では、カップウィズハンドルの成功パターンや失敗パターンについて実例をもとに紹介し、トレードの精度を高めるためのコツまでも以下の項目で解説します。

- カップウィズハンドルとは

- カップウィズハンドルの実例とその後6選

- カップウィズハンドルの実例から読み取るトレードのコツ

- カップウィズハンドルの練習はFunded7で

- まとめ

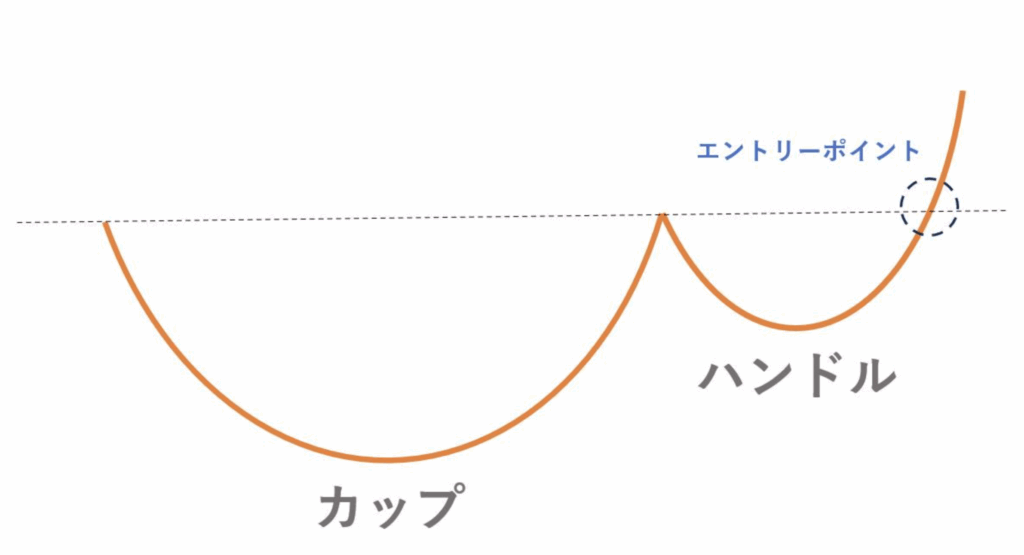

カップウィズハンドルとは

カップウィズハンドル(Cup With Handle)とは、株式投資家「ウィリアム・J・オニール」が提唱した、価格の上昇シグナルを示すチャートパターンです。

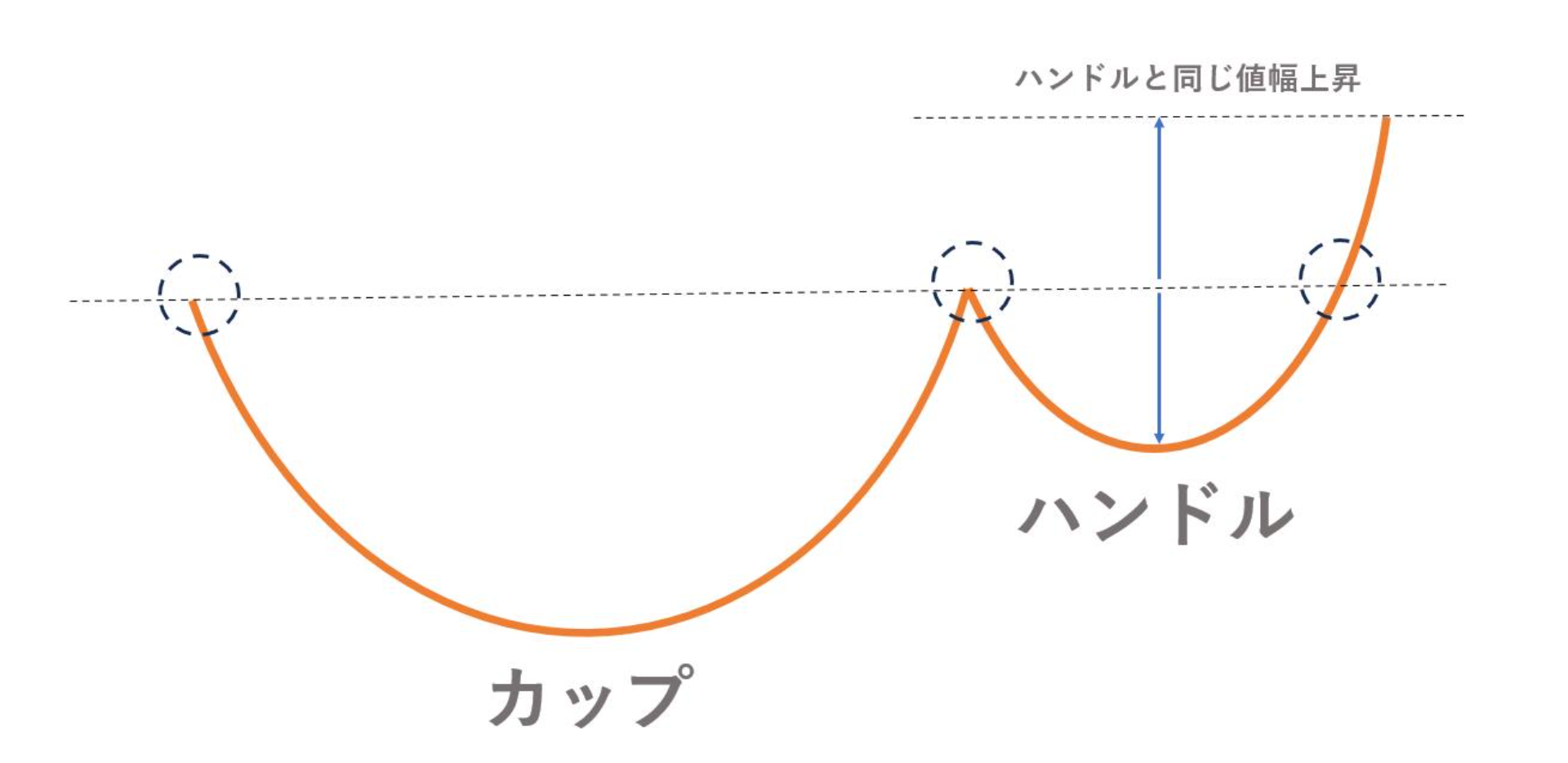

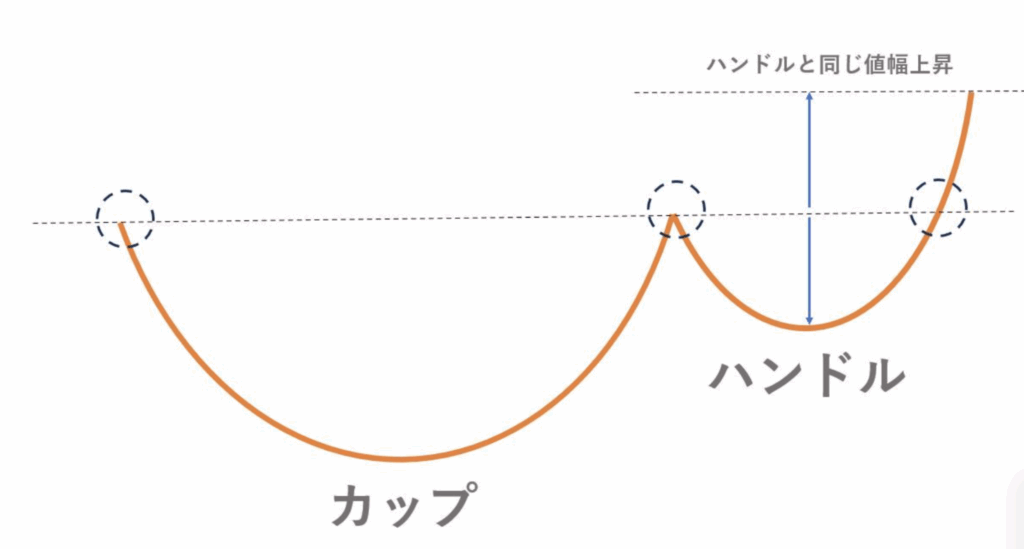

その名の通り、価格が底を固めてU字型の形状を作る「カップ」と、一時的な調整が入った後に上昇して作る「ハンドル」の2つの部分から構成されます。

カップウィズハンドルの水平線はブレイクした後、基本的に水平線からハンドルの値幅分上昇することがセオリーです。

また一般的にカップウィズハンドルは上昇のチャートパターンとして知られていますが、形状を上下ひっくり返した売りのパターンで使われることもあります。

カップウィズハンドルの実例とその後6選

カップウィズハンドルの実例とその後どうなったのかを、以下のパターン別に見ていきましょう。

- 買いのカップウィズハンドルが成功した実例

- 売りのカップウィズハンドルが成功した実例

- カップウィズハンドルが失敗した実例

買いのカップウィズハンドルが成功した実例

買いのカップウィズハンドルが成功した実例として、以下の2つを紹介します。

- 2021年11月4日〜11月16日のドル円の1時間足

- 2018年1月〜2019年6月のゴールドの週足

2021年11月4日〜11月16日のドル円の1時間足

2018年11月4日〜11月16日の約2週間にかけて、ドル円の1時間足で買いのカップウィズハンドルが形成されました。

カップウィズハンドル完成後、セオリー通りハンドルの値幅分上昇をしていることが分かります。

カップウィズハンドルが抑えられていたレジスタンスラインには何度も価格がタッチしていることからも、だましとして終わる可能性は低かったと判断できます。

2018年1月〜2019年6月のゴールドの週足

2018年1月〜2019年6月にかけて、ドル建てゴールドは週足上で大きな買いのカップウィズハンドルを形成しました。

カップウィズハンドルが完成後、セオリー以上の急上昇をして1年間で約700ドルの上昇をみせました。

2025年2月現在もカップウィズハンドルが形成された1,300ドル付近台まで価格が返ってきていないことから、セオリー通りに利益確定をすることが必ずしも正解ではないと分かります。

売りのカップウィズハンドルが成功した実例

売りのカップウィズハンドルが成功した実例として、以下の2つを紹介します。

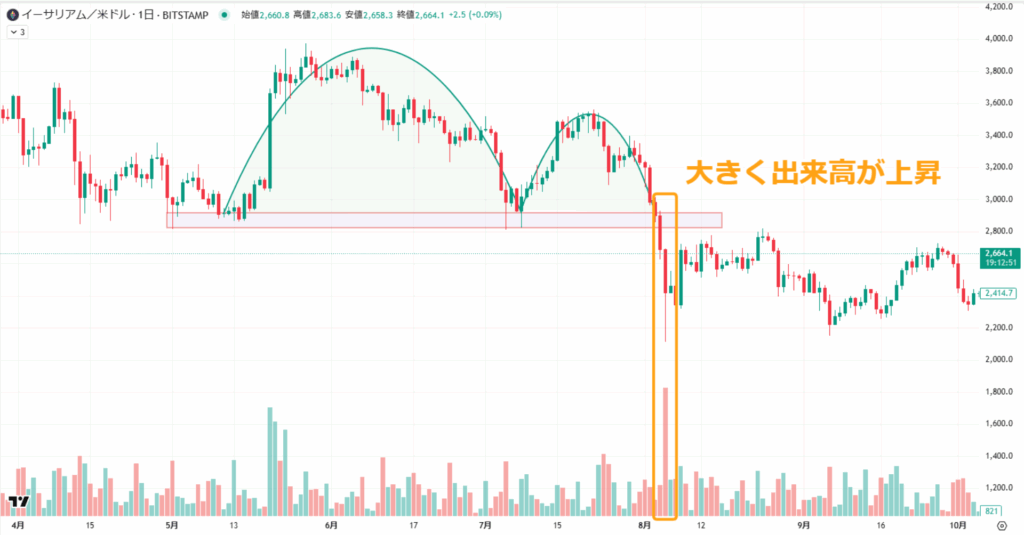

- 2024年5月〜8月のイーサリアムの週足

- 2025年2月13日のユーロドルの5分足

2024年5月〜8月のイーサリアムの週足

2024年5月〜8月にかけて、ドル建てイーサリアムの週足は売りのカップウィズハンドルを形成しました。

チャートパターン完成後、ハンドルの値幅分下落をみせました。

高値圏で形成されていたこと、またカップとハンドルのバランスがよく形も綺麗なことがセオリー通りに価格が下落した要因として考えられます。

2025年2月13日のユーロドルの5分足

2025年2月13日の午後0時〜9時にかけて、ユーロドルの5分足で売りのカップウィズハンドルが形成されました。

5分足のような短期足で形成されたカップウィズハンドルは、だましになりがちです。

しかし、綺麗にチャートパターンが完成した要因として、ハンドル部分にチャートパターンが形成されていたからだと考えられます。

ハンドル部分で同じく売りシグナルである「ダブルトップ」が形成された後、大陰線が発生して下落しました。

カップウィズハンドルが失敗した実例

カップウィズハンドルの形成が失敗して「だまし」となったパターンとして、以下の2つを紹介します。

- 2025年2月6日〜2月7日のユーロドルの15分足

- 2025年1月〜2月のポンド円の4時間足

2025年2月6日〜2月7日のユーロドルの15分足

2025年2月6日〜2月7日にかけて、ユーロドルの15分足で買いのカップウィズハンドルが形成されました。

カップウィズハンドルが完成後、シグナルとは反して下落に転じており買いエントリーをしていれば損切りとなっている場面です。

だましとなった理由として、カップとハンドルのバランスがいびつで形が綺麗でないこと、そして相場の大局では下落トレンドが続いていた点が挙げられます。

2025年1月〜2月のポンド円の4時間足

2025年1月〜2月の約1ヵ月にかけて、ポンド円の4時間足で売りのカップウィズハンドルが形成されました。

カップウィズハンドルが完成後、一時的に下落を見せたものの、すぐに反発してカップウィズハンドルが形成された価格帯に戻りました。

だましとなった要因として、日足で重視されているサポートラインがいまだ強く機能していた、形が綺麗でなかったなどが考えられます。

カップウィズハンドルの実例から読み取るトレードのコツ

これまで紹介した6つの実例をもとに、カップウィズハンドルを使ったトレードの精度を高めるためのコツとして以下の4つを解説します。

これまで紹介した6つの実例をもとに、カップウィズハンドルを使ったトレードの精度を高めるためのコツとして以下の4つを解説します。

- 形が綺麗であるかどうか注目する

- 形成された時間足と相場状況を確認する

- エントリーと損切りはハンドルを基準にする

- 利益の確定位置は柔軟に変える

形が綺麗であるかどうか注目する

カップウィズハンドルが成功しやすいかどうかを判断する上で、綺麗な形でチャートパターンが形成されているかは非常に重要です。

綺麗な形のカップウィズハンドルの見極め方は、以下の3つです。

- カップ部分がなだらかなU字型を描いているか

- ハンドル部分の横の長さがカップ部分と比べてコンパクトか

- カップ部分の押しや戻りがカップ部分の50%以内に収まっているか

上記に加えて、ハンドル部分で売買シグナルをさらに根拠づけてくれるチャートパターンが形成されると成功確率がさらに高まります。

カップ部分がV字のように急落・急騰していたり、ハンドルが極端に長かったりするとだましに遭う確率が高まるので注意しましょう。

形成された時間足と相場状況を確認する

カップウィズハンドルが形成された時間足と、現在の相場環境を照らし合わせることも、トレードの成功率を高めるポイントです。

具体的には、日足や週足などの長期足で形成されるカップウィズハンドルは信頼性が高く、分足のような短期足で形成されるものはだましとなる可能性が高いです。

また、カップウィズハンドルのパターンが相場の大局と噛み合っているかどうかも重要なポイントです。

大局が下落トレンドにもかかわらず、買いのカップウィズハンドルが形成された場合、期待した上昇が続かない可能性が高いです。

カップウィズハンドルが形成された場合は、チャートパターンを確認できた時間足と相場状況の確認を忘れないようにしましょう。

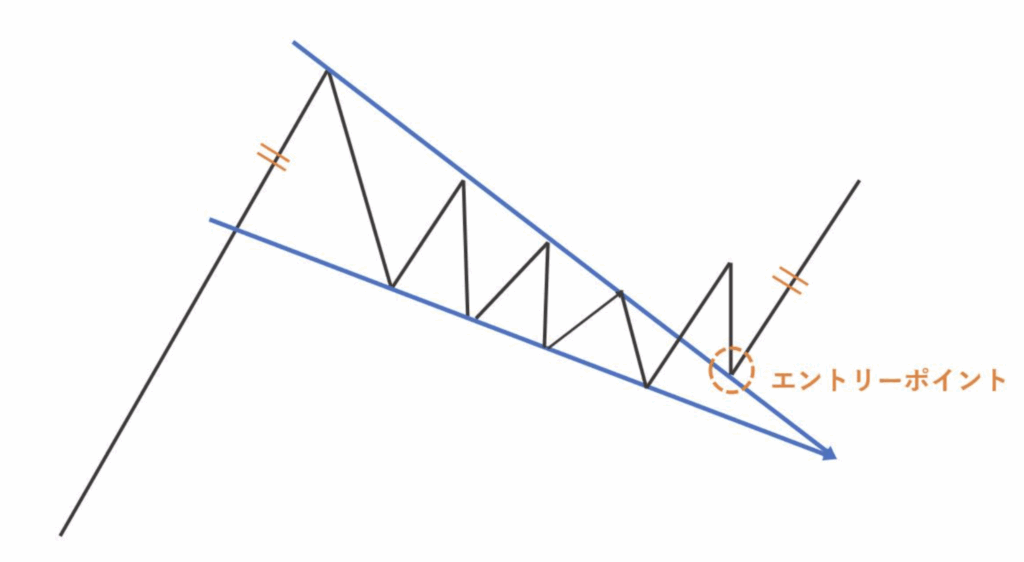

エントリーと損切りはハンドルを基準にする

カップウィズハンドルの典型的なエントリーポイントは、ハンドルの上値や下値をブレイクしたタイミングですが、時にだましに巻き込まれてしまう可能性があります。

したがって、ハンドル部分を基準にエントリーと損切りを設定することがおすすめです。

ハンドル部分でエントリーをすると、有利な建値でポジションを保有できつつ、だましに遭う可能性も抑えられます。

ただしハンドル部分でエントリーをするためには、チャートパターンが形成されるであろうという予測が必要になります。

ハンドル部分が綺麗な形か、ハンドルの中で別のチャートパターンも形成されているかにも注目しましょう。

利益の確定位置は柔軟に変える

利益確定のタイミングは固定せず、市場の状況やチャートパターンの形成時間に応じて柔軟に変えることが利益を伸ばすコツです。

例えば、ゴールド週足の例を見ても分かる通り、長い時間をかけて形成されたチャートパターンほどブレイク後の上昇幅も大きくなる傾向があります。

また上位足で意識されているサポートラインやレジスタンスラインを突破すると、セオリー以上の大きな価格変動につながるケースもあります。

大きな値幅を狙えそうな局面では、トレーリングストップや部分利確を活用して、さらなる利益を狙うとよいでしょう。

カップウィズハンドルの練習はFunded7で

まとめ

本記事では、カップウィズハンドルの実例をもとに、トレードの精度を高めるためのポイントまで詳しく解説しました。

実際の相場では、セオリー通りのカップウィズハンドルが出現することはありますが、決められたパターン通りにならない場面も少なくありません。

したがって綺麗な形を見極めたり、時間足や相場の大局と照らし合わせたりすることは、カップウィズハンドルを使ったトレードでは欠かせません。

今記事で紹介したコツを意識して、実際の相場でカップウィズハンドルを試してみてトレードスキルを向上させていきましょう。

カップウィズハンドルが失敗しがちな3つの条件|損切りの見直し方も紹介

カップウィズハンドルが失敗しがちな3つの条件|損切りの見直し方も紹介

カップウィズハンドルは、長期的な下落トレンドからの回復を示すチャートパターンとして多くのトレーダーに知られています。

しかし実際の相場を見てみると、カップウィズハンドルが形成されたのに下落した、ネックラインをブレイクしたものの上昇が続かないといった、失敗が起こることがあります。

この記事では、カップウィズハンドルが失敗する原因をパターン別に分け、それを回避するための方法などについて以下の項目で詳しく解説します。

- カップウィズハンドルは失敗することがある

- カップウィズハンドルが失敗しやすくなる3つの条件

- カップウィズハンドルの失敗を助けてくれるインジケーター

- カップウィズハンドルの失敗を想定した損切り設定

- カップウィズハンドルの練習はFunded7で

- まとめ

カップウィズハンドルは失敗することがある

カップウィズハンドルとは、長期的な下落トレンドからの回復を示すチャートパターンです。

実際にドル建てゴールドでは、2011年に天井をつけた後、2014年まで下落相場が続きました。

2014年~2018年までは方向感がないレンジ相場となっていたものの、週足上で大きな買いのカップウィズハンドルを形成したことをきっかけに大きな上昇を遂げました。

しかし、実際の相場ではカップウィズハンドルが形成されたにもかかわらず、失敗(だまし)に終わるケースもあります。

例えば、2025年2月6日〜2月7日にかけて、ユーロドルの15分足でカップウィズハンドルが形成されましたが、シグナルとは反して下落に転じました。

このようにカップウィズハンドルが形成されたからといって、必ずしも上昇トレンドのきっかけになるわけではないことに注意しなければならないのです。

実際の相場で起きたカップウィズハンドルの成功例、実際例については、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫カップウィズハンドルの実例6選|その後やトレードのコツを解説!

カップウィズハンドルが失敗しやすくなる3つの条件

カップウィズハンドルが失敗しやすい条件について、以下の3つを解説します。

- 相場のトレンドとシグナルの方向が合っていない

- カップウィズハンドルの形が綺麗ではない

- 材料がなく出来高が伴っていない

相場のトレンドとシグナルの方向が合っていない

カップウィズハンドルが示す売買シグナルの方向が、現在の相場のトレンドと合っていないと失敗する可能性が高まります。

例えば週足レベルで下降トレンドが続いている中、1時間足でカップウィズハンドルが形成された場合、短期的には上昇の動きが見られても、すぐに戻り売りに押されてしまいます。

実際に先ほど失敗例として紹介したユーロドルでは、長期的に下落トレンドが続いている中でカップウィズハンドルが形成されました。

対処法

カップウィズハンドルが形成された時間足よりも上位の時間足における市場の流れを見て、カップウィズハンドルのシグナルと一致しているかを確認することが重要です。

1時間足で形成されたなら日足、4時間足で形成されたなら週足など、2つ上の時間足を目安に確認しておくことがおすすめです。

また、期待するトレンド転換の時間足とカップウィズハンドルの大きさが釣り合っているかに注目することも重要です。

日足レベルなどの長期トレンドの転換を狙うのであれば、日足レベルで大きなカップウィズハンドルが形成される必要があります。

カップウィズハンドルの形が綺麗ではない

価格がチャートパターンのセオリー通りに推移するためには、チャートパターンの形成過程でトレーダーの心理がうまく噛み合う必要があります。

しかしチャートパターンの形が綺麗でないとトレーダーによって解釈が変わるので、失敗しやすい傾向にあります。

例えば、以下の画像のような右肩上がりのカップウィズハンドルは、見方によっては下落シグナルとなる「上昇ウェッジ」と捉えることもできるのです。

対処法

カップウィズハンドルの形状が綺麗かどうか、以下の項目をもとに事前にチェックすることでだましに遭うリスクを抑えられます。

- カップ部分がなだらかなU字型を描いているか

- ハンドル部分の横の長さがカップ部分と比べてコンパクトか

- カップ部分の押しや戻りがカップ部分の50%以内に収まっているか

- ネックラインが急角度な斜めでないか

材料がなく出来高が伴っていない

カップウィズハンドルのネックラインを突破してトレンドを形成するためには、その価格変動に出来高が伴っている必要があります。

したがってブレイクとともに出来高も上昇していないと、一時的な価格変動に終わり、その後すぐに失速することが多いのです。

例えば以下のチャートでは、ネックラインを突破した際に大きく出来高が上昇していることが分かります。

対処法

カップウィズハンドルのブレイクアウトが本物かどうかを見極めるためには、出来高とブレイクアウトの原因を慎重に分析することが重要です。

まず、ブレイクアウトの出来高が直前の平均出来高と比較して明らかに増加していると、だましでない確率が高まります。

次になぜ出来高が増加しているのか、ファンダメンタルズ分析で材料を確認します。

例えば、株価チャートにおけるカップウィズハンドルが上昇ブレイクした場合、政策金利が引き下げられた、経済に期待できる好材料が出てきたなどがあれば信頼性が高いです。

このようにテクニカル分析のみに注目するのではなく、ファンダメンタルズ分析を使って要因を分析することが失敗を避ける高めるコツです。

カップウィズハンドルの失敗を助けてくれるインジケーター

カップウィズハンドルの失敗を避けるためには、インジケーターと組み合わせることがおすすめです。

カップウィズハンドルが示す売買シグナルと同じシグナルをインジケーターでも確認することができれば、トレードの根拠がより強まります。

カップウィズハンドルと相性がいいインジケーターとして、以下の3つが挙げられます。

- 移動平均線

- MACD

- RSI

例えば、以下のチャートではカップウィズハンドルがブレイク後、価格が移動平均線を超えて推移し続けているので本格的な上昇トレンドだと判断することができます。

今回紹介した3つの中から、普段使い慣れているインジケーターを選んで組み合わせてみましょう。

MACDについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫MACDを理解できる完全ガイド|見方や使い方をわかりやすく解説!

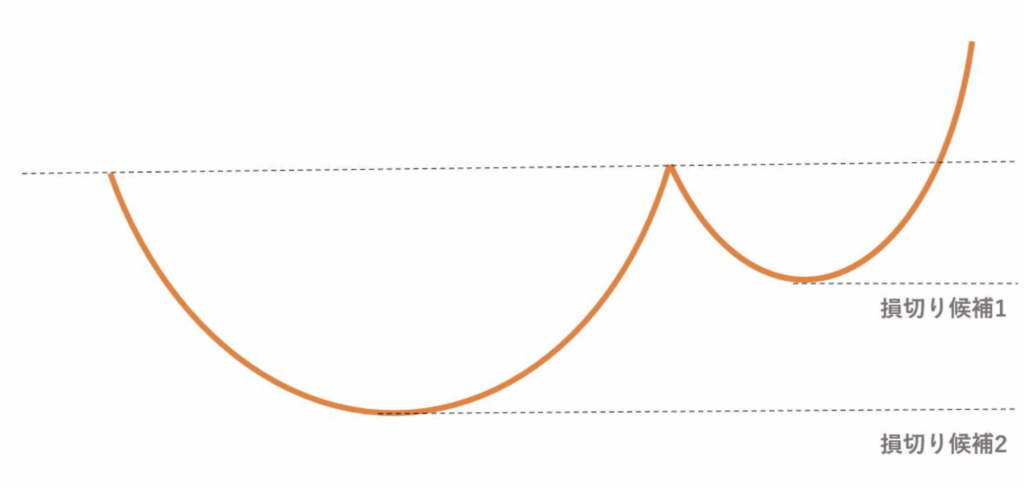

カップウィズハンドルの失敗を想定した損切り設定

一般的には、カップウィズハンドルのネックラインブレイク後にエントリーをして、そのネックラインの少し下の価格帯に損切りを設定します。

しかしネックラインの少し下だと、最も多いブレイク後のダマシによって損切りとなる可能性が高いのです。

したがって、以下のような位置に損切りを設定することが失敗を避けるために役立ちます。

- カップの底

- ハンドルの底

カップの底やハンドルの底に設定をしておくと、ネックライン付近の価格変動によるノイズに巻き込まれる可能性を下げられます。

カップの底とハンドルの底のどちらを基準にするべきか?

カップの底とハンドルの底に損切りを設定することには、それぞれメリットとデメリットがあります。

ハンドルを基準にする場合、損切りまでの値幅が少なくなるのでリスクリワードを高められるものの、ダブルボトムのような形になると損切りとなってしまいます。

一方でカップを基準にする場合、リスクリワードは低くなるものの、明確にトレンドが崩れるまでは損切りになることはありません。

したがって、カップウィズハンドルの形成に明確な自信がある場合は「ハンドルの底」、明確なトレンド転換を基準に損切りをする場合は「カップの底」に設定するとよいでしょう。

カップウィズハンドルの練習はFunded7で

まとめ

この記事では、カップウィズハンドルが失敗する原因や、それを回避するための方法について詳しく解説しました。

カップウィズハンドルは、相場の上昇転換を示唆する強力なチャートパターンですが、必ず成功するわけではありません。

特に相場のトレンドとシグナルが合っていない、形が不明瞭である、出来高が伴わないなどの要因があるとダマシに終わる可能性が高まります。

したがって、トレンドの確認や出来高の分析、適切な損切り設定が必要不可欠です。

今記事で紹介したポイントを参考にしながら、カップウィズハンドルを自分のトレードルールに組み込んでみてください。

下降ウェッジとは?だましを回避するための5つのコツも紹介!

下降ウェッジとは?だましを回避するための5つのコツも紹介!

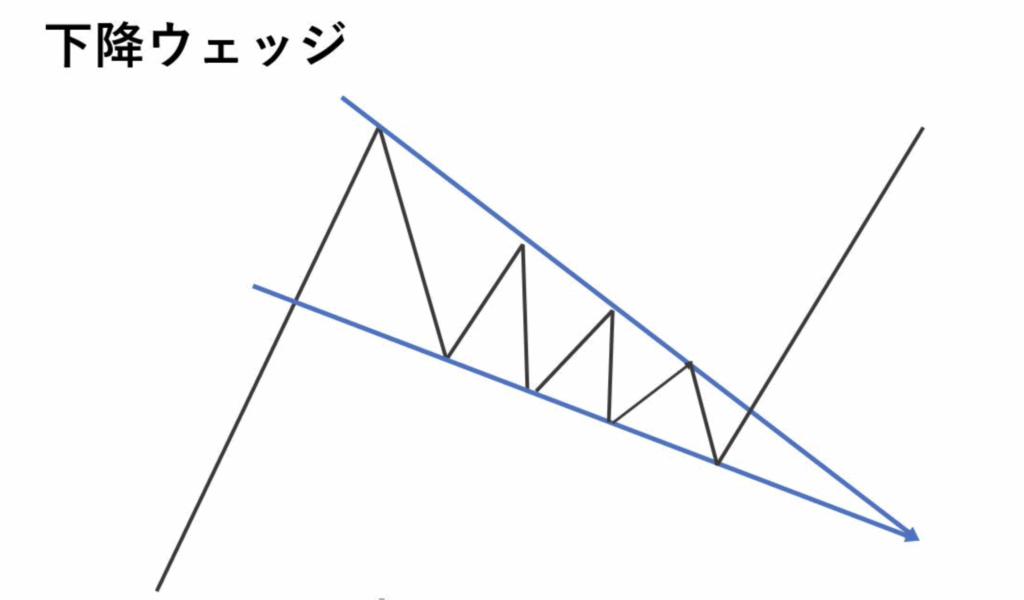

上昇シグナルのチャートパターンとして多くのトレーダーに知られているのが「下降ウェッジ」です。

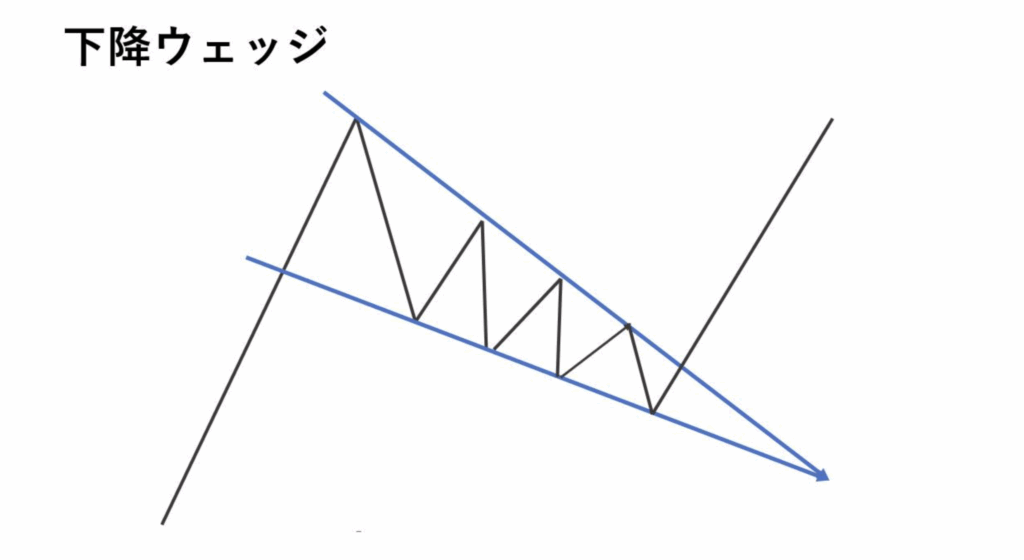

下降ウェッジとは、価格が徐々に安値と高値を切り下げながら三角形を作るチャートパターンであり、上限のトレンドラインをブレイクすると上昇トレンドへ繋がります。

ただし実際の相場では、下降ウェッジをブレイクしたのにすぐに下落するなどの「だまし」が発生するケースも少なくありません。

またディセンディングトライアングルや三角持ち合いと混同してしまい、間違った判断から損失につながってしまうこともあります。

この記事では、下降ウェッジの基本的な形や特徴をはじめ、他のチャートパターンとの具体的な見分け方、実際に下降ウェッジを使う際のコツなどを以下の項目で詳しく解説します。

- 下降ウェッジとは何か?

- 下降ウェッジには2パターンある

- 下降ウェッジを使った取引のセオリー

- 下降ウェッジにはだましも存在する

- 下降ウェッジのだましを回避するための5つの方法

- 下降ウェッジの練習はFunded7で

- まとめ

下降ウェッジとは何か?

下降ウェッジとは、価格が徐々に安値と高値を切り下げながら、トレンドライン同士が先端に向けて収束していくチャートパターンです。

下降ウェッジにおける上のトレンドラインを相場価格がブレイクすると、上昇トレンド発生のシグナルとなります。

下降ウェッジを見る際のポイントとなるのが、チャートパターンの形成過程では下降トレンドに見えるものの、最終的にトレンドラインを上方向へブレイクする点です。

ボラティリティが縮小する中、下降トレンドだと考えているトレーダーの思惑に反してトレンドラインを上方向にブレイクすると、売りポジションの損切りを巻き込んで大きな上昇を引き起こすのです。

三角持ち合いやディセンディングトライアングルとの違い

下降ウェッジと見間違いやすいチャートパターンに、三角持ち合いやディセンディングトライアングルがあります。

どれも高値と安値の両方が収束して三角形を形成する点では共通していますが、形を詳細に見れば簡単に見分けられます。

まず三角持ち合いは上下対象に綺麗な三角形を形成するので、いびつな三角形を形成する下降ウェッジとは異なります。

またディセンディングトライアングルは下降ウェッジと違い、サポートラインが水平ラインになっています。

三角持ち合いについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫三角持ち合いのだましを見抜く6つの方法|ブレイクの見極め方や3つの種類について解説!

下降ウェッジには2パターンある

下降ウェッジには、上昇トレンド中に形成されるものと、下落トレンドの終了間際に形成されるものの2パターンがあります。

どちらも最終的に価格が上昇する点は共通しているものの、確認できる売買シグナルが微妙に違います。

上昇トレンド中に発生する下降ウェッジ(トレンド継続型)

強い上昇トレンドの最中に、価格調整として下降ウェッジが形成されることがあります。

トレンドラインで下値を切り下げるものの、全体の流れは上昇基調が維持されている状態なので「トレンド継続」のシグナルとなります。

トレーダー心理としては、「短期的な利確売り」が発生する一方、下がれば買いたいという押し目買い勢力も控えている状況です。

特に直前の上昇トレンドが強かった場合、押し目買いの勢力も多くブレイク後に大きな価格上昇を期待できる傾向にあります。

下落トレンドの終了間際に形成される下降ウェッジ(トレンド転換型)

長期的な下落トレンドが続いた結果、徐々に買い戻す動きが現れることで全体的なトレンドが緩やかになり下降ウェッジが形成されるパターンもあります。

さらなる戻り売りを狙う新規の売り勢力が参入しているものの、下落トレンドが緩やかになったことでトレンド終了を感じるトレーダーも増えている状況です。

そのような状況で、戻り売りの取引根拠である下降ウェッジの上のトレンドラインを上方ブレイクすると本格的なトレンド転換となります。

下降ウェッジを使った取引のセオリー

下降ウェッジでは、上限のトレンドラインを明確に上抜けしたタイミングがエントリーポイントです。

そしてウェッジが形成されている値幅分ブレイク地点から上昇する傾向にあるので、その地点が利確目標となります。

損切りはブレイクしたトレンドラインの下、またはウェッジ先端の下限(直近安値)付近に設定します。

下降ウェッジにはだましも存在する

下降ウェッジが形成されたものの、上昇トレンドとならずに下落へ転じる「だまし」が発生することもあります。

実際、2023年11月にドル円の4時間足チャート上では綺麗な下降ウェッジが形成されたものの大幅な下落につながりました。

また下降ウェッジを上方にブレイクしたものの上昇が続かずに下落するパターンや、下降ウェッジ完成後もレンジが続くパターンのだましも存在します。

下降ウェッジを取引で活用する際は、だましを見極める方法も知っておく必要があります。

下降ウェッジのだましを回避するための5つの方法

下降ウェッジのだましを回避するために確認するべき、以下の5つの項目を紹介します。

- どのような相場状況で下降ウェッジが形成されたか

- 上位足のトレンド方向

- 他のテクニカル指標でも買いシグナルが出ているか

- 出来高やローソク足の強さ

- ブレイク後の値動き

どのような相場状況で下降ウェッジが形成されたか

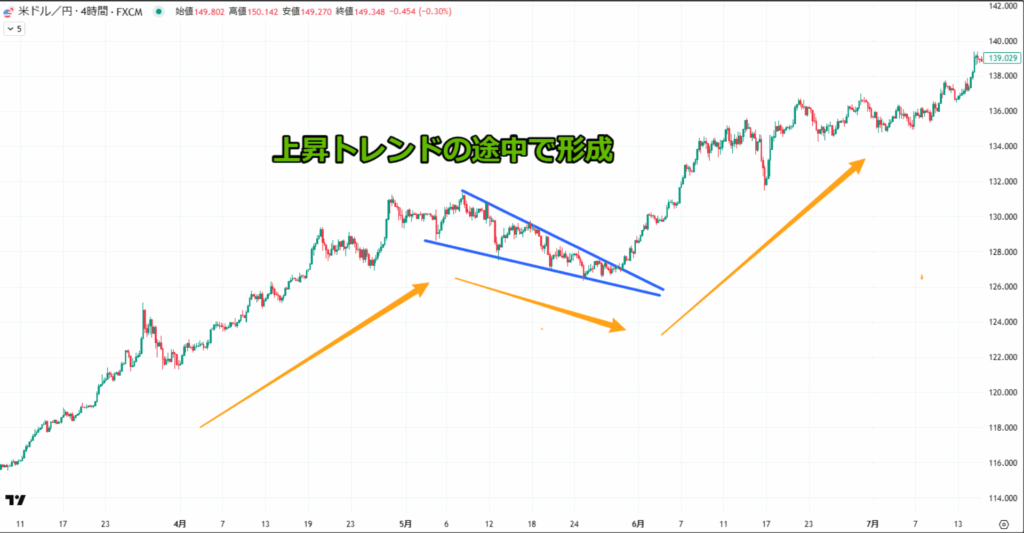

上昇トレンドの途中や下落トレンドの終盤で下降ウェッジが形成された場合は、価格の上昇シグナルとして機能しやすくなります。

一方で、下落トレンドの途中で形成される下降ウェッジは単なる一時的な調整にすぎず、上限のトレンドラインで跳ね返されてそのまま下落が継続するケースが多いです。

したがって下降ウェッジを見つけた際には、どのような相場状況で形成されているのかをまず冷静に判断することが重要です。

上位足のトレンド方向

下降ウェッジが形成された時間足のさらに上位足のチャートにおいて、下降ウェッジの買いシグナルを後押しするような上昇トレンドが発生しているか確認しましょう。

上位足でも上昇トレンドが発生していると、下降ウェッジのブレイク後に価格が伸び悩んだり、下にブレイクしたりする可能性は低くなります。

上位足での全体感を掴みつつ、短期足との整合性を取ることが下降ウェッジを活用した取引では重要です。

また、1分足や5分足などの短期足で形成される下降ウェッジはそもそもだましで終わる可能性が高いので、上位足でチャートパターンが形成されたかも確認しておきましょう。

他のテクニカル指標でも買いシグナルが出ているか

下降ウェッジは単体でもテクニカル分析で使えますが、さらに取引の精度を高めるためには他のテクニカル指標と組み合わせた多角的な分析が不可欠です。

中でもトレンドの方向が測れる移動平均線やボリンジャーバンドは、仕組みもシンプルで下降ウェッジとの相性が抜群です。

たとえば、移動平均線が上を向いて上昇トレンドを示している中で下降ウェッジが形成されると上昇トレンドが継続する可能性が高まります。

普段お使いのインジケーターがあれば、組み合わせて下降ウェッジを取引で活かしていきましょう。

出来高やローソク足の強さ

出来高増加=相場参加者の取引が活発である証拠となるため、大きな出来高を伴って下降ウェッジをブレイクすると、そのブレイクはダマシである可能性が低いと判断できます。

株式市場や仮想通貨市場では出来高データが取得できるため、ブレイク時に出来高が増加しているかを確認してみましょう。

一方、為替市場では正確な出来高データが取得できないため、代替手段としてブレイク時のローソク足の大きさを見るのがおすすめです。

過去数本のローソク足よりも明らかに大きな陽線が現れた場合、実需や機関投資家の参加による強い買い圧力が加わっている可能性が高く、信頼度が上がります。

ブレイク後の値動き

下降ウェッジは、ブレイクした瞬間にエントリーしたくなりますが、ここにダマシの落とし穴が潜んでいます。

特に最初のブレイクが「フェイク」であるケースは多く、ブレイク直後に反転して再び下降トレンドへ戻るパターンも珍しくありません。

したがってブレイク直後の値動きを慎重に観察することが重要です。

具体的には、5分足や15分足など短期足で上抜け後の戻り(リターンムーブ)を確認します。

リターンムーブで再度ブレイクポイントを試し、そこから再上昇する動きが見られれば、本物のブレイクと判断できます。

さらに、リターンムーブの際に下ヒゲを伴うローソク足が現れれば、買い支えが強い証拠となり、フラッグ形成へ移行するパターンも回避しやすくなります。

単純なパターン認識だけでなく、ブレイク後のプライスアクションまで丁寧に追うことで、ダマシを見極める精度が飛躍的に向上します。

下降ウェッジの練習はFunded7で

まとめ

この記事では、下降ウェッジの基本的な形や特徴、他のチャートパターンとの違い、だましの見分け方などに至るまで詳しく解説しました。

下降ウェッジは、単なるチャートパターンのひとつではなく、相場心理やプライスアクションが凝縮された重要なシグナルです。

特に、上昇トレンド中の押し目や下落トレンドの最終局面で現れる下降ウェッジは、今後のトレンド転換や継続を読み解く鍵として、多くのプロトレーダーにも注目されています。

ただし下降ウェッジには「だまし」が発生するリスクもあるため、上位足の確認や出来高のチェック、他のテクニカル指標との組み合わせなど、多角的な分析が欠かせません。

今回紹介した5つのだまし回避方法を参考にしながらリアルな相場環境で経験を積むことで、下降ウェッジを活用したトレードスキルを着実に身につけることができるでしょう。

【実例付き】カップウィズハンドルとは?見つけ方やだましの回避方法を解説!

【実例付き】カップウィズハンドルとは?見つけ方やだましの回避方法を解説!

カップウィズハンドルという名前を聞いたことがあるものの、「実際の取引でどう活用すればいいのか分からない」、「形の判断やエントリータイミングに自信が持てない」という方も多いのではないでしょうか。

特に形が綺麗なカップウィズハンドルを見つけてもその後必ず上昇するとは限らないため、「本当に信頼できるのか」不安を感じるトレーダーも少なくありません。

結論として、カップウィズハンドルは価格上昇を示す確かなチャートパターンではありますが、リアルトレードで活用するためにはいくつかのポイントを知っておくことが重要です。

この記事では、カップウィズハンドルの基本から見つけ方、実際の相場例を踏まえた失敗パターン・成功パターンに至るまで以下の項目で解説します。

- カップウィズハンドルとは

- カップウィズハンドルがなぜ価格上昇のシグナルになるのか

- カップウィズハンドルの見つけ方|初心者でも迷わない判別ポイント

- カップウィズハンドルはどこまで上がる?利確ポイントの考え方

- カップウィズハンドルが上昇したその後の事例

- カップウィズハンドルは失敗することもある

- カップウィズハンドルの練習はFunded7で

- まとめ

カップウィズハンドルとはどのようなチャートパターン?

カップウィズハンドルとは、価格が底を固めてU字型の形状を作る「カップ」と、一時的な調整が入った後に上昇して作る「ハンドル」の2つで構成されるチャートパターンです。

カップウィズハンドルのネックラインをブレイクすると、相場価格が上昇するシグナルとなります。

したがって、ネックラインをブレイクしたタイミングやサポレジ転換でエントリーをすることが一般的です。

カップウィズハンドルを初めて定義して広めた人物は、米国の著名な投資家であり投資理論家のウィリアム・オニールです。

オニール氏は、株式市場の歴史的な上昇銘柄を徹底的に調査し、そこに共通するチャートパターンを分析した結果、カップウィズハンドルというパターンを発見しました。

カップウィズハンドルには逆パターンもある

カップウィズハンドルには通常のカップウィズハンドルを逆さまにした「逆カップウィズハンドル」があり、これは売りシグナルを表します。

価格が一度大きく下落した後、反発してU字型の戻りを作りますが、戻り高値は以前の高値を超えず、右側に小さな持ち合い(逆ハンドル)を形成します。

この持ち合いから下方向にブレイクすると、投資家心理が一気に弱気に傾き、そのまま下落トレンドが加速するという流れです。

特に高値圏で出現する逆カップウィズハンドルは、天井形成パターンとして注目されます。

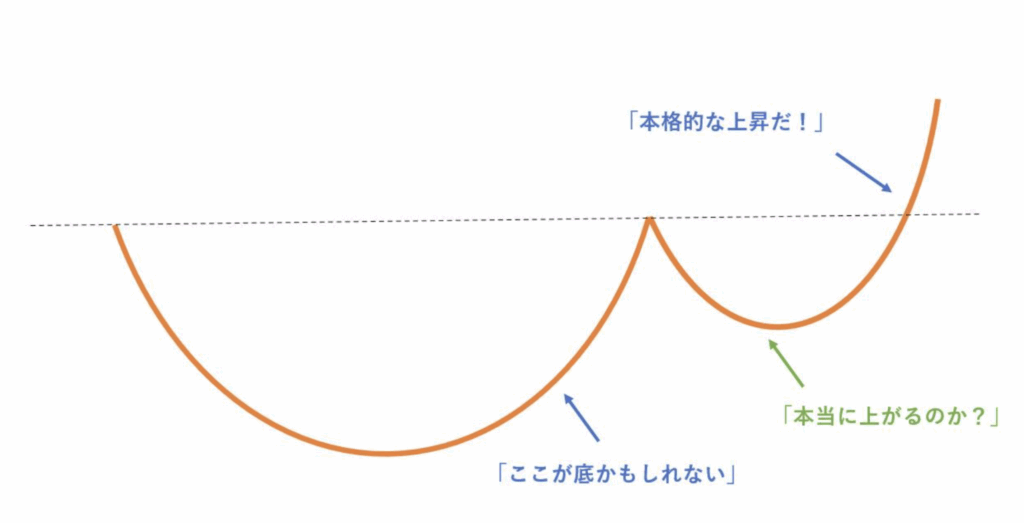

カップウィズハンドルがなぜ価格上昇のシグナルになるのか

カップウィズハンドルがなぜ相場価格が上昇するシグナルとなるのかは、チャートパターンの形成過程におけるトレーダーの心理をひも解くと理解できます。

カップ部分では、下落から回復する過程で「ここが底かもしれない」という期待が生まれ、安値で買いたいトレーダーが増えます。

その結果、出来高は徐々に増加して買い意欲が高まる流れが生まれます。

ただし高値付近での調整局面に入ることで、「これから本当に上がるのか?」と様子見するトレーダーが増加。

短期的な利益を確定する売りも出ますが、押し目買いを狙うトレーダーも待機しているため、価格は大きく下がりにくくなります。

このような強気と弱気の攻防が整理される期間を経て、ハンドル上限をブレイクすることで、「やはり強い!今度こそ本格上昇だ!」という安心感が広がります。

その結果、新規買いや売り方の損切りが一斉に入り、トレーダー心理が一気に強気に傾くことで上昇トレンドの加速へつながるのです。

カップウィズハンドルの見つけ方|初心者でも迷わない判別ポイント

チャート上でカップウィズハンドルのようなチャートパターンが形成されても、本当にそれがカップウィズハンドルとして信頼できるのか迷うトレーダーもいることでしょう。

カップウィズハンドルを見つけるための、基本的な判別ポイントとして、以下の3点を紹介します。

- カップ部分の底の形が滑らか

- カップ部分とハンドル部分における形成期間のバランス

- ハンドル部分が深押ししすぎていない

カップ部分の底の形が滑らか

カップウィズハンドルのカップ部分を正しく見極めるには、底の形状に注目することが重要です。

理想的なカップはU字型に滑らかに形成され、V字型のような急反発は失敗しやすい特徴があります。

なぜなら、V字型のような急落後の急反発は大口や短期トレーダーによる一時的な買い戻しである可能性が高く、その後の上昇が続きにくいからです。

一方でU字型のカップは時間をかけて売り圧力を吸収しながら買いが増えていくため、安定した上昇トレンドにつながりやすい傾向があります。

カップ部分とハンドル部分における形成期間のバランス

カップウィズハンドルを正しく見つけるには、カップ部分とハンドル部分それぞれの形成期間に注目することが重要です。

カップ部分は価格が下落して底を固めて再び高値付近まで戻るまで目安として、数週間から数ヶ月かけてゆっくり形成されるのが理想です。

特に週足や日足の場合、カップ部分に1〜3ヶ月程度かかるケースが多く、これくらいの時間をかけることで売り圧力がしっかり整理されやすくなります。

一方、ハンドル部分の形成期間はカップ部分と比べて短めが基本であり、目安として2週間〜4週間程度が理想とされます。

重要なのは、カップ部分とハンドル部分の期間バランスです。カップに数ヶ月かけたのに、ハンドルが数日で終わると、調整不足でブレイクが失敗しやすい傾向があります。

逆に、ハンドル部分が長すぎると、エネルギーが蓄積されず勢いがなくなるリスクもあります。

このように、カップ部分でじっくり買いが集まり、ハンドル部分で最後の売りを吸収してからブレイクするという時間的な流れが、カップウィズハンドル成功の鍵です。

ハンドル部分が深押ししすぎていない

カップウィズハンドルを見極める際は、ハンドル部分の押し幅が深すぎるかをチェックすることも重要です。

理想的なハンドル部分の押し幅は、カップ全体の上昇幅(高値 – 底値)の10%〜15%程度です。

これ以上深く押す場合、上昇トレンドの勢いが弱いと判断される可能性が高く、その後のブレイクもだましになりやすいのです。

またカップ全体の上昇幅も重要な判断材料です。高値から底値への下落幅が深すぎる場合、単なるリバウンド狙いの短期上昇で終わるリスクもあります。

逆に浅すぎるカップでは売り手が十分に整理されていないため、ブレイク後の上昇が続きにくくなります。

カップウィズハンドルはどこまで上がる?利確ポイントの考え方

カップウィズハンドルでエントリーした後、どこまで上がるのかを考えることは、利確ポイントを決めるうえで非常に重要です。

目安としてよく使われるのが、ハンドル部分の深さです。

ハンドルの値幅分をブレイクポイントにそのまま上乗せした価格を、最低限の上昇目標として設定することが基本です。

さらに強いトレンド相場では、カップの深さと同等または、その1.5倍〜2倍まで上昇するケースもあります。

「どこまで上がるか」に固執せず、出来高や勢いの変化を見ながら柔軟に利益確定していく姿勢が利益を伸ばすためのコツです。

カップウィズハンドルが上昇したその後の事例

カップウィズハンドルがセオリー通り上昇した実例として、以下の2つを紹介します。

- 2021年11月4日〜11月16日のドル円の1時間足

- 2018年1月〜2019年6月のゴールドの週足

2018年11月4日〜11月16日にかけて、ドル円の1時間足でカップウィズハンドルが形成されました。

カップウィズハンドル完成後、セオリー通りハンドルの値幅分、ブレイク後に上昇をしました。

抑えられていたレジスタンスラインに何度も価格がタッチしていたことからも、綺麗にブレイクする可能性が高かったことが分かります。

また2018年1月〜2019年6月にかけて、ドル建てゴールドで大きなカップウィズハンドルが形成されました。

カップウィズハンドルが完成後、セオリー以上の大幅な上昇を見せ、2025年2月現在に至るまで上昇トレンドを描いています。

カップウィズハンドルについて他の事例については、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫カップウィズハンドルの実例6選|その後やトレードのコツを解説!

カップウィズハンドルは失敗することもある

カップウィズハンドルが形成されたにもかかわらず、相場価格がセオリー通り上昇しないこともあります。

失敗例として挙げられるのが、2025年2月6日〜2月7日にかけて形成されたユーロドルの15分足におけるカップウィズハンドルです。

綺麗な形のカップウィズハンドルが形成されていたものの、ネックラインをブレイクすることなく大幅な下落へ転じました。

カップウィズハンドルにはこのように失敗パターンがあるので、だましには注意して取引で活用しなければなりません。

カップウィズハンドルが失敗しやすい3つの条件

カップウィズハンドルが失敗しやすい条件として、以下の3点を挙げられます。

- 相場のトレンドとシグナルの方向が合っていない

- カップウィズハンドルの形が綺麗ではない

- 材料がなく出来高が伴っていない

例えば、長期足で下降トレンドが続いている中、買いのカップウィズハンドルが形成された場合、戻り売りに押されてしまい失敗する確率が高まります。

また形が綺麗でないカップウィズハンドルは、トレーダーによってチャートに対する解釈が変わりやすいので、セオリー通りのテクニカル分析が機能しづらいです。

さらにブレイク後の価格変動に材料がなく出来高が伴っていないと、その上昇は一時的なものに終わってすぐに失速することが多いです。

このような条件下でカップウィズハンドルが発生した場合は、特にだましを警戒して取引を避ける方が賢明でしょう。

カップウィズハンドルの失敗については、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫カップウィズハンドルが失敗しがちな3つの条件|損切りの見直し方も紹介

カップウィズハンドルの練習はFunded7で

まとめ

この記事では、カップウィズハンドルの基本から見つけ方、エントリーのタイミングや利確ポイント、失敗パターンの回避方法まで詳しく解説しました。

カップウィズハンドルは、価格が底を固めた後に買いの勢いが戻るといったようなトレーダー心理の変化を示す信頼性の高いパターンです。

カップ部分とハンドル部分それぞれの形成条件や、ブレイク時に出来高が増えるなどのポイントを押さえておけば、初心者でも再現しやすいテクニカル分析として強い武器になるでしょう。

一方で、セオリー通りに上昇しないといった失敗パターンも存在するため、形だけでなく相場全体のトレンドや材料も併せて判断することが重要です

ぜひ今回の解説を参考に、実際のチャートで見つける練習をしながらカップウィズハンドルを自分のトレードルールに組み込んでみてください

デイトレーダーが悲惨な末路を辿る4つの理由|勝ちを目指す対策方法を解説!

デイトレーダーが悲惨な末路を辿る4つの理由|勝ちを目指す対策方法を解説!

ネット上では「1日で〇〇万円稼いだ」「専業のデイトレーダーとして生計を立てている」といった成功談が目立ちます。

しかしその裏には、多くのデイトレーダーが資金を失って相場から撤退しているという事実があります。

それではデイトレーダーとして勝つためにはどのような対策をとればいいのでしょうか?

この記事では、デイトレーダーの多くが悲惨な末路をたどってしまう理由や、勝ちを目指すための対策方法などについて以下の項目で詳しく解説します。

- デイトレーダーの末路とは?成功者と失敗者の実態

- デイトレーダーの多くが悲惨な末路をたどってしまう理由

- デイトレードで勝ちを目指すための対策

- デイトレードだけが勝つための正解ではない

- Funded7でデイトレードへ挑戦する

- まとめ

デイトレードについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫デイトレードとは?初心者におすすめの理由や欠かせない準備方法も解説

【1分要約】デイトレードで勝つためには4つの対策が必要

デイトレードの成功確率は1割未満と言われており、退場を余儀なくされたり、精神的なストレスを抱えたりと悲惨な末路をたどってしまうデイトレーダーも少なくありません。

しかし多くのデイトレーダーが悲惨な末路をたどってしまうのには、手法を過信してしまったり、感情に流されてしまったりといった明確な理由があります。

したがって、その理由を解決するために大きく4つの対策を講じればデイトレードで勝つ可能性を大幅に高められるのです。

またデイトレードだけがトレードで勝つための正解ではないので、固執せずに他のトレードスタイルにシフトすることも有効です。

デイトレーダーの末路とは?成功者と失敗者の実態

デイトレードで成功する確率はどれくらいなのか、またデイトレードで成功するトレーダーと失敗するトレーダーの特徴を見ていきましょう。

デイトレードで成功する確率はどれくらいなのか、またデイトレードで成功するトレーダーと失敗するトレーダーの特徴を見ていきましょう。

デイトレードで成功する確率はどれくらい?

デイトレードで成功する確率は、一般的に1割未満と言われています。

またデイトレードの成功率についてデータとして参考になるのが、2004年12月にマクロミルによって実施された「オンライン株式の利用実態」に関する調査です。

同調査では、2004年度中に取引をしたネットトレーダーのうち、値上がりを経験したトレーダーは25.0%のみで、2倍以上の52.3%が値下がりを経験したことが分かりました。

上記は約20年前、かつ株式市場におけるデータですが、ゼロサムゲームである為替市場において勝ちトレーダーが大幅に増加しているとは考えにくいです。

したがってSNS上などでは成功しているトレーダーが目立っていますが、負けトレーダーの方が多いのが実情でしょう。

デイトレーダーを待っている悲惨な末路

トレードの成功談ばかりが目立つネットの世界とは異なり、現実のデイトレードは非常に厳しいものであり、以下のような悲惨な末路が待ち受けています。

- 資金を失って退場を余儀なくされる

- トレードにトラウマを持つまでの精神的なストレスを抱える

- 多くの時間を費やしたがスキルを活かせる場面が限られる

デイトレードの失敗と聞くとまず思い浮かぶのが、思うように利益を上げられずに相場から撤退を余儀なくされるケースでしょう。

しかしデイトレードの失敗が人生に及ぼす影響はお金だけにとどまりません。

負けが続くと焦りやストレスが増大して精神的な負担が増えたり、トレードに夢中になるあまり大切な人との時間を犠牲にして関係性が悪化したりするケースもあります。

またデイトレードの経験はビジネススキルとして評価されづらいので、後のキャリアに影響が出る可能性もあるのです。

成功するデイトレーダーの特徴

デイトレードで失敗してしまうトレーダーがいる一方で、勝ち続けているトレーダーももちろんいます。

勝ちトレーダーの中には、数十万円の資金からスタートして累計数十億円以上の利益を上げる凄腕のデイトレーダーも存在します。

このようなトレーダーが勝ち続けられているのは単なる運ではなく、以下のようなデイトレードで欠かせない技術を持っているからです。

- 市場や銘柄の分析力が高い

- 長期間の経験と継続した学習を怠らない

- 一貫したトレードルールを持ち、それを守る

- リスク管理が徹底されている

デイトレーダーの多くが悲惨な末路をたどってしまう理由

勝ち続けているデイトレーダーは確かに存在するものの、多くが悲惨な末路をたどってしまう理由として、以下の4つを挙げられます。

勝ち続けているデイトレーダーは確かに存在するものの、多くが悲惨な末路をたどってしまう理由として、以下の4つを挙げられます。

- トレード知識が不足している

- 自分のトレード手法を過信している

- トレードが感情に流されてしまう

- 余裕資金で取引ができていない

デイトレードが絶対に勝てないと言われる理由については、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫デイトレードは本当に「絶対に勝てない」のか?6つの理由や勝つためのステップを解説

トレード知識が不足している

デイトレードで勝つためには、テクニカル分析やファンダメンタルズ分析、リスク管理など多岐にわたる知識が必要です。

トレードに関する知識が不足しているがゆえに明確なトレードルールを確立することができず、感覚的な取引を繰り返してしまうのです。

またルールが曖昧なままエントリーしてしまうと、なぜ勝てたのか、なぜ負けたのかを分析することができません。

その結果として、トレードの再現性がなくなり負けパターンを繰り返してしまうのです。

自分のトレード手法を過信している

「自分は勝てる」と過信することは、柔軟な対応が日々必要になるデイトレードにおける最大の落とし穴のひとつです。

特に連勝を経験したトレーダーは自分の手法が完璧であると錯覚し、一度勝てた手法に固執してしまったり、リスク管理を怠ったりしやすいです。

しかし相場は常に変化するものであり、一時的に勝てたからといってその手法が長期的に通用するとは限りません。

自分を過信するあまりに相場環境の変化を無視して適応できなくなった結果、大きな損失を出して市場から退場することになってしまいます。

トレードが感情に流されてしまう

デイトレードで長期的に勝ち続けるためには冷静な取引判断を続けることが重要ですが、感情に流されてしまった結果、最終的に大きな損失を出してしまいます。

感情に支配されたトレードの代表的な例として「損切りができない」、「損切り貧乏になる」、「取引しないと不安になる(ポジポジ病)」などが挙げられます。

「このポジションはいつか含み益になるはず」、「負けを取り戻したい」などという焦りがストレスとなり冷静な判断をするのが難しくなります。

そのストレスがさらなる無謀なトレードを引き起こし、最終的には資金をすべて失うことになるのです。

余裕資金で取引ができていない

余裕資金ではなく、生活費や借金を元手に取引をしてしまうとデイトレードで失敗する可能性が高まります。

デイトレードは決してリスクがないトレード方法ではないので、負けることを前提にしてトータルでプラスを狙うリスク管理が求められます。

しかし余裕資金でないと「このお金で絶対に勝たなければならない」と考えてしまいがちなので、冷静な判断ができなくなり結果的にさらに負けやすくなるのです。

デイトレードで勝ちを目指すための対策

デイトレードで悲惨な末路をたどってしまう可能性を下げて勝ちを目指すために役立つ具体的な対策として、以下の4つを解説します。

デイトレードで悲惨な末路をたどってしまう可能性を下げて勝ちを目指すために役立つ具体的な対策として、以下の4つを解説します。

- デイトレードに必要な知識を見直す

- 十分な取引資金を用意する

- 明確なトレードルールを作る

- トレードルールが実現可能か試してみる

デイトレードに必要な知識を見直す

今の自分に足りない知識は何かを今一度見直して、学習の優先順位を決めることがデイトレードで勝つための第一歩となります。

デイトレードでは、テクニカル分析、ファンダメンタルズ分析、資金管理、トレード心理の大きく5つの分野に関する知識が必要になります。

この中でも優先度が高いのは短期的な値動きを予測する際に役立つ「テクニカル分析」と、資金を守るために必要となる「資金管理」に関する知識です。

またトレードに関する情報を継続的に学習することも重要なので、SNSなどを駆使して最新の市場情報を常にチェックする習慣を身に付けるようにしましょう。

十分な取引資金を用意する

冷静な取引をしやすくするために、十分な取引資金を用意しましょう。

どれくらいの資金を用意すればいいかは、1トレードにおいてどれくらいの損失を許容できるのかから逆算できます。

一般的に1トレードの損失は証拠金の1〜2%に抑えることが推奨されるので、1回の損失額を1万円程度に抑える場合、最低でも50万円以上の資金を用意するのが理想です。

まとまった資金を用意することが難しい場合は、Funded7のようなプロップファームを活用する選択肢も有効です。

明確なトレードルールを作る

トレードルールは、感情的なトレードを避けて一貫性のある取引を続けるために作ります。

トレードルールには大きく分けて「取引手法」と「資金管理」の2つがあります。

取引手法とはエントリーとエグジットの基準を明確にするためのルールであり、以下のポイントを明確にしておくことで無計画なトレードを防ぐことができます。

- どのようなシグナルが出たときにエントリーするのか

- どのような条件で利益確定・損切りをするのか

- どの銘柄を取引するのか

- 何時から何時までトレードを行うのか

- 1日の取引目安は何回にするのか

また一度の負けで相場から退場するリスクを下げて安定した利益を積み重ねるためにも、以下のような資金管理ルールも作っておきましょう。

- 1回の損切り額の上限

- 利益と損失のバランスリスクリワード比

- 1日・1週間の最大損失額

トレードルールが実現可能か試してみる

トレードルールを作ってみたはいいものの実際の相場でルールを守れずに負けてしまうこともあるので、実現可能かを事前に試してみることが大切です。

トレードルールを試す際におすすめなのが、Funded7です。

Funded7では損失率や利益率の達成など、相場で長く生き残るために必要となる資金管理ルールを守らなければ取引を続けられなくなるので、トレードルールが実現可能か試す際には最適なのです。

少額からプランを購入してみたのちに、自己資金でのトレードやより高額なプランでのトレードを始めてみたりと次のステップへ進むとよいでしょう。

デイトレードだけが勝つための正解ではない

デイトレードだけが、トレードで勝つための正解ではありません。

デイトレードだけが、トレードで勝つための正解ではありません。

デイトレードの他にもトレードスタイルにはいくつかあるので、自分の性格やライフスタイルにあったものを選ぶことが利益の最大化につながります。

特に短期間の値動きに惑わされてしまう、トレードの時間を確保できない、損切りがなかなかできないといった人は無理にデイトレードに挑戦する必要はありません。

より落ち着いた取引判断ができるスイングトレードにシフトするなど、デイトレードに固執することなくトレードと向き合うことが重要です。

Funded7でデイトレードへ挑戦する

まとめ

この記事では、デイトレーダーの末路について、失敗してしまう理由や勝つ可能性を高めるための対策方法などを詳しく解説しました。

デイトレードでは短期間でも利益を狙えますが、知識不足や感情的な取引、資金管理の失敗などによって相場から退場してしまうトレーダーも少なくありません。

したがってリスクが伴うことを理解した上で、必要な知識を学んだり、トレードルールを明確にしたりと生き残るための術を身に付けることは欠かせません。

本当に自分がデイトレードに向いているのかなども考えつつ、まずは堅実なトレードスタイルの確立から目指していきましょう。

上昇ウェッジの見方|だましの見極めや三角保ち合いとの違いも解説

上昇ウェッジの見方|だましの見極めや三角保ち合いとの違いも解説

相場の動きを予測するためにはチャートパターンの理解が欠かせません。

チャートパターンにはさまざまありますが、その中でも「上昇ウェッジ」は多くのトレーダーが注目するパターンの一つとして知られています。

しかし、上昇ウェッジを見つけたときに「これはどういいうシグナルなのか?」「三角持ち合いやペナントとどう違うのか?」と疑問を持つことも多いでしょう。

この記事では、上昇ウェッジについて以下の項目で詳しく解説します。

- 上昇ウェッジの基本

- 上昇ウェッジと他のチャートパターンの見極め方

- 上昇ウェッジには2種類ある

- 上昇ウェッジは上抜けしてだましになることもある

- 上昇ウェッジのだましを回避する4つのポイント

- 上昇ウェッジの練習はFunded7で

- まとめ

【1分要約】上昇ウェッジは売りのチャートパターン

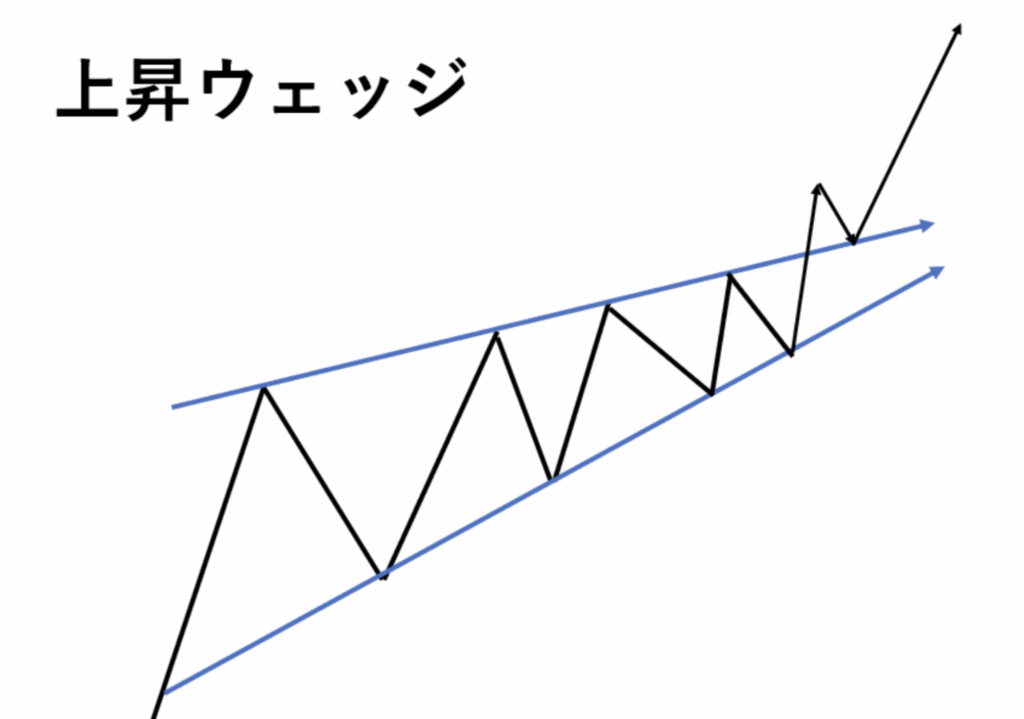

上昇ウェッジとは、価格が徐々に安値と高値を切り上げながら収束していくチャートパターンですが、実は「売り」を示すシグナルとなります。

チャートパターンを知らないトレーダーが上昇ウェッジを見ると一見上昇トレンド継続だと勘違いしますが、トレーダーの思惑に反して下にブレイクするので大幅下落に繋がります。

また上昇ウェッジにはトレンド継続型とトレンド転換型がありますが、トレンド転換型はだましも多いので、まずはトレンド継続型を身に付けることがおすすめです。

上昇ウェッジの基本

ウェッジ(Wedge)とは日本語で「くさび」という意味であり、トレードではくさびのように先端が先細っているチャートパターンを示します。

ウェッジの一つである「上昇ウェッジ」について、トレードにおける基本を解説します。

上昇ウェッジとは何か?

上昇ウェッジとは、価格が徐々に安値と高値を切り上げながら、トレンドライン同士が先端に向けて収束していくチャートパターンです。

そして相場価格が下限のトレンドラインを下にブレイクすると、下落トレンド発生のシグナルとなります。

上昇ウェッジのポイントは、チャートパターンの形成過程では上昇トレンドに見えるものの、最終的には下へブレイクして下落トレンド発生の起点となる点です。

ボラティリティが縮小する中で上昇トレンドだと考えているトレーダーの思惑に反して価格が下落するので、買いポジションの損切りを巻き込んで大きな下落を引き起こします。

上昇ウェッジのエントリーと利確ポイントのセオリー

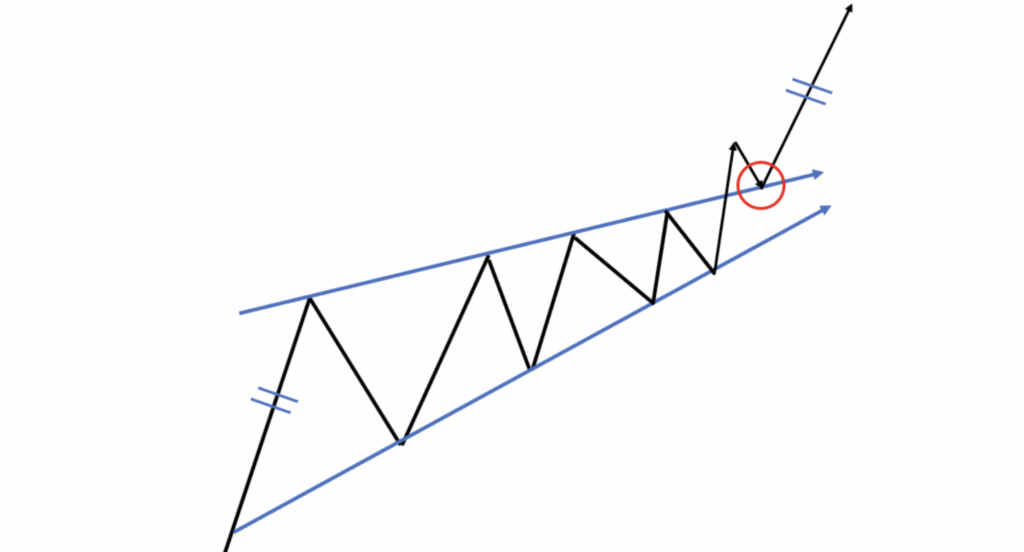

上昇ウェッジにおける下限のトレンドラインを明確に下抜けしたタイミング、または下抜けした後にそのトレンドラインで反発したタイミングがエントリーポイントです。

損切りはブレイクしたトレンドラインの少し上、またはウェッジ先端の上限(直近高値)付近に設定します。

そしてブレイク後はウェッジが形成されていた値幅分、ブレイク地点から下落する傾向にあるので、その地点が利確ポイントとなります。

上昇ウェッジと他のチャートパターンの見極め方

上昇ウェッジのような三角の形をしたチャートパターンは多数あるので、リアルタイムで変動する相場では見分けがつかないことがあります。

上昇ウェッジと見間違えやすいチャートパターンとの見極め方を解説します。

上昇ウェッジと下降ウェッジの違い

下降ウェッジは、上昇ウェッジとは逆に高値と安値が切り下がりながら収束するチャートパターンです。

どちらも「ウェッジ」のチャートパターンに分類されますが、示す売買シグナルは真逆です。

上昇ウェッジは下落のシグナル、下降ウェッジは上昇のシグナルと覚えておきましょう。

下降ウェッジについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫下降ウェッジとは?だましを回避するための5つのコツも紹介!

三角持ち合いやアセンディングトライアングルとの違い

三角持ち合いやディセンディングトライアングルは、ウェッジと同様に高値または安値が収束して三角形を形成するチャートパーンですが、形やシグナルに以下のような違いがあります。

| チャートパターン | 形状 | 売買シグナル |

| 上昇ウェッジ | 高値・安値が切り上がりながらいびつな形で収束 | 下ブレイクで売り |

| 三角持ち合い | 高値は切り下げ、安値は切り上げて綺麗な三角を形成 | ブレイクした方向へ順張り |

| アセンディングトライアングル | 安値が切り上がりながら、高値は水平 | 上方ブレイクで買い |

相場分析時にどのチャートパターンに該当するか迷った場合は、上記表を参考にしてください。

三角持ち合いについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫三角持ち合いのだましを見抜く6つの方法|ブレイクの見極め方や3つの種類について解説!

上昇ウェッジには2種類ある

上昇ウェッジには、下落トレンド中に形成される「トレンド継続型」と、上昇トレンドの終了間際に形成される「トレンド転換型」の2パターンがあります。

トレンド継続型の上昇ウェッジ

トレンド継続型の上昇ウェッジは、下落トレンド途中の価格調整局面、つまり戻りで形成されます。

実際にチャートを見ると、トレンドラインで高安値を切り上げるものの全体の流れは下落基調が維持されている状態であることが分かります。

またトレーダーの心理としては、短期的な利益確定買いが発生して一旦相場が膠着する一方、上がれば売りたい、下落が続くならその流れに乗りたいという売り勢力も控えている状況です。

したがって、セオリー通りに下ブレイクすると下落トレンドが継続するのです。

さらに直前の下落トレンドが強い場合、売り基調が強くブレイク後に大きな下落を期待できる傾向にあります。

トレンド転換型の上昇ウェッジ

トレンド転換型の上昇ウェッジは、上昇トレンドの終盤で形成されてその後の下降トレンド発生のシグナルとなります。

実際にチャートを見ると、長期的な上昇トレンドが続いた後、徐々に買い勢力が弱くなり全体的なトレンドが緩やかになっていることが分かります。

またトレーダーの心理としては、さらなる上昇を狙う新規の買い勢力が参入しているものの、上昇が緩やかになったことでトレンド終了を感じるトレーダーも増えている状況です。

そのような状況で、押し目買いのサポートラインとなる下のトレンドラインを下方へブレイクすると本格的なトレンド転換となるのです。

上昇ウェッジは上抜けしてだましになることもある

上昇ウェッジが形成されたものの、下落トレンド発生とならずに上昇を続ける「だまし」が発生することもあります。

実際、2024年6月にドル円の4時間足チャート上では綺麗な上昇ウェッジが形成されたものの価格は上昇しました。

また上昇ウェッジを下方向にブレイクしたものの下落が続かずに再上昇するパターンや、上昇ウェッジ完成後もレンジが続くパターンのだましも存在します。

したがって、上昇ウェッジを活用して取引する際は、だましを見極める方法も知っておく必要があります。

上昇ウェッジのだましを回避する4つのポイント

上昇ウェッジのだましを回避するために確認するべき、以下の4つの項目を紹介します。

- 上昇トレンドの途中で形成されていないか

- 上位足が下落トレンド方向を向いているか

- 他のテクニカル指標でも買いシグナルが出ているか

- 出来高やローソク足の強さ

- ブレイク後の値動き

上昇トレンドの途中で形成されていないか

上昇ウェッジがセオリー通りに機能しやすいのは、下落トレンドの途中や下落トレンドの終盤で形成された場合です。

一方で上昇トレンドの途中で形成される上昇ウェッジは、全体的な上昇基調に呑まれてそのまま上抜けして上昇が継続する可能性が高まるのです。

特にだましにかかりやすいのは「トレンド転換型」であり、上昇トレンド終盤だと判断したものの実はトレンド途中で上昇を続けるといった場面があるのです。

したがってトレンド転換型を活用する際は、過去チャートの水平ラインを確認したり、上位足を確認したりして、トレンド終盤だと言える根拠を固めておくようにしましょう。

上位足が下落トレンド方向を向いているか

上昇ウェッジが形成された時間足のさらに上位足のチャートにおいて、上昇ウェッジの売りシグナルを後押しするような下落トレンドが発生しているか確認しましょう。

上位足でも下落トレンドが発生していると、上昇ウェッジのブレイク後に価格が伸び悩んだり、上にブレイクしたりする可能性は低くなります。

また1分足や5分足などの短期足はノイズが多いので、形成される上昇ウェッジも信頼できないものが多いです。

したがってなるべく上位足で形成されたもののみをトレード根拠として参考にしましょう。

他のテクニカル指標でも売りシグナルが出ているか

上昇ウェッジは単体でも機能しますが、インジケーターや水平ライン、トレンドラインなど他のテクニカル指標と組み合わせることでさらに取引の精度を高められます。

中でもトレンドの方向が測れて、レジサポとして機能もする移動平均線は、仕組みもシンプルで上昇ウェッジとの相性が抜群です。

例えば移動平均線が下を向いており、かつ移動平均線に抑えられる形で上昇ウェッジが形成されると下落する可能性が高まります。

普段お使いのインジケーターがあれば、組み合わせて上昇ウェッジを取引で活かしていきましょう。

出来高やローソク足の強さ

出来高増加=相場参加者の取引が活発である証拠となるため、大きな出来高を伴って上昇ウェッジをブレイクすると、セオリー通りに成立する可能性が高まります。

ただし為替市場では正確な出来高データが取得できません。したがって、代替手段としてブレイク時のローソク足の大きさを確認することが有効です。

過去数本のローソク足よりも明らかに大きな陰線が現れた場合、実需や機関投資家の参加による強い売り圧力が加わっている可能性が高く、信頼度が上がります。

上昇ウェッジの練習はFunded7で

まとめ

この記事では、上昇ウェッジの基本的な特徴や形成される背景、他のチャートパターンとの違い、そしてだましの見極め方に至るまで詳しく解説しました。

上昇ウェッジは、単なるチャートパターンのひとつではなく、相場心理も凝縮された重要なシグナルです。

一見すると上昇トレンドの継続を示しているように見えますが、最終的に下方向へブレイクするからこそ強い下落につながることが多いチャートパターンなのです。

ただし上昇ウェッジにはだましもあるので、上位足の確認や他のテクニカル指標との組み合わせなど、さまざまな観点からの分析が欠かせません。

今回紹介しただまし回避方法を参考にしながらFunded7を活用して実践経験を積むことで、着実に上昇ウェッジを使いこなせるようになるでしょう。